#趁春节力争“增厚”你的钱包# $银华集成电路混合C$$银华上证科创板人工智能ETF发起式联接C$$银华内需精选混合(LOF)$$银华体育文化灵活配置混合C$ #抓马 2026 Pick 你心中的王牌赛道# #我在天天基金理财# #黄金白银“闪崩” 贵金属后市何去何从?# #下个风口赛道是谁?# #暖阳创作计划# @银华基金 @天天基金创作者中心

【投教小问题】

定投是否可以分散投资风险?答案A.可以

说实话,以前提起半导体基金,我的第一反应就两个字:渣男。

涨的时候让你热血沸腾,跌的时候让你怀疑人生。2023年那波,我追过某只半导体ETF,三个月亏了20%,割肉离场,发誓再也不碰这个板块。

但2025年下半年开始,我发现自己错了。不是半导体渣,是我没找对人。

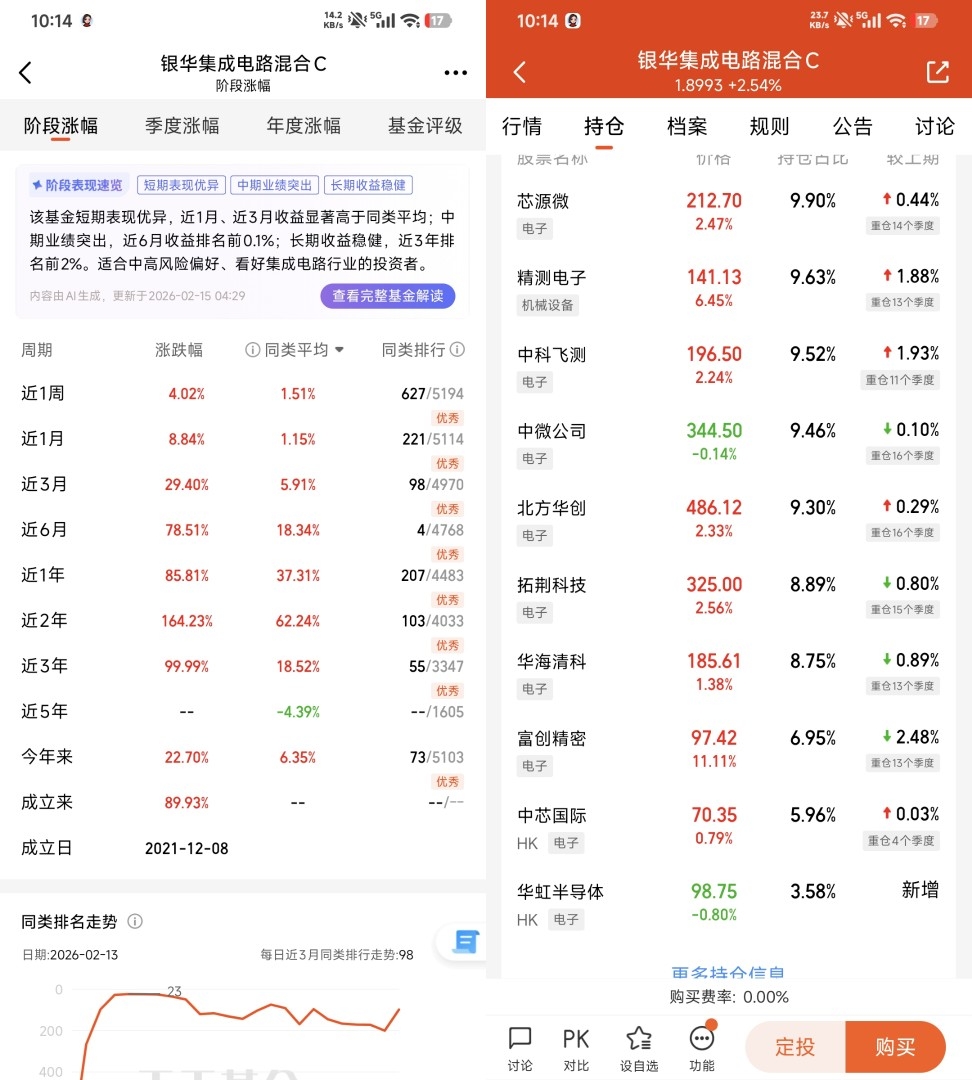

今天想跟大伙聊聊我重仓持有半年的银华集成电路混合C(013841),从赛道逻辑到基金经理,从持仓结构到操作策略,把我的真实体验摊开来讲。这不是一篇软文,是一个被半导体伤过的人,重新找回信心的心路历程。

一、半导体:从“周期股”变成“成长股”

先说赛道。很多人对半导体的印象还停留在“跟着手机、电脑走,三年不开张、开张吃三年”的周期股。但这个认知,在2026年已经过时了。

AI算力爆发,彻底重构了半导体的需求逻辑。

过去半导体跟着消费电子走,现在呢?AI服务器、HBM存储、先进封装、汽车电子、边缘智能,需求是刚性的、持续的、指数级的。权威预测显示,2026年全球半导体市场将突破9750亿美元,同比+26.3%,存储芯片增速或达90%。这不是反弹,是底层需求重构。

再看国内,国产替代进入深水区。大基金三期落地,设备、材料、先进制程是核心投向。从设计到制造到封测到设备材料,全链条自主可控。对我们普通人来说,买半导体,就是买中国科技的未来。

但问题是,这么多半导体基金,怎么挑?我挑基金有个标准:不怕它涨得慢,就怕它不够纯。

二、银华集成电路C:一只“纯度超标”的硬核基

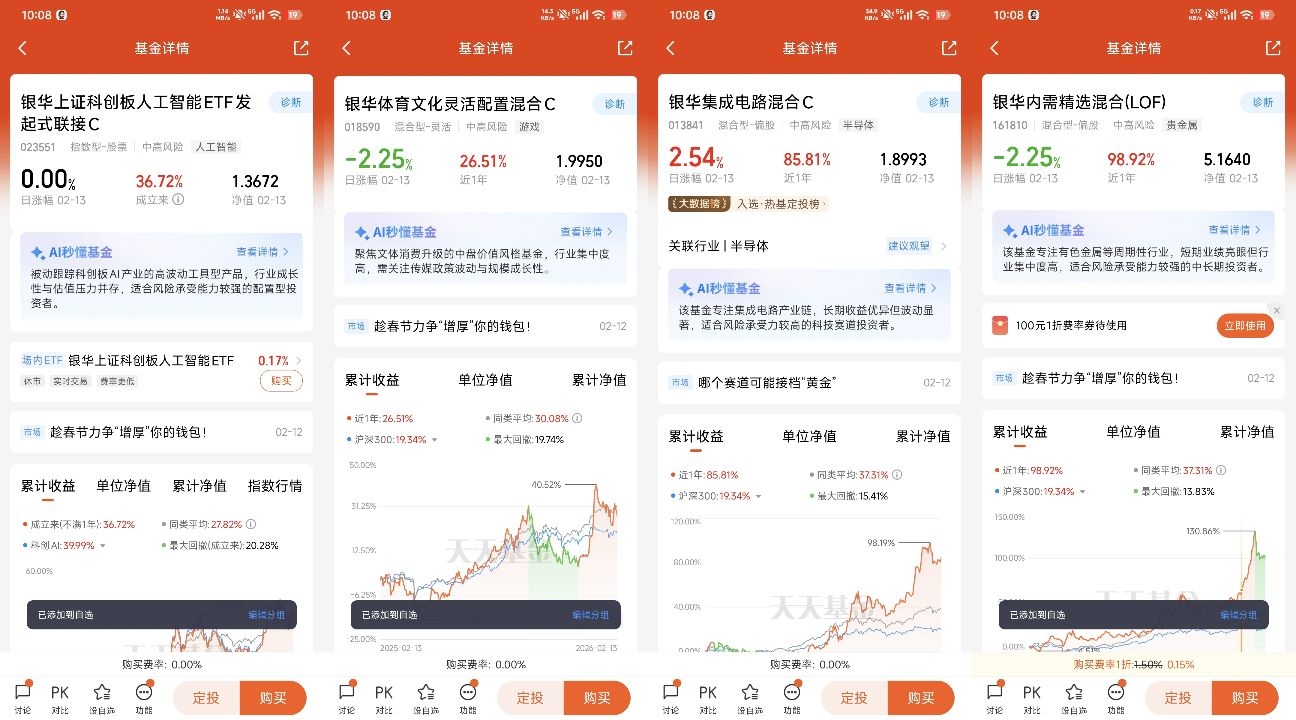

银华集成电路混合C(013841),代码我闭着眼都能背出来。为什么选它?三个字:纯、稳、狠。

第一,纯。 打开它的最新持仓,我直接惊了——电子板块占比81.40%,前十大重仓股清一色的半导体核心标的:

· 芯源微(9.90%):涂胶显影设备龙头

· 精测电子(9.63%):半导体检测设备

· 中科飞测(9.52%):量测检测设备

· 中微公司(9.46%):刻蚀设备龙头

· 北方华创(9.30%):平台型设备巨头

· 拓荆科技(8.89%):薄膜沉积设备

· 华海清科(8.75%):CMP设备

· 富创精密(6.95%):精密零部件

· 中芯国际(8.31%):晶圆代工龙头

· 华虹半导体(3.58%):特色工艺代工

看到这个名单,懂行的人应该已经明白了——这不是那种“挂羊头卖狗肉”的泛科技基,这是一只纯到不能再纯的集成电路产业链基。设备、材料、制造、封测,全覆盖。行情来的时候,弹性拉满;调整的时候,跌得明白,不冤枉。

第二,稳。 基金经理方建,从业14年,管理这只基金超过4年,任职回报89.93%,年化16.53%。他不做短线博弈,重仓看得懂、壁垒高的公司。市场大跌时靠产业认知扛住,不是盲目砍仓。2025年,这只基金全年收益55.33%,其中选股贡献了38.47%。这说明什么?说明超额收益不是靠运气,是靠研究。

更让我放心的是,雪球数据显示,历史任意时点买入并持有满3年,盈利概率高达95%,平均收益32.99%。对于我这种拿不住的人,这个数据是最好的定心丸。

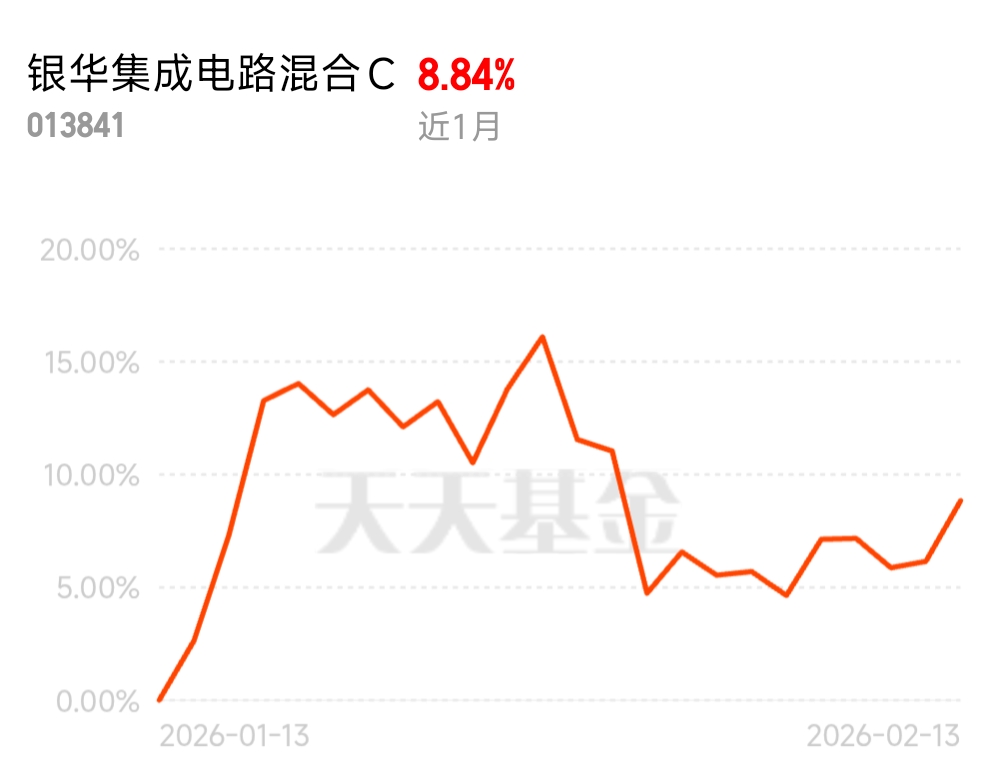

第三,狠。 看业绩曲线,近一年85.81%,近三月29.40%,今年以来22.70%,大幅跑赢沪深300的0.66%。2月13日单日涨2.54%,2月9日涨2.38%。这种弹性,确实是半导体板块该有的样子。

三、2026年:三大逻辑共振的“订单大年”

为什么我现在敢重仓?因为2026年,半导体板块正迎来三重逻辑的共振。

第一,AI算力需求爆发。 全球晶圆厂资本开支暴增,设备订单爆满。台积电CoWoS先进封装持续紧张,力成、日月光、矽品都在扩产扇出型先进封装。国内封测企业加速卡位,2026年有望成为国产先进封装从小批量到大规模扩张的起点。

第二,存储芯片涨价潮。 日本存储巨头铠侠预计从2026年Q1开始,针对北美客户的ASP环比提升约50%。高盛测算,三星NAND业务营业利润率将从25%升至37%,SK海力士从30%跃至42%。国内市场,内存价格一季度以来已上涨80%-90%,创历史新高。

第三,国产替代加速。 海外大厂专注HBM和DDR5高端产品,逐步退出传统存储市场,为国内企业留出空间。东芯股份表示,随着国产化需求提高,市占率有望持续提升。

这三个逻辑,不是短期炒作,而是产业趋势。银华集成电路C的持仓,正好卡在这些核心环节——设备端有芯源微、北方华创,材料端有中科飞测,制造端有中芯国际,封测端有富创精密。全产业链布局,吃满行业红利。

四、我的持有体验:痛并快乐着

说点实在的。这只基,拿着确实刺激。

最大回撤48.84%,这个数字不是闹着玩的。1月28日到2月2日,四天时间从2.0259跌到1.8277,回撤近10%。那种看着账户缩水的感觉,真不是一般人能扛住的。

但反过来,弹性也是真的大。1月7日单日涨5.83%,1月5日涨5.40%,1月16日涨5.56%。2月3日那天光伏涨、半导体涨,它也跟着涨了1.75%。这种“给点阳光就灿烂”的性子,确实适合定投。

我的操作策略很简单:定投为主,大跌加仓,不止损,会止盈。

· 底仓建了10%,每周固定金额定投

· 单日跌超3%加一份,连续跌三天加一份半

· 收益率到25%-35%减仓三分之一,到50%减仓一半

雪球上有个刚毕业的打工人的帖子我特别认同:“赛道交给国运,选股交给方建,节奏交给定投。”

五、风险和后续展望

当然,风险我也清醒。

第一,板块波动大,不适合满仓梭哈,更不适合心脏不好的人。48.84%的最大回撤,不是开玩笑的。

第二,外部制裁风险。美国大选后的政策走向,可能对半导体设备出口造成影响。

第三,规模适中但不算大,34.62亿,流动性没问题,但如果业绩下滑,赎回压力也不小。

对于后市,我认为2026年半导体板块的核心逻辑没有变。存储涨价还在延续,先进封装扩产还在继续,AI算力需求还在增长。短期波动是上车机会,不是离场信号。

总结一下

回过头来看,我对银华集成电路C的定位很清晰:它是布局半导体“国运赛道”的核心底仓。

我看好它,是因为它够纯、够稳、够专业。基金经理方建用4年时间证明了自己,持仓结构清晰透明,历史盈利概率高达95%。

我谨慎,是因为它波动大,不适合所有人。但如果你和我一样,相信中国科技的长期方向,愿意用定投消化波动,用时间换取空间,那这只基,值得放进自选。

最后送大家一句话:在半导体这条路上,慢就是快,稳就是赢。