#年末升级大作战#2025即将收官 明年怎么投?#$博时智选量化多因子股票C(OTCFUND|013466)$在投资基金时,超额收益是许多投资者核心关注指标之一,尤其在当前市场环境分化加剧、量化策略与主观投资深度融合的背景下,其重要性愈发凸显。

超额收益不仅是基金业绩的“加分项”,更是投资者实现长期增值的“核心密码”。通过选择具备量化模型优势、主动管理能力突出的基金,并结合自身风险承受能力动态调整组合,可在分化市场中把握结构性机会,实现超越基准的回报。

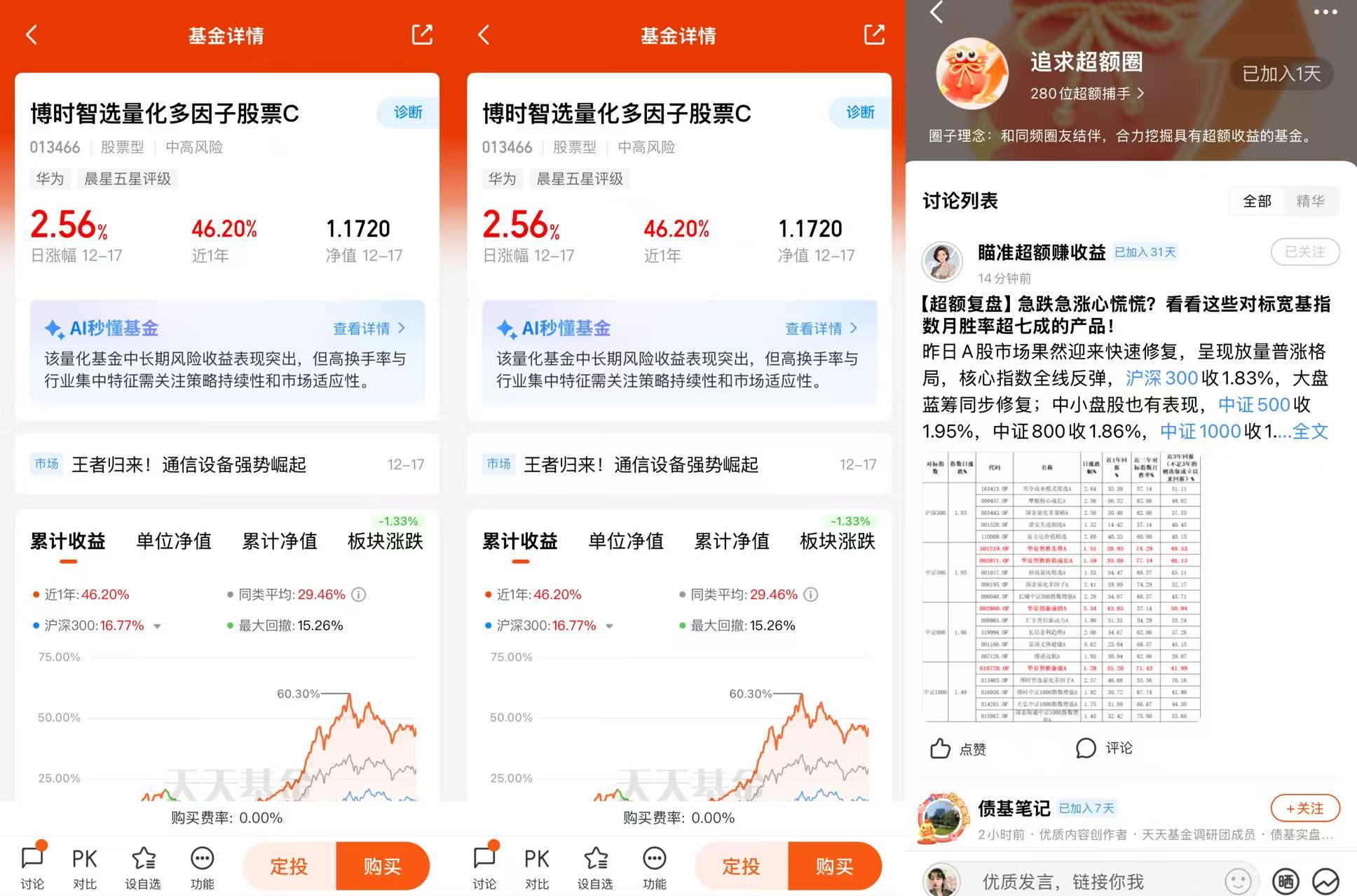

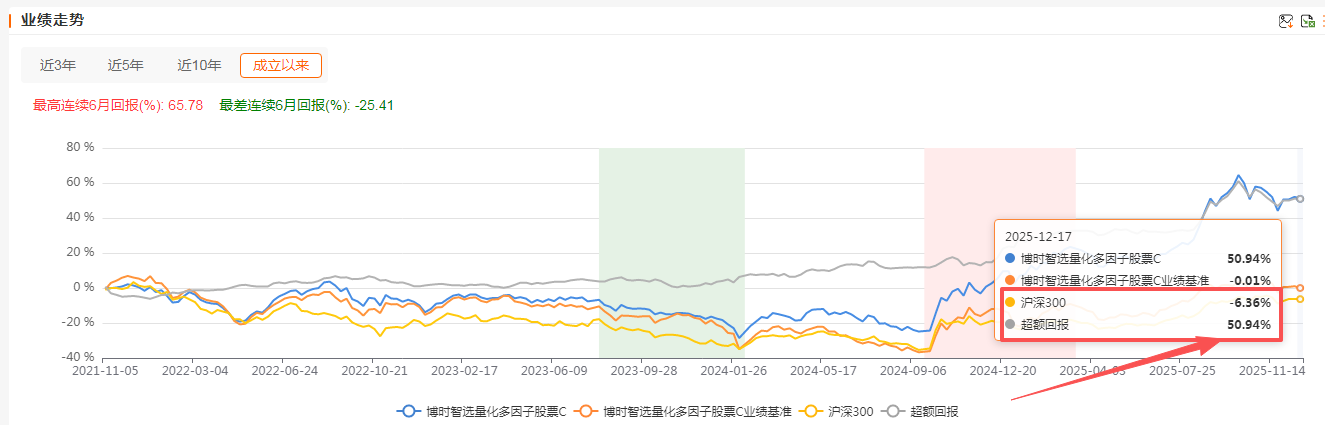

博时智选量化多因子股票C基金(013466)凭借其”量化+主观”的混合投资策略,在追求超额收益方面展现出显著优势。截至2025年12月,基金成立以来年化回报率达11.96%,远超业绩基准中证1000指数同期表现。

基金经理刘钊采用多因子量化模型精选个股,同时结合宏观经济周期和政策导向进行主观判断,形成独特的”三层风控体系”和”类MOM策略架构”,有效平衡了风险与收益。在AI等新质生产力领域布局方面,基金聚焦于芯片设计、AIoT硬件等基础设施环节,通过主动超配电子行业(17.5%)获取超额收益,但相对忽视了AI应用层的投资机会。整体而言,该基金适合风险承受能力较强、追求长期稳定超额收益的投资者。

一、基金基本情况与超额收益能力评估

博时智选量化多因子股票C基金成立于2021年11月2日,其业绩比较基准为中证1000指数收益率90%+中债综合财富(总值)指数收益率5%+活期存款收益率5%。费率结构方面,C类份额不收取申购费,持有≥30天免赎回费,管理费1.2%/年,销售服务费0.5%/年。

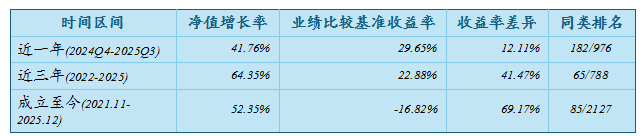

从历史业绩来看,基金在不同市场周期中均展现出较强的超额收益能力:

该基金在市场震荡期表现出色,2024年收益率达27.97%,同类排名前3%,而2025年近一年收益率达41.76%,同类排名前19%。值得注意的是,基金在2023年市场整体低迷的情况下仍实现23.90%的净值增长,显示出较强的抗风险能力。从风险指标来看,基金最大回撤为-33.51%(同类前11%),年化波动率为22.79%(同类前52%),但夏普比率表现优异,近一年达2.05(同类前3%),长期为0.2898(同类前2%),表明其风险调整后的收益表现突出。

二、量化模型与主观判断的结合策略

博时智选量化多因子股票C基金的核心投资策略是”量化多因子”选股框架,与传统量化基金不同,该基金采用了”数据驱动+主观研判”的双轨机制。基金经理刘钊根据市场变化动态调整各子策略的配置比例,形成独特的”三层风控体系”和”类MOM策略架构”。

在量化模型方面,该基金构建了包含超百个维度的因子库,涵盖成长、估值、盈利质量、动量等多个维度。具体而言,因子库包括:

1. 基本面因子:PE/PB估值、营收增速、ROE、现金流等财务指标

2. 市场行为因子:价格动量、成交量、波动率等市场数据

3. 另类数据因子:社交媒体情绪分析、NLP技术解析政策文本等

4. 特色因子:如”投资者关注度偏差”因子和”政策响应指数”

值得注意的是,该基金对AI技术的应用持审慎态度,目前仅约10%的策略运用到AI,主要用于底层因子开发和权重配置,以避免黑盒模型的不可解释性风险。

在主观判断方面,刘钊会根据宏观经济周期和政策导向调整因子权重和行业配置比例 。例如,2025年3季度因AI算力需求爆发,基金经理主动提升了成长因子权重,并超配电子行业至17.5%(高于中证1000指数的12.58%)。这种动态调整机制使基金在不同市场环境中都能保持竞争力。

该基金采用”类MOM”架构,将策略拆解为价值、成长、动量、质量等8个子策略,每个子策略独立风控。当某一风格出现拥挤交易时,系统会自动降低该策略权重。例如2025年1月,当小微盘股换手率突破历史90%分位时,模型迅速将小盘因子权重从15%降至8%。这种机制有效避免了风格过度集中带来的风险。

在极端行情应对方面,基金设定了三层风控目标:当市场波动率超过阈值时,自动降低仓位并提升现金比例;同时将组合beta降至0.3,加大套利策略占比至35%以上。2024年8月市场急跌期间,该基金通过股指期货对冲将组合beta降至0.3,最终实现单月正收益1.2%,验证了量化模型在极端环境下的适应性。

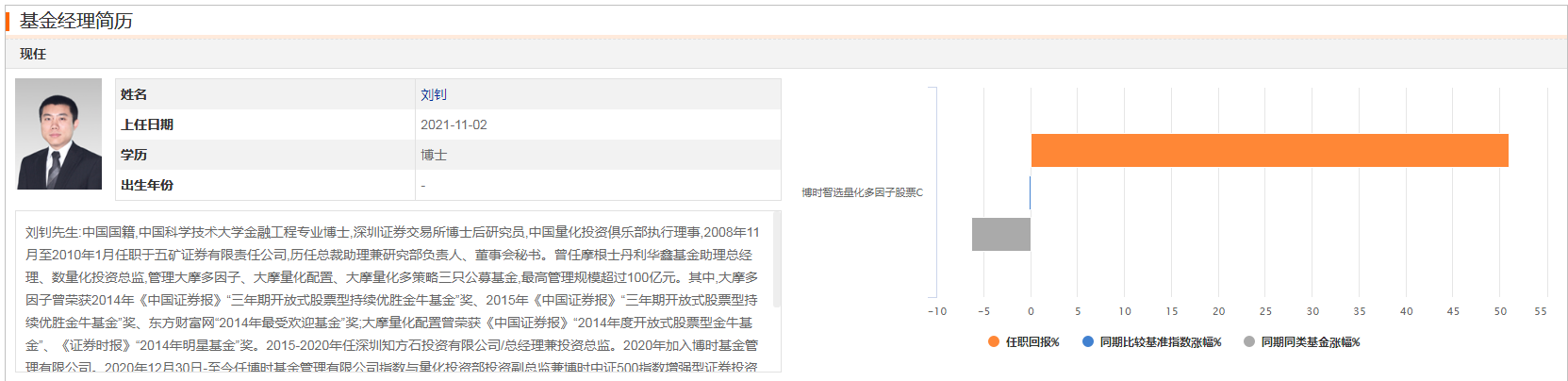

三、基金经理能力背景与投资风格

基金经理刘钊是中国科学技术大学金融工程专业博士,拥有计算机双学位,深圳证券交易所博士后研究员,中国量化投资俱乐部执行理事,19年证券从业经验,16年量化投资经验。其职业经历丰富,曾任职于深交所、五矿证券、摩根士丹利华鑫基金,2015-2020年任深圳知方石投资有限公司总经理兼投资总监,2020年加入博时基金管理有限公司并晋升为指数与量化投资部投资副总监。

刘钊的量化投资能力在历史业绩中得到了充分验证。他管理的多只基金表现优异:

1. 大摩多因子策略混合(2012-2015年):任职回报173.29%,同类排名前3%(17/496)

2. 博时ESG量化选股混合A(2023年至今):任职回报61.02%,同类排名前5%(294/6926)

3. 博时中证500增强策略ETF(2023年至今):任职回报31.70%,同类排名前21%(582/2786)

4. 博时智选量化多因子股票C(2021年至今):任职回报51.67%,同类排名前4%(85/2127)

刘钊的投资风格可概括为”量化打底+主动增效”,其核心优势在于:

1. 数据驱动选股:日均处理超10TB数据,覆盖价量、基本面、另类数据等多维度信息,通过模型信号触发交易,避免人性弱点。

2. 动态风格调整:根据市场环境调整因子权重和风格偏好。例如,在市场回调期提升价值因子权重,在市场反弹期聚焦成长因子。

3. 政策响应能力:通过”政策响应指数”捕捉政策驱动型机会,如2025年3季度对AI产业链的超配。

4. 风险控制体系:构建了三层防护网:单因子风控(权重不超过5%)、组合风控(行业偏离度≤3%)和极端行情风控。

刘钊的投资理念强调”不管黑猫白猫,能抓到老鼠的就是好猫”,注重结果导向。他在调研活动中表示:“我们采用’类MOM’架构,将策略拆解为价值、成长、动量、质量等8个子策略,每个子策略独立风控。当某一风格出现拥挤交易时,系统会自动降低该策略权重。”这种灵活的策略配置能力,使基金能够在市场风格频繁切换的环境中保持竞争力。

四、AI新质生产力领域的布局逻辑与持仓

博时智选量化多因子股票C基金在AI等新质生产力领域的布局逻辑清晰,与国家”十四五”规划中”发展新质生产力”的战略高度契合。基金经理刘钊在2025年三季报中明确表示:“AI产业链及其衍生的大科技方向投资主线明晰,影响到各风格因子的表现。3季度,成长、分析师、动量等因子表现良好。”

在行业配置方面,基金对电子行业的配置比例高达17.50%,远超其他行业,充分体现了对AI产业链的看好。2025年三季度,通信、电子、有色、电力设备及新能源等行业单季度涨幅超过40%,其中大部分与AI产业链相关。基金通过主动超配这些高景气行业,获得了显著的超额收益。

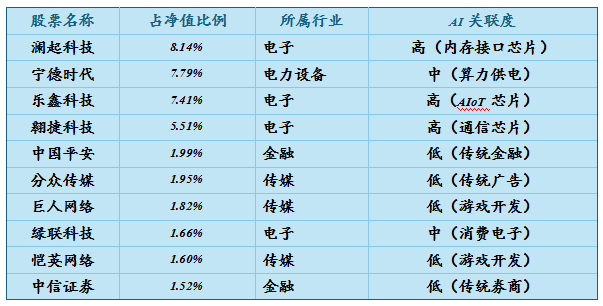

从持仓结构来看,截至2025年9月30日,基金的前十大重仓股包括:

基金在AI领域的布局主要集中在硬件和基础设施环节,如内存接口芯片(澜起科技)、物联网WiFi芯片(乐鑫科技)、通信芯片(翱捷科技)等。这些公司是AI产业链的上游核心供应商,受益于AI服务器对高带宽内存需求的爆发式增长。

基金经理刘钊在调研活动中解释:“我们通过’投资者关注度偏差’因子和’政策响应指数’捕捉市场过度反应机会和政策驱动型机会。”这种方法使基金能够提前布局政策支持的新质生产力赛道,如AI芯片设计、服务器硬件等。

五、风险收益特征与年末收官阶段的超额收益获取策略

博时智选量化多因子股票C基金的风险收益特征总体良好,但存在一定的波动性。基金的最大回撤为-33.51%(同类前11%),年化波动率为22.79%(同类前52%),夏普比率近一年达2.05(同类前3%),长期为0.2898(同类前2%),表明其风险调整后的收益表现优异。

在年末收官阶段,基金采取了以下超额收益获取策略:

1. 行业超配延续:刘钊在2025年3季度已提升AI硬件相关持仓,年末可能继续聚焦高景气赛道,尤其是政策支持的新质生产力领域。

2. 因子权重调整:成长因子(营收增速、研发投入)和动量因子(价格趋势)权重可能进一步提升,以捕捉AI产业链的短期爆发力。

3. 仓位控制:若市场波动加剧(如资金面紧张),可能通过股指期货对冲将值降至0.3-0.5,同时提升套利策略占比至30%以上。

4. 政策驱动布局:2025年两会提出的”发展新质生产力”战略,超配电子、通信等与AI相关的战略性新兴产业。

博时智选量化多因子股票基金在2025年三季度主动提升个股风险敞口(跟踪误差放大),但通过精准的行业选择和因子配置,仍实现了显著超额收益。例如,其前十大持仓中科技股占比超60%,充分受益于AI算力、新能源车等新质生产力领域的爆发。

博时智选量化多因子股票C基金凭借其”量化+主观”的混合投资策略,在追求超额收益方面展现出显著优势。基金经理刘钊采用多因子量化模型精选个股,同时结合宏观经济周期和政策导向进行主观判断,形成了独特的三层风控体系和类MOM策略架构。对于我们普通投资者来说,通过定投方式参与该基金,以平滑成本并规避短期波动风险。

在投资基金时,超额收益确实是重要的考量因素,但投资者也应关注基金的风险收益特征、基金经理的能力背景和投资策略的可持续性。博时智选量化多因子股票C基金在这些方面均表现出色,值得长期关注。@博时基金