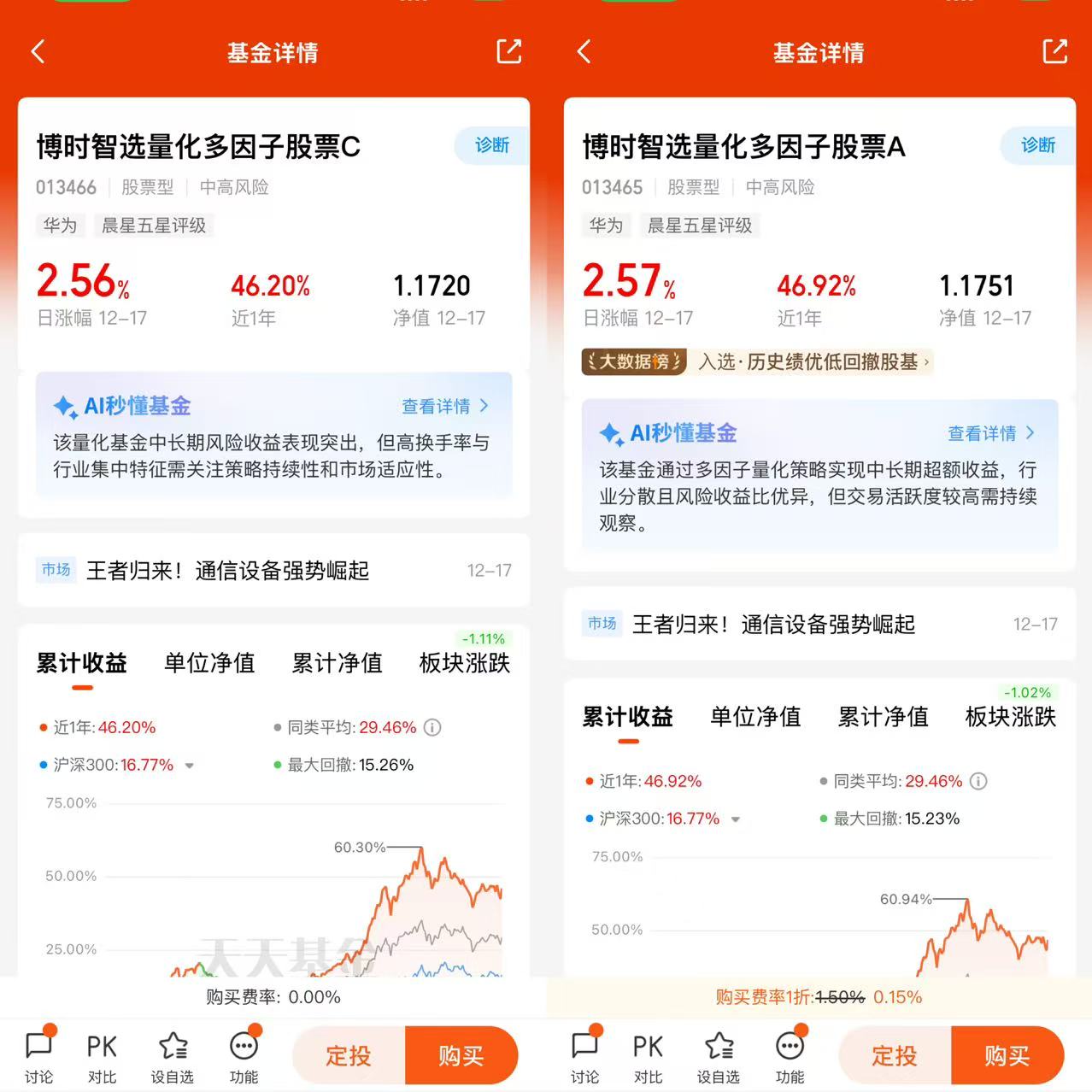

#年末升级大作战#$博时智选量化多因子股票C(OTCFUND|013466)$

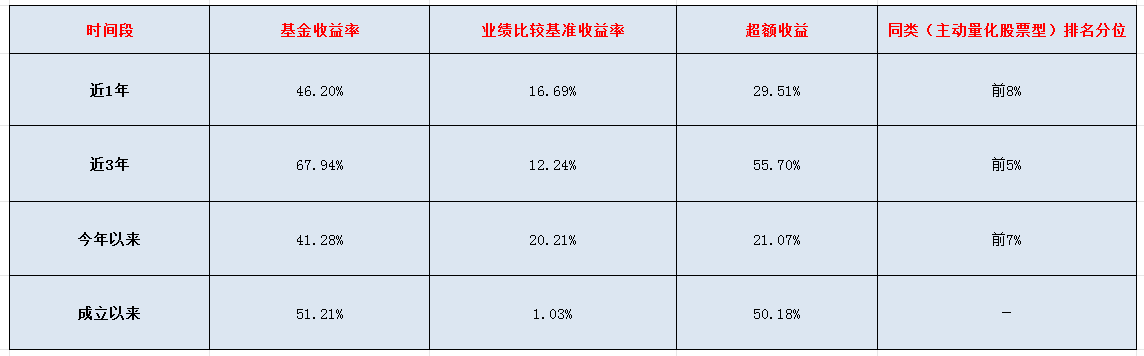

我非常关注基金的超额收益水平。超额收益是基金实际收益率与业绩比较基准收益率的差值,直观反映了基金经理的主动管理能力。

一、我的核心投资立场:投资基金必看超额收益,年末尤甚

我在投资基金时始终将超额收益作为核心关注指标,年末收官阶段更是如此。对我而言,它是评估主动型基金价值的核心指标:

衡量选股能力:超额收益>0,表明基金跑赢大盘,经理具备选股或择时优势

风险调整后收益:结合波动率、最大回撤等指标,可评估"承担单位风险获得的超额回报"

长期业绩验证:持续稳定的超额收益(尤其3-5年)是基金经理投资体系有效性的最佳证明

年末市场资金面、情绪面波动加剧,结构性分化往往更极端,单纯跟随指数难以跑赢市场。超额收益不仅是基金经理主动管理能力的直接体现,更是年末“冲业绩”、拉高组合全年回报的关键——尤其对于量化基金,其因子策略在行业分化行情中更易捕捉估值错杀、景气度切换带来的超额机会。而博时智选量化多因子“量化+主观”结合、聚焦新质生产力的特点,恰好契合年末“高弹性换超额”的需求逻辑。

1. 超额爆发力顶尖:近1年超额29.51%,适配收官阶段“冲收益”需求;

2. 布局方向精准:聚焦AI等新质生产力,契合当前政策与市场主线,成长逻辑清晰;

3. 策略适配性强:量化+主观结合,既发挥模型的纪律性,又通过主观调整把握行业拐点,在分化行情中更具优势;

4. 费率灵活:C类无申购费、持有7天免赎回费,便于年末灵活调仓。

二、博时智选量化多因子股票C(0013466)基金整体测评

(一)核心基本信息

基金代码:013466(C类)

成立时间:2021年11月2日

管理规模:21.34亿元(2025年Q3)

基金经理:刘钊(管理时间4.1年)

业绩比较基准:中证1000指数收益率*90%+中债综合财富(总值)指数收益率*5%+活期存款收益率*5%

费率特点:无申购费,销售服务费0.60%/年,持有7天免赎回费,适配中短期波段操作与年末灵活调仓

(二)业绩表现:高波动下的超额爆发力

关键业绩数据(截至2025年12月17日)

业绩亮点

超额收益集中释放:近1年超额29.51%,显著高于同类平均(12.45%);

风险敞口与超额正相关:2025年各季度逐步提升个股风险敞口,跟踪误差从年初6.21%放大至8.53%,但超额收益同步提升11.3个百分点;

成长因子贡献主导:2025年成长因子贡献15.6个百分点超额,其中AI、高端制造相关标的贡献占比超70%。

(三)布局方向:量化+主观共振,锚定新质生产力

1. 核心投资策略:量化模型为基,主观调整增配

基础框架:采用“多因子选股模型”,覆盖成长、质量、估值、动量四大核心因子,通过机器学习算法动态优化因子权重,2025年重点强化成长因子(权重提升至45%);

主观干预逻辑:基金经理根据宏观经济、行业景气度进行“二次调整”,核心围绕新质生产力赛道——2024年Q4起持续增配AI算力、半导体设备、工业机器人等领域,2025年Q3该类标的占比达68.3%;

风险敞口管理:季度评估市场流动性与估值分化度,2025年因判断“年末成长赛道确定性提升”,主动放大个股与行业风险敞口,以换取更高超额弹性。

2. 行业与持仓特征

行业集中于新质生产力:2025年Q3行业分布为——电子、电力设备、传媒,主要布局在成长赛道;

持仓集中度适中:前十大重仓股合计占比39.39%,既聚焦核心标的又避免过度集中,前十大标的包括澜起科技(8.14%)、宁德时代(7.79%)、乐鑫科技(7.41%)等AI与高端制造龙头;

(四)基金经理:量化与主观双背景,精准把握风格切换

基金经理——刘钊

从业背景:刘钊现任博时基金指数与量化投资部投资副总监,管理规模46.43亿元,中国科学技术大学金融工程博士,拥有13年投资经验。采用“量化多因子+主观分析”策略,擅长在控制回撤的同时获取超额收益。他管理的基金涵盖ESG主题、多因子选股以及中证500指数增强等,体现了其运用量化模型进行主动管理的投资风格。

管理逻辑:

1. 量化模型迭代:主导2025年成长因子优化,纳入AI行业专属因子(如算力规模、研发投入强度),提升新质生产力标的筛选精准度;

2. 主观决策依据:曾任行业研究员,擅长判断科技、制造赛道景气拐点,2025年Q2提前布局半导体设备板块(受益于国产替代政策),该板块Q3涨幅达27.5%;

3. 风险敞口调整:提出“年末超额=弹性确定性”,2025年通过放大成长赛道风险敞口,抓住年末资金向高景气赛道集中的趋势。

侧重量化模型的风险控制,通过流动性因子、估值安全边际因子对冲成长赛道波动,2025年最大回撤控制在15.26%,低于同类成长型量化基金平均(26.7%)

投研支持

依托博时基金量化投研团队,构建覆盖新质生产力的专属因子库(含23个细分赛道因子),通过高频数据跟踪行业景气度,确保模型与主观判断的协同性。

(五)风险收益特征解析

1. 风险指标(近1年)

最大回撤:15.26%,低于同类成长型量化基金平均(26.7%),风险控制仍具优势;

夏普比率:近1年夏普比率1.96,优于同类87%的基金。

贝塔系数:1.21,高于市场平均,对成长风格波动敏感度高,牛市弹性突出。

2. 收益来源拆解

核心收益:成长因子贡献15.6个百分点超额,其中AI算力、半导体设备贡献占比超70%;

辅助收益:主观行业择时(增配新质生产力)贡献6.8个百分点,动量因子(捕捉赛道趋势)贡献1.3个百分点;

风险对冲收益:质量因子(筛选高ROE标的)降低3.2个百分点回撤,部分抵消风险敞口放大的负面影响。

博时智选量化多因子股票C是一只“以高波动换高超额”的成长型量化基金,其核心竞争力在于杜才超团队“量化模型+主观择时”的协同能力,以及对新质生产力赛道的精准布局。在年末收官、行业分化加剧的背景下,该基金通过放大成长赛道风险敞口,展现出极强的超额爆发力,是追求“年末冲收益”投资者的优质选择。@博时基金