全A层面,上周市场震荡下行,但成长风格相对占优。上证指数报收3820.09点,跌1.30%,中证A500指数涨0.02%。风格上,小盘与大盘没有出现明显分化,中证2000下跌为0.02%;成长风格相对跑赢,创业板指涨2.34%,科创50涨1.84%。分行业来看,煤炭、电力设备与电子涨幅靠前,银行、有色金属与非银金融涨幅靠后。资金层面,上周市场日均成交额较上上周有所回升,日均2.52万亿元。

国内宏观方面,8月财政支出趋弱,未来或有加码可能。2025年8月,广义财政收入同比增长0.3%,较7月同比下降3.3pct;广义财政支出同比增速6%,较7月同比下降6.1个百分点。但我们认为对未来不必悲观,应对经济下行压力,财政或有多种手段对冲。

海外宏观方面,美联储9月FOMC会议如预期降息25bps至4.00-4.25%。前期,8月通胀数据符合市场预期,已处于相对可控区间,但非农就业数据大幅下修,劳动力市场出现降温趋势,市场普遍认为本次降息势在必行。随后,美联储9月会议将政策利率下调25bps,鲍威尔在记者会上称本次决定是“预防性”降息,利率水平向中性利率靠拢。

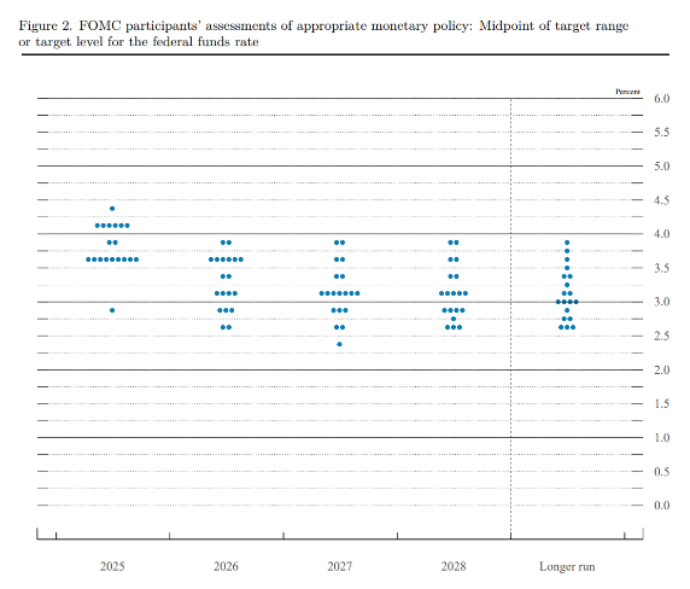

9月FOMC会议点阵图显示,19位委员中有12位认为2025年仍有25bps以上的降息空间。同时FedWatch显示市场押注10月降息25bps至3.75-4.00%的概率高达91.9%,12月继续降息25bps至3.50-3.75%的概率高达82.5%。

注:正文数据来源Wind,截至2025年9月19日。

图:点阵图显示未来或仍有降息空间

数据来源:美联储官网。

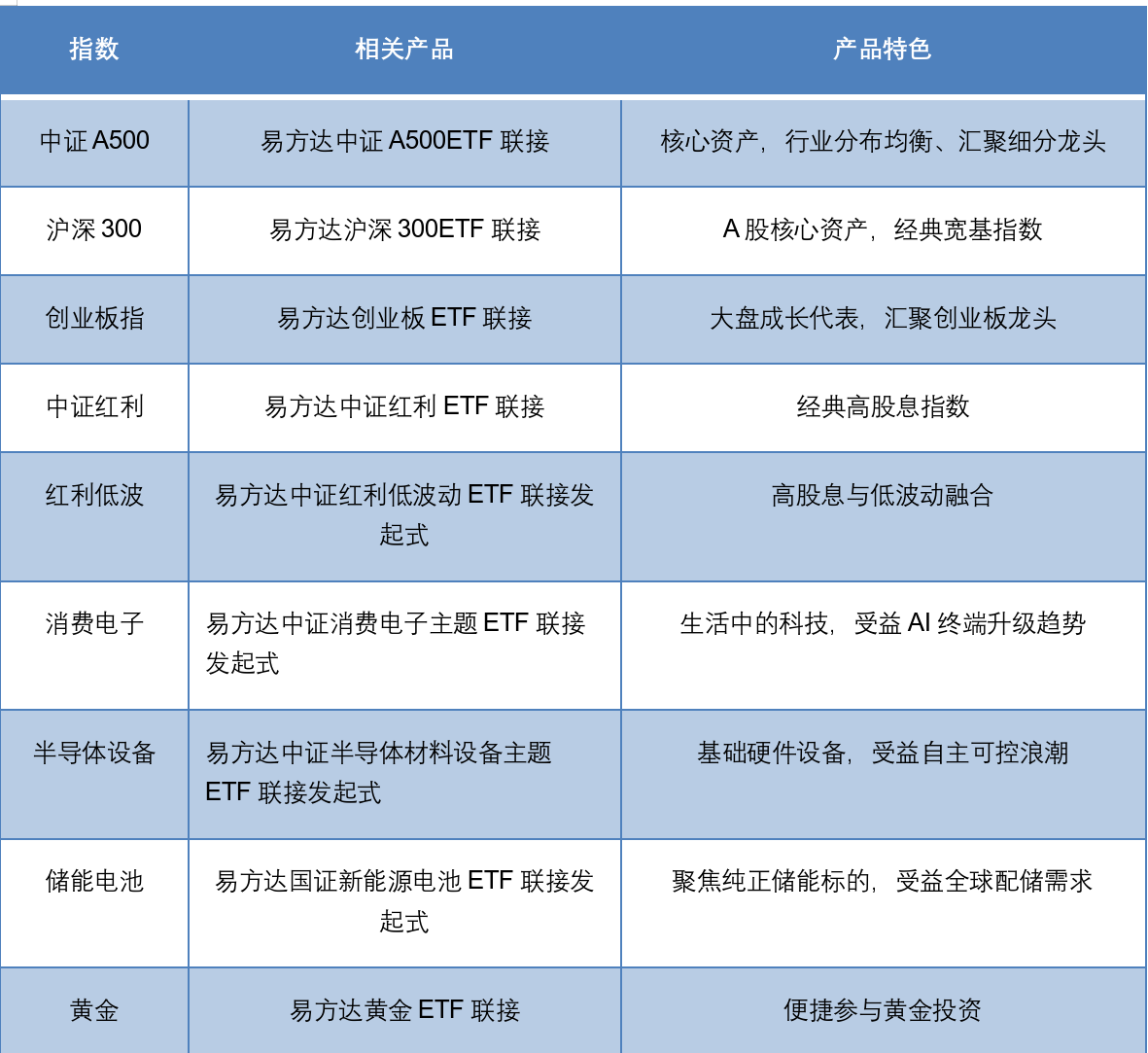

关注指数

行业主题方面,关注消费电子、半导体设备、储能电池:

1)消费电子:OpenAI与国内消费电子厂商达成合作,有望于26-27年推出新的AI终端设备,消费电子新一轮创新周期开启在即。消费电子在科技板块中前期涨幅相对温和,估值仍具备一定吸引力。

2)半导体设备:国内半导体设备产业核心技术水平持续提升,存储和芯片厂商扩产计划持续推进。国内科技大厂对自研芯片量产需求不断提升,有望持续推动半导体设备产业链业绩预期。

3)储能电池:当前新能源在成长板块中赔率具有比较优势。其中储能需求景气度占优,EPC中标项目持续高景气,验证了储能的经济性和市场化需求。指数中包含的AIDC、固态电池产业链有望为指数表现提供额外弹性。

(以上是相关板块的最新动态信息,基于客观事实,仅作展示不代表个股推荐)

风险提示

基金有风险,投资须谨慎。相关指数及行业表现不预示未来,不作为投资收益保证,亦不作为投资建议;以上内容由公开消息整理而来,仅供参考,不代表易方达基金研究观点。不作为对上述所涉行业相关股票的推荐,也不作为对投资者的投资建议。本材料不构成公司任何业务的宣传推介材料、投资建议或保证,也不作为任何法律文件,本基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利,也不保证最低收益,基金过往业绩和获奖情况不预示未来表现。请投资者关注投资基金可能遇到的特有风险等,详见招募说明书的“风险揭示”部分。请投资者关注产品的特有风险,在投资基金前应认真阅读《基金合同》和《招募说明书》等法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品,完整版风险提示函详阅易方达官网。

$易方达上证科创50联接C(OTCFUND|011609)$

$易方达科创人工智能ETF联接C(OTCFUND|023565)$

$易方达中证人工智能主题ETF联接C(OTCFUND|012734)$

$易方达机器人ETF联接C(OTCFUND|020973)$

$易方达云计算ETF联接C(OTCFUND|017854)$

$易方达消费电子ETF联接C(OTCFUND|018897)$

#创业板指创阶段新高 致敬“924行情”##9月游戏版号发放 景气度或超预期#