#我眼中的红利投资# 如果不是这些年太难太难,很多人(包括我)是不会看得上吃息分红的。我记得我最开始了解基金,在配置基金组合时,最先排除的,就是红利类的基金,因为,红利类的基金可能就像老人,手里有钱,缺乏了对美好的明天的憧憬……那时,最热的是爱尔眼科、中免这些热得发紫的股票。我也在爱尔眼科回调到半山腰时买了它,并信誓旦旦地想要拥有它,但终是没能熬出来,还是割肉出局,哎……总感觉一切都在变!有什么是不能变的呢?比如老M的制裁,制裁得太多太多了,还能制裁吗?无人知晓。

让我进一步下定决心关注红利资产,是因为我在进一步的深入研究过程中,发现了红利资产具有无可替代的地位,今天就借着东方红资产管理社区活动的机会,把这三大核心理由,分享给大家,希望对社区的小伙伴们有所帮我:

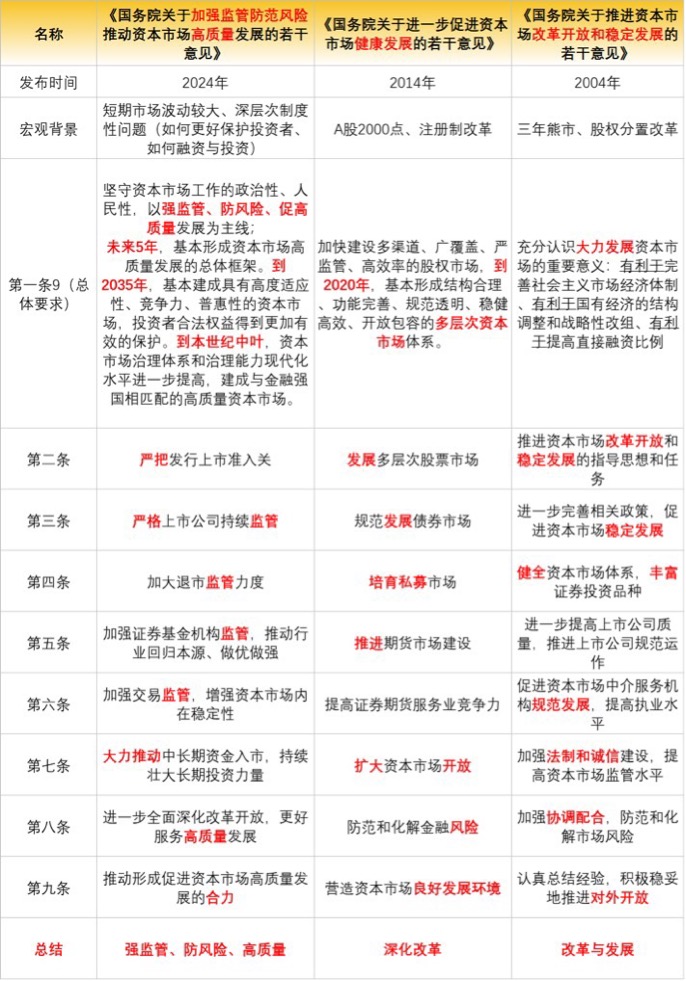

核心理由一:“国九条”带来的新动能。新“国九条”作为国务院对资本市场的指导意见,明确强化了分红政策的措施。比如,明确分红不达标要采取强约束措施的条件,积极推动上市公司一年多次分红,控股股东在分红不达标等情形下不得披露减持计划等。这些措施,就像给高股息投资注入了一剂强心针,红利资产的战略配置价值一下子就凸显出来了。从市场反应来看,自新“国九条”发布后,高股息板块的优势在煤炭、电力、银行、电信等行业中表现得淋漓尽致。

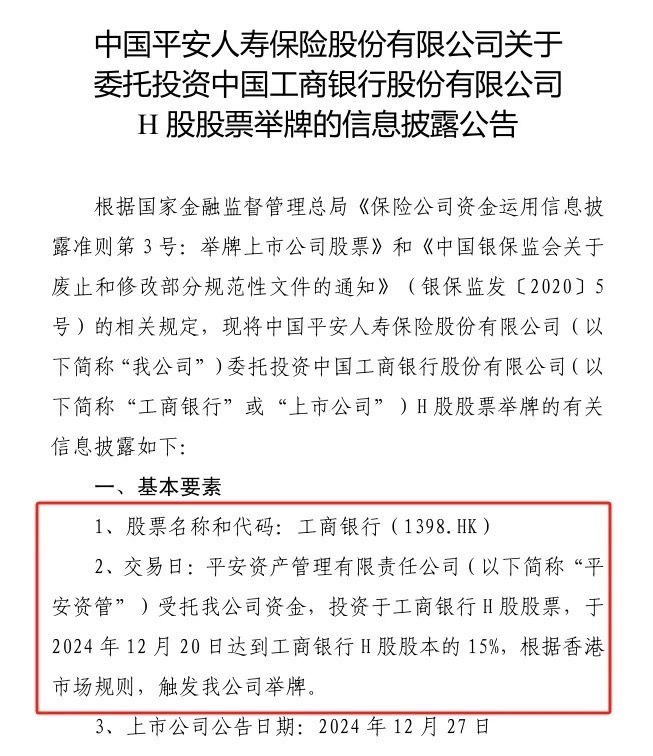

核心理由之二:无风险利率的持续下行。去年十一月底,十年期国债收益率跌破2%这一重要关口,市场上“安全”的收益变得愈发稀缺。在这种背景下,红利资产的吸引力显著提升。过去作为债券投资大户的保险机构,如今也面临“无券可投”的尴尬局面。2%的收益率已难以满足保险资金对收益的要求。相比之下,每年可获得约4.8%的高股息红利资产,尽管存在一定的净值波动,但对保险资金而言是可以接受的。毕竟,高股息红利资产在一定程度上能够替代低收益的固定收益产品,平安人寿举牌工行H股或许就是最好的明证。

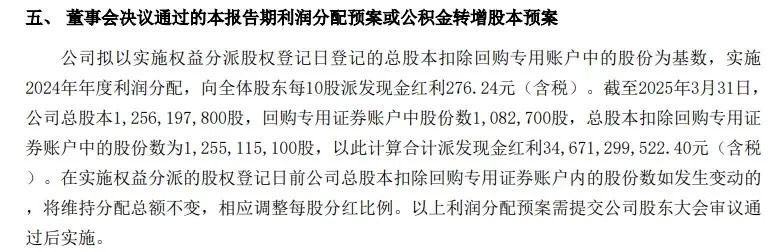

核心理由之三:经济弱复苏的背景下,央国企分红的稳定性。央国企作为国民经济的“顶梁柱”,在经济体系中占据着举足轻重的地位。它们肩负着稳定经济增长、保障国家经济安全的重要使命。在经济复苏的关键时期,央国企的经营策略和财务安排往往更加注重稳健性和可持续性。因此,它们的分红政策也相对稳定,不会因短期经济波动而频繁调整。这种稳定性为投资者提供了可预期的收益保障,尤其是对于那些追求稳健收益、注重资产保值增值的投资者来说,具有极大的吸引力。央国企的分红不仅能够为投资者带来持续的现金流入,还能在一定程度上抵御市场波动带来的风险,成为投资者资产配置中的“压舱石”。

然而,正如世间万物皆有两面,红利策略也并非完美无缺。我们需要警惕其中的“陷阱”。首先是“低估值陷阱”,这类资产的分红比例相对较低,但绝对估值持续低位震荡,导致股息率一直较高。这类资产的代表细分行业包括城商行、股份行和房屋建设等。其次是“周期类陷阱”,这类资产的分红比例平均水平较高,但波动性也大,过往的高分红并不能有效预示未来的分红持续性,这可能导致“历史股息率”指标失效。

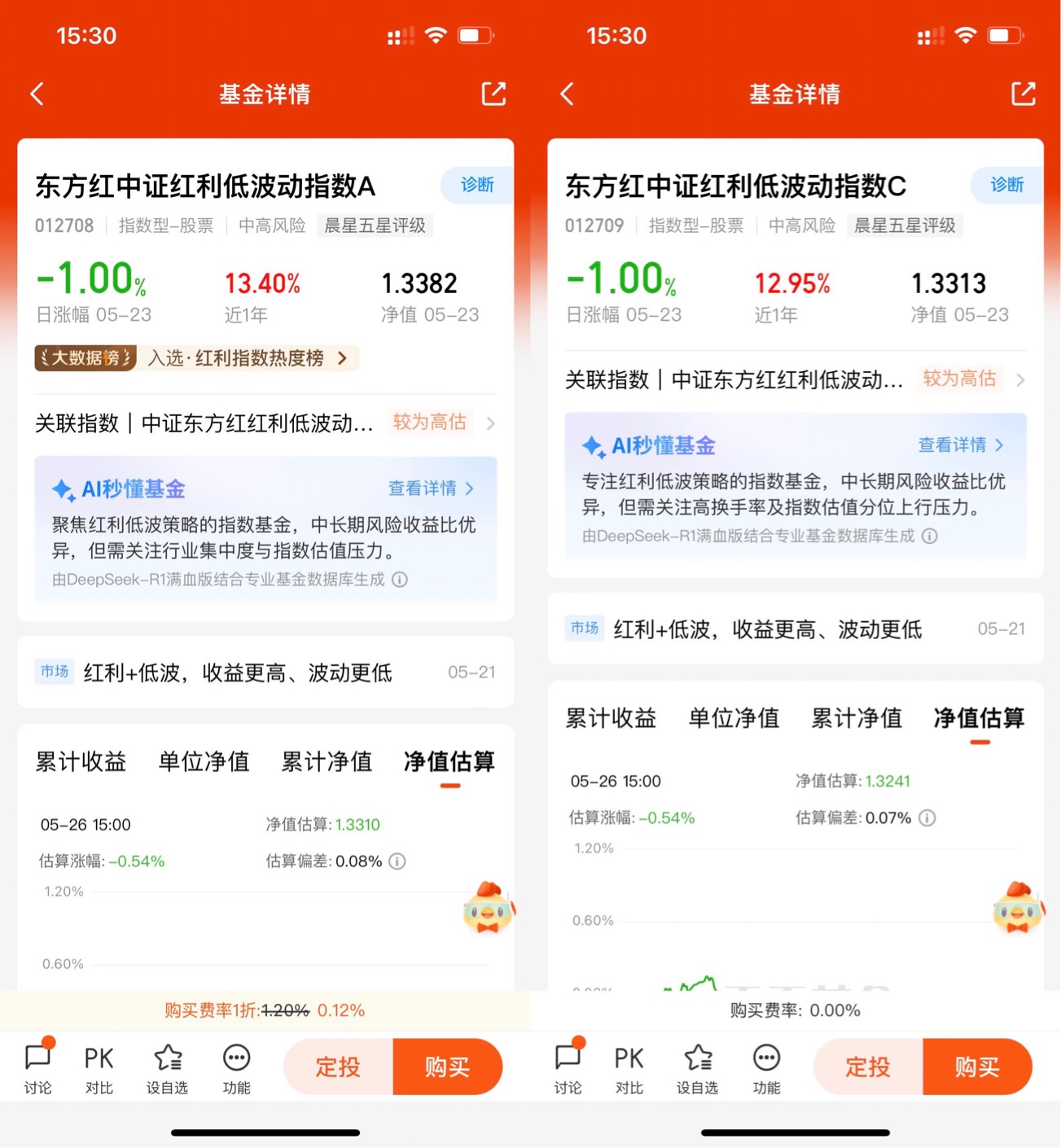

经过更进一步的深度调研,我将目光锁定在东方红资产管理旗下的——东方红中证红利低波动指数基金(A:012708,C:012709)。这个选择绝非偶然——当我翻开该基金的定期报告,中国神华连续五年股息率超过7%的稳定表现,大秦铁路穿越周期保持60%分红比例的惊人定力,交通银行在经济下行期依然维持30%派息率的财务韧性,这些数据构筑的安全边际令人安心。更难得的是,这只运作多年的老牌基金,在近三年市场剧烈波动中,近三年最大回撤仅为11.86%,11.86%这个回撤数据甚是让人心安,这种“跌时抗跌,涨时跟涨”的特质,正是震荡市中最珍贵的品质。

在注册制全面落地的今天,A股的游戏规则或许正在悄无声息的慢慢改变。那些曾经被游资爆炒的题材股逐渐边缘化,而具备持续分红能力的优质资产正在形成新的价值中枢。此刻,我账户里30%的仓位已悄然转换为东方红中证红利低波动指数基金,余下的资金正通过每周定投的方式来进一步平滑成本。这或许不是最激进的策略,但对于经历过牛熊转换的老兵来说,能在震荡市中守住果实,在政策红利中稳步增值,或许才是投资的真谛。毕竟,在这个充满不确定性的市场里,能持续带来真金白银的资产,才是值得我们托付的诺亚方舟!