市场回顾及展望

2025年一季度大类资产回顾:全球资本市场的表现相对分化,但整体波动较大。

1)首先来看A股市场,A股整体表现较为平淡,市场情绪低迷,资金相对流出。虽然中国经济仍在复苏,但由于外部需求尤其是中美贸易摩擦的波动,A股市场出现了一定的震荡回调;

2)港股市场则表现亮眼,恒生指数和恒生科技一季度的涨幅分别为15.25%、20.74%。估值相对较低的港股,吸引了较多资金流入、尤其是南向大陆资金的流入,成为一季度投资的亮点;

3)在美股市场,一季度由于美联储持续维持较高利率,市场情绪受压,叠加美中贸易摩擦升温以及来自于中国DeepSeek大模型的冲击,高估值科技股回吐了较多2024年的涨幅,标普500、纳斯达克指数分别下跌-4.59%、-10.42%;

4)相应地,国内债券市场利率先扬后抑,10年期国债利率一季度末收盘1.81%、较年初上行14bp,在宽货币政策推迟落地、部分配置资金兑现收益的抛压下,国内债市价格一季度小幅回落;

5)黄金作为避险资产,在一季度表现非常强劲,涨幅接近20%。全球经济的不确定性和全球关税预期的持续发酵,使得投资者纷纷涌向黄金,推高了其价格。

展望二季度,全球经济面临较大的不确定性,尤其是中美关税摩擦仍在持续,市场可能面临更多波动。然而,在内需拉动和政策支持的背景下,部分资产仍具备较好的配置机会。

在4月2号特朗普政府祭出“全球对等关税”后,全球资本市场遭遇大幅下跌,美国市场一度出现“股债汇”多资产杀跌。随后在4月9号,特朗普当局突然宣布“对等关税暂缓90天实施”,全球市场又出现报复性反弹。那么,站在目前时点看二季度,美中关税冲突和中国内需政策预计如何影响市场?二季度基金配置应该如何应对?今天为大家带来相关分析。

关税冲击下,中国经济的内需政策

一)中美关税冲击影响分析

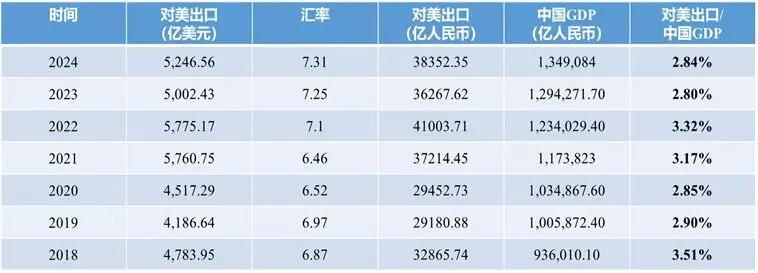

近年来,中美贸易摩擦持续,尤其是关税的加征让国际贸易环境充满不确定性。但从宏观经济层面来看,中国对美出口占GDP的比例相对较低,自2018年的3.51%回落至2024年的2.84%。这意味着,尽管关税增加会对部分行业产生压力,但对整体经济的影响是有限的。同时,自2018年中美贸易摩擦加剧以来,中国积极调整了全球化战略。通过“一带一路”倡议和加强与全球南方国家的合作,中国在东南亚、非洲、拉美和中东等地区的经济联系逐步加深,从而减少了对美国市场的依赖。这种全球化布局不仅有助于分散风险,还带来了新的增长点。尤其是在新兴市场的需求增长,成为中国经济增长的重要推动力。

表:历年中国对美国出口数据及其GDP占比

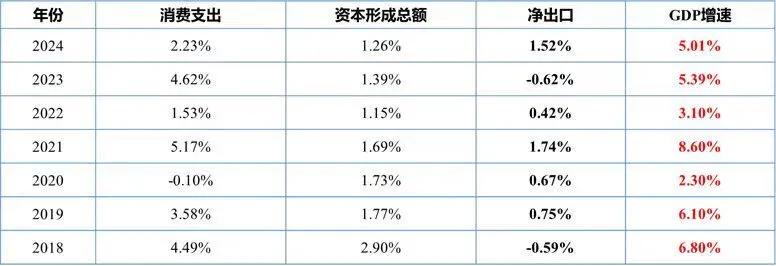

二)中国经济增长引擎分析

中国的经济增长主要依靠内需拉动。消费和投资是经济增长的两大主力。因此,关税的冲击虽然带来短期压力,但并不会改变中国经济增长的整体方向。大幅加征关税的背景下,消费和投资成为托底中国经济增长的重要支柱。关税贸易战可能会拖累国内GDP增速1%-1.5%,相应地,需要采取强有力的宏观对冲政策,才能完成2025全年既定5%的经济增速目标。

表:历年中国GDP占比增速贡献分解

三)最新4月底中央政治局会议点评。

4月末,中央政治局会议充分肯定了一季度经济的向好态势,但也指出了经济回升存在的难点和问题,强调经济回升的基础仍需进一步巩固。

1)财政政策方面:加快地方政府专项债券、超长期特别国债等发行使用,用好用足更加积极的财政政策。这表明财政政策将更加积极有为,以支持经济稳定和增长;

2)货币政策方面:适时降准降息,保持流动性充裕,加力支持实体经济。创设新的结构性货币政策工具,设立新型政策性金融工具,支持科技创新、扩大消费、稳定外贸等。总体上,本次会议的政策部署体现了底线思维和前瞻性布局,为市场注入了长期信心,也为未来我国经济发展提供了有力支持。

论持久战,全球关税背景下的基金配置策略

当前,我国正面临“百年之未有大变局”的国际竞争环境,无论是哪个党执政,美国都将中国视为战略竞争对手。而本次“全球对等关税”事件可以看作是中美战略对抗的一种突出表现。未来,中国和美国大概率会在竞争和合作之间反复拉锯,这有可能是我们长期所面临的国际背景。那么,在这样的国际环境下,基民朋友们应当如何应对?

一)做好持久战准备:清醒认识到中美关税经贸问题的长期性和持续性

中美贸易摩擦虽然短期有所缓和,但预计不会在短期内结束,这意味着投资者必须做好长期博弈的准备。在这个过程中,短期的市场波动不可避免,但关键是要保持耐心。对于普通投资者来说,不妨从长期的角度来看待投资。

二)注重底线思维:中国有充足的政策储备工具,包括财政和货币政策

在面对不确定的外部环境时,底线思维尤为重要。中国有充足的政策储备工具,包括财政政策和货币政策。这些政策工具将继续为经济增长提供支撑,因此,市场的基本面依然是有保障的。对于投资者来说,要充分理解政策面和宏观经济的联动关系,通过合理配置资产来应对外部风险。

三)大类资产配置:权益、固收、黄金多元资产配置,逢低布局,控制收益预期

面对当前市场的环境,建议投资者采取多元化的资产配置策略,避免过度集中于单一资产类别。以下是具体的建议配置思路:

1)权益类资产(偏股型基金):在科技创新和消费升级领域,可以逢低布局,尤其是科技和生物医药板块。这些板块在政策支持和内需托底的背景下,未来或具备较强的增长潜力;

2)固收类资产(债券基金):对于债券投资者来说,可以考虑中高评级的信用债和政府债券基金,关注利率政策的变化,利用债券的票息收益来平衡整体投资组合的波动性;

3)黄金:作为避险资产,黄金是应对市场波动和通胀压力的有效工具。不过需要注意的是,黄金价格在一季度历经大涨后积累了较多获利盘,未来金价波动预计明显加大,不排除在二季度出现一定程度的回调整固。在当前的不确定环境下,可以考虑逢下跌配置黄金资产。

面对关税风云和全球经济的不确定性,投资者最重要的不是做出快速反应,而是保持冷静,建立适合自己的资产配置框架。通过理性的投资策略和长线布局,我们方能够在波动的市场中保持稳健。二季度,我们依然要保持对内需和科技创新的关注,并结合政策导向进行灵活配置。在全球经济仍面临不确定性的情况下,做好充分的准备,关注长期趋势。

风险提示:基金有风险,投资须谨慎。基金过往业绩不代表其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资者应认真阅读《基金合同》《招募说明书》《产品资料概要》等基金法律文件,全面认识基金产品的风险收益特征,在了解产品情况及听取销售机构适当性意见的基础上,根据自身的风险承受能力、投资期限和投资目标,对基金投资做出独立决策,选择合适的基金产品。上述观点、看法和思路根据截至当前情况判断做出,今后可能发生改变。对于以上引自证券公司等外部机构的观点或信息,不对该等观点和信息的真实性、完整性和准确性做任何实质性的保证或承诺。

$招商国证生物医药指数(LOF)C(OTCFUND|012417)$

$招商双债增强债券(LOF)C(OTCFUND|161716)$

$招商中证全指证券公司指数(LOF)C(OTCFUND|013597)$

$招商沪深300地产等权重指数C(OTCFUND|013273)$

$招商中证1000指数增强C(OTCFUND|004195)$

#互联网巨头抢购算力资源!投资机会来了?##机器人板块再度走强 多股涨停##假期将至,持币or持基?##黄金剧烈波动,如何应对?##四大行再创新高!现在上车还来得及吗?#