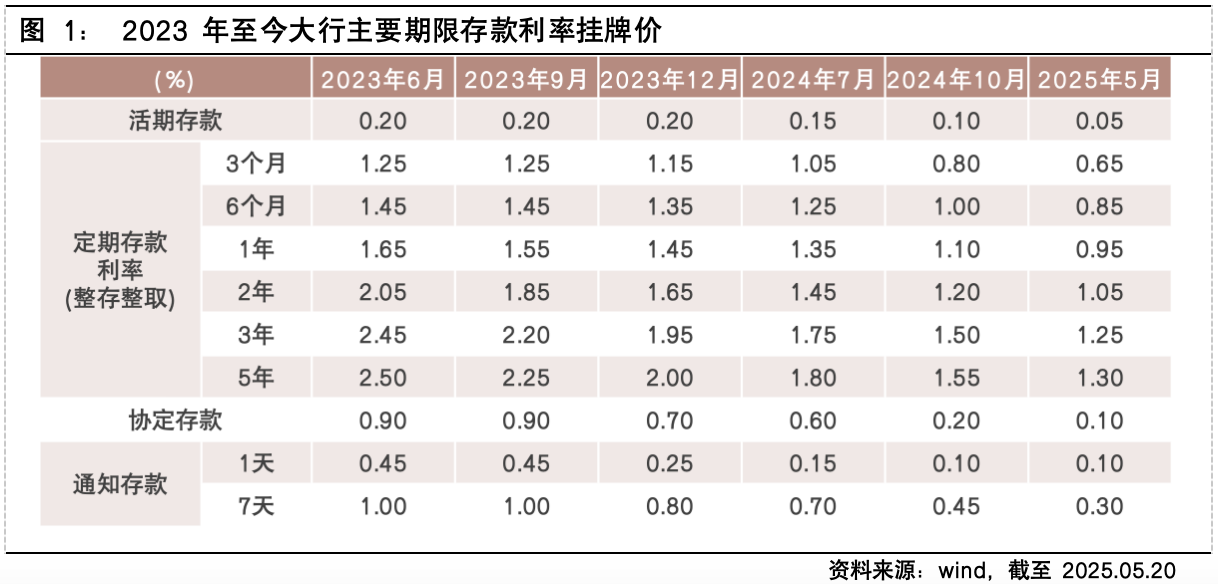

在国内经济增速换挡的大背景下,我国已正式步入存款利率“1.0%”时代。2025年5月20日,新一轮存款利率下调落地,1年期存款利率已下破1%关口。

随着存款利率的再度下移,盘踞在银行体系的存款也正进一步被激发活性,有望继续形成存款“搬家”效应。在此背景下,资金有望流向何处?对股债市场影响几何?

存款“搬家”有望延续,替代效应下资金流向理财或权益市场

低利率时代,存款吸引力逐渐下降,资金向外寻求替代,在不同的风险偏好指引下,存在外溢至理财或权益市场的倾向。

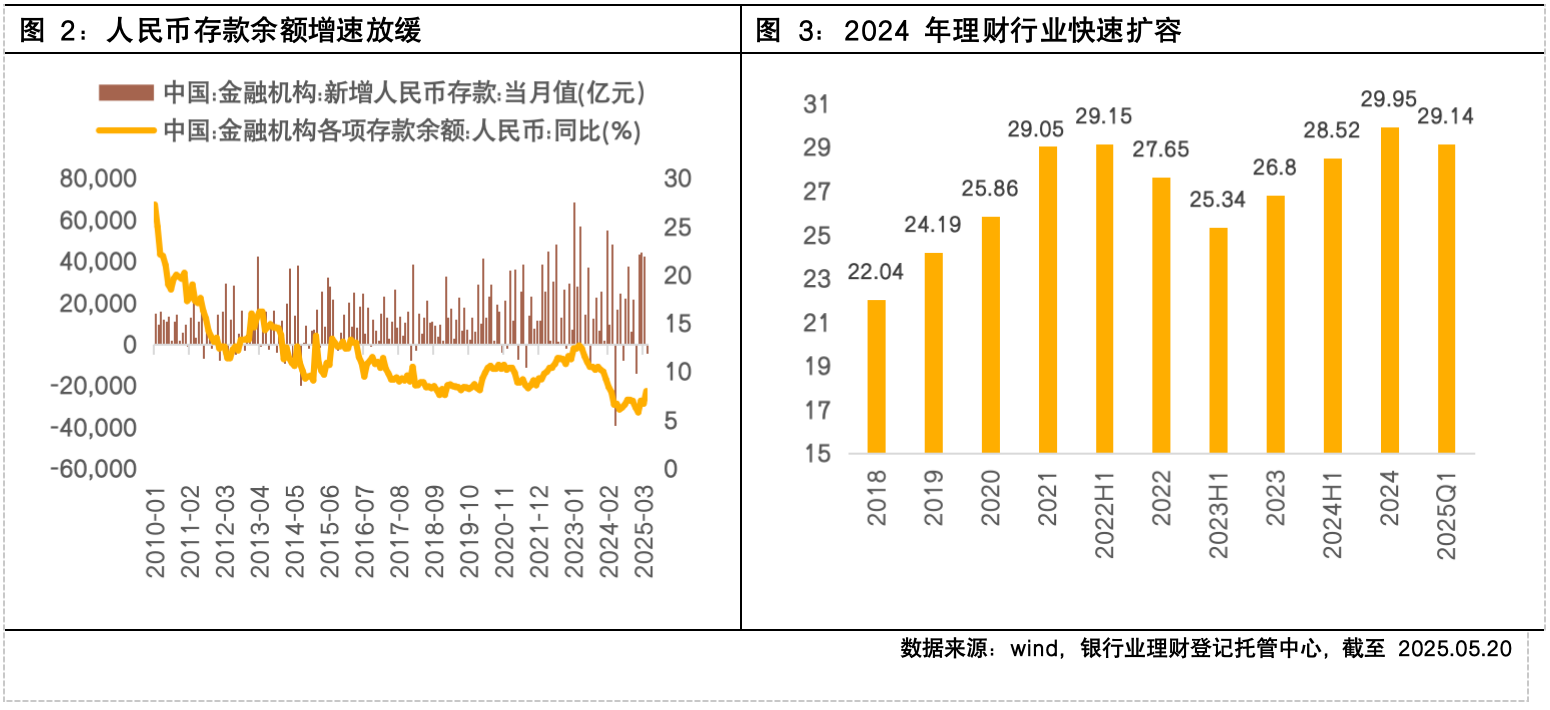

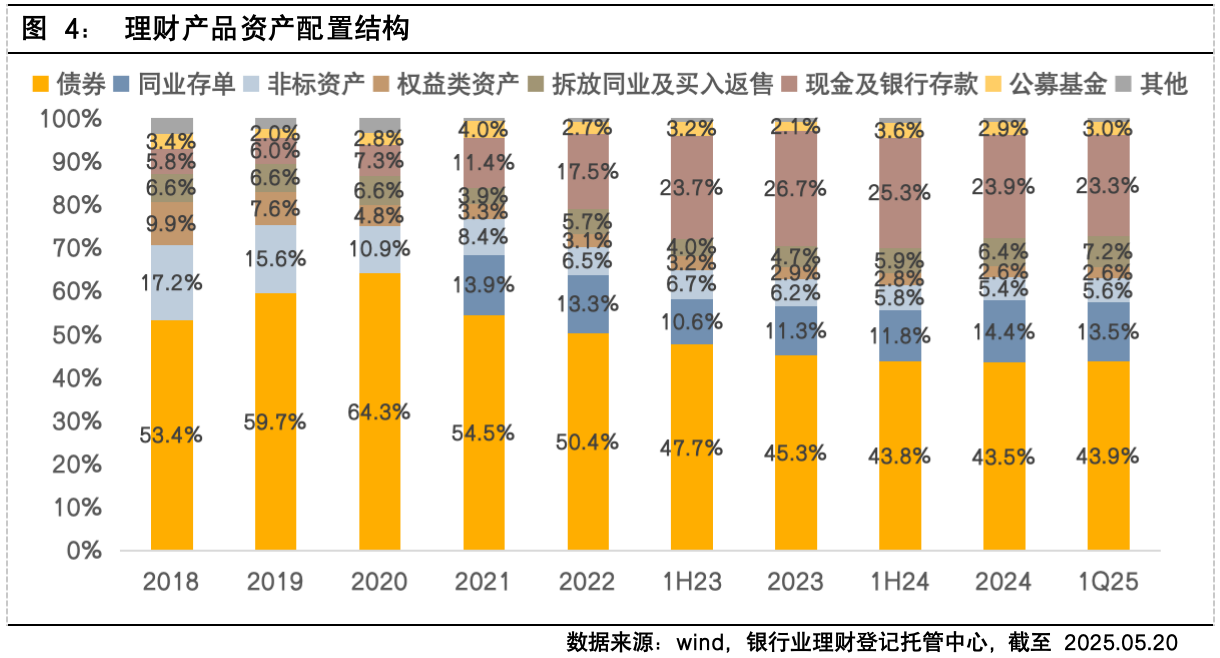

一方面,在风险偏好相似的情况下,存款选择理财等低风险资管产品,形成增配债券资产的动能。2024年,受益于定期存款利率下调,及4月“手工补息”整改后资金由银行表内转向理财的催化,理财行业迎来快速扩容,根据银行业理财登记中心发布的数据,截至 2024 年,银行理财产品余额达到29.95万亿,较年初增长11.75%。结构上看,由于存款向风险偏好相似的理财产品迁移,2024及25Q1,风险等级在二级(中低)及以下的理财产品余额合计占比达95.69%,债券类产品获小幅增配,而理财存款减配则是大势所趋,随着底层利率走低,过去依赖高收益存款的资产配置模式逐步被打破,理财行业未来或需重构配置逻辑。

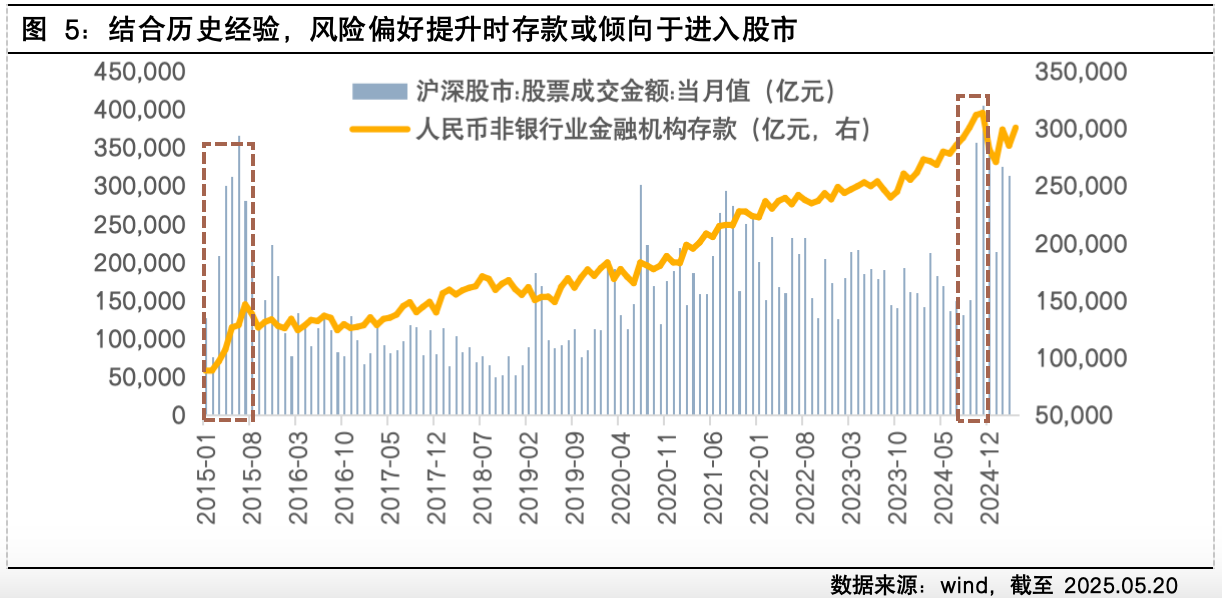

另一方面,若市场风险偏好迎来较大提升,部分存款有望“搬家”进股市。本质上是以存款利率作为机会成本,基于收益比较优势进行重新配置。结合历史经验来看,虽然多数情况下存款倾向于“搬家”进入理财市场,但当流出的存款风险偏好明显提升时,资金会更倾向于流入权益市场,如2015年及2024年9月也曾出现过股票市场火爆吸引存款流入的“搬家”,其间活期存款转化为非银存款,股市成交的显著放量与非银存款的走高同步呈现。

当下,对A股而言,估值、股息率、风险溢价仍旧具有吸引力,叠加贸易摩擦暂缓后避险情绪有所消退,存款“搬家”效应延续或为权益市场带来部分流动性支持。此外,对债市而言,在短期利多兑现后,或继续回归区间震荡,等待新一轮基本面数据指引方向。

低利率时代,配置至上

向后看,在宏观趋势及政策持续发力的背景下,存款利率维持低位运行将是常态。对身处低利率时代的个人而言,从以往单一产品购买的选择,到合理规划家庭资产的方式,正发生潜移默化的转变,资产配置的理念愈发重要,成为普通投资者应对市场波动并增厚收益的最佳选择。

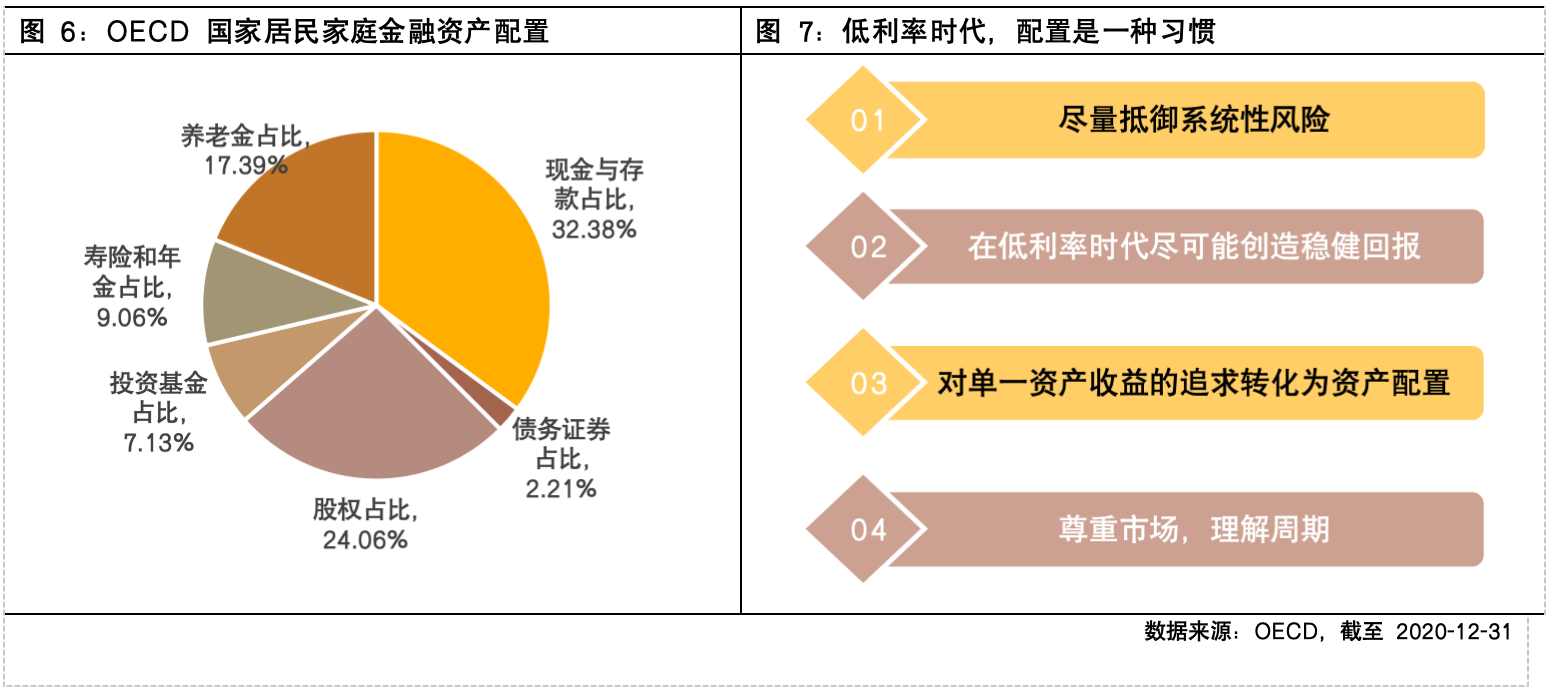

借鉴OECD国家低利率时代资产配置经验,居民整体约三分之一的资产配置在现金和存款上,追求流动性和安全性;约三分之一的资产配置在养老金、年金和寿险,追求保障和资产保值的需求(穿透来看,这类资产整体上以固收+为主);另有三分之一的资产配置在权益资产,承担风险追求收益。

在家庭资产配置过程中,整体上需要注意几个要点:1)尽可能抵御系统性风险,做好跨资产、跨国别规划;2)不追求更高收益,而着眼于尽可能创造持续稳健回报;3)降低对单一资产收益的追求,不迷信单一策略,单一基金经理;4)尊重市场,理解周期,努力感知资产运行周期的力量。

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国中债7-10年政策性金融债ETF发起式联接E(OTCFUND|019596)$

$富国恒生港股通医疗保健ETF发起式联接C(OTCFUND|020111)$

$富国中证港股通互联网ETF发起式联接C(OTCFUND|014674)$

$富国全球消费精选混合(QDII)人民币C(OTCFUND|012062)$

#降息!LPR集体下调#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。