#天天基金13周年我的投资故事+

家人们!刷到天天基金13周年的活动直接破防了——从2012年第一次在平台买基金,我踩过半导体的坑、错过新能源的浪,直到握着恒越优势精选混合(011815)看着它近一年飙涨110.41%,才真正懂了:科技投资从来不是追热点,而是选对“捕手”陪你等风来

先聊本质:AI算力硬件为啥是13年来最硬的风口?

不是炒作概念,这赛道正经历“需求爆炸+技术迭代+国产替代”的三重共振,比2019年的半导体、2021年的新能源更有穿透力:

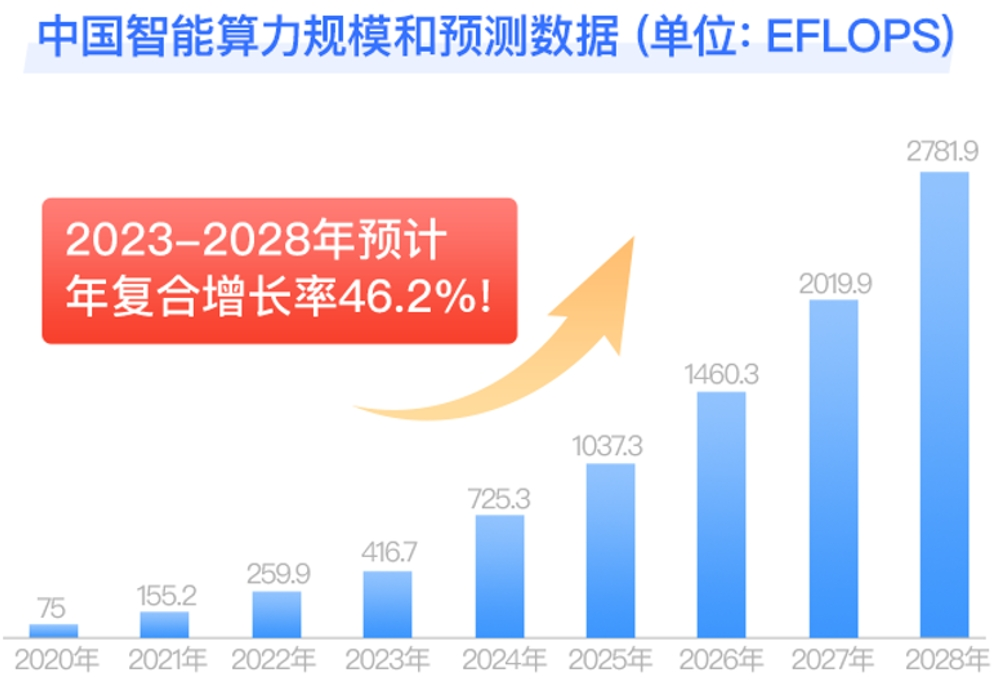

1. 需求端是“军备竞赛”:全球算力市场2025年突破3000亿美元,中国智能算力规模同比飙36.2% 。ChatGPT每一次升级都要新增上万台服务器,而一台AI服务器的光模块需求是普通服务器的8倍,这是实打实的刚性缺口。

2. 技术端在“加速迭代”:英伟达Rubin架构GPU直接带火1.6T光模块,2025年需求就达300-500万只,2026年还要翻近一倍。液冷技术更从“可选”变“必选”,高功耗芯片让风冷彻底不够用,2025年中国液冷服务器市场规模已达294亿元 。

3. 国产端迎“替代红利”:光模块龙头中际旭创拿下英伟达60%订单,新易盛净利润暴增385%;PCB领域东山精密打入谷歌供应链,国产替代率从30%冲到55%。这波行情不是外资主导,而是本土企业实打实的业绩爆发。

基金经理深扒:吴海宁的“高景气捕手”秘诀

在科技赛道摸爬10年的人都懂,选基先选人。吴海宁这2.41年的公募战绩,藏着三个“不一般”:

- 框架够扎实:拒绝瞎炒概念:她的“自下而上择股+行业景气度判断”不是空话。2024年Q4果断加仓光模块时,就用“五大指标”卡了标准——行业景气度看英伟达订单,成长空间算1.6T渗透率,护城河比海外市占率,最后选中中际旭创、新易盛这两个龙头,现在全成了前十大重仓股 。

- 操作够灵活:跟着产业变节奏:这只基金上半年换手率998.61%看似很高,实则是精准跟踪景气度的必然。2025年Q2看到液冷需求爆发,立刻加仓相关产业链;发现PCB因芯片升级需求激增,又重仓东山精密,每步都踩在产业节点上 。

- 认可度够硬核:内部人用脚投票:基金管理人员工持有74.92万份,机构持仓占比16.54% 。在基金圈摸爬13年我太清楚,员工敢重仓的基金,才没有“风格漂移”的暗坑。

持仓拆解:110%涨幅背后的“算力布局图”

最新季报的前十大重仓股,简直是一张精准的AI算力硬件地图,每个标的都戳中核心需求:

- 算力传输核心(光模块):中际旭创(5.99%)+新易盛(3.65%)的组合太狠了。前者是英伟达最大供应商,后者800G LPO模块毛利率45%,两家2025年上半年净利润增速都超69%,直接吃满传输端红利。

- 硬件制造基石(PCB/芯片):东山精密(4.61%)专攻先进封装PCB,刚好匹配ASIC芯片规格提升的需求;芯动联科(3.87%)卡位半导体国产替代,这俩是算力硬件的“地基”,缺了谁都玩不转 。

- 支撑领域补位(液冷/配套):虽然前十大没直接列液冷标的,但从持仓逻辑能看出布局——沃尔核材的散热材料、胜宏科技的精密器件,全是液冷产业链的关键环节,悄悄把支撑赛道也纳入了版图。

我的13年投资感悟:为什么这次选对了?

想起2019年半导体行情,我自己瞎买杂毛股亏了20%;2021年追新能源主动基,却碰上基金经理偷偷换仓AI。这次选恒越优势精选,终于踩对了节奏:

1. 放弃“猜赛道”,拥抱“懂产业”的人:以前总靠新闻追热点,现在明白科技投资得看产业逻辑。吴海宁重仓的光模块,我去查了中际旭创的泰国产能——从25万只/月翻倍到50万只/月,订单排到2026年,这种硬数据比任何研报都靠谱。

2. 接受“高换手”,看懂“择时必要性”:刚开始担心换手率太高是“乱操作”,后来发现算力赛道迭代太快——3月炒800G光模块,6月就转1.6T,9月又热液冷。吴海宁的灵活调仓,反而帮我避开了技术迭代的坑。

3. 用“小仓位”试错,靠“长持有”赚钱:2024年10月先投了1万试水,看着它3个月涨20%没贪多,反而补仓到5万。现在浮盈6万多,比过去10年瞎折腾的总收益还多。这才懂天天基金13年标语的意思:好机会要“理性布局”。

必须警惕的3个“算力暗礁”

1. 估值高位风险:当前算力板块市盈率68倍,光模块龙头也到57-60倍 ,虽然业绩能撑,但短期回调很正常。我设置了“跌超8%补仓,涨超20%止盈1/3”的纪律,不贪心才能拿得住。

2. 技术迭代风险:今天的1.6T光模块可能被明天的CPO技术替代,冷板式液冷也可能让位于浸没式。必须盯着基金季报看持仓调整,一旦吴海宁减仓某类标的,就得警惕技术变天。

3. 订单波动风险:光模块企业太依赖英伟达、谷歌的订单,万一海外资本开支收缩,业绩会直接承压。中际旭创北美收入占比75%,这既是红利也是隐患。

13年投资老兵的真心话

天天基金陪我走过的13年,本质是从“追涨杀跌”到“看懂产业”的成长史。AI算力不是短期风口,而是像移动互联网一样的长周期浪潮,现在才刚到“硬件爆发”的第一阶段。

恒越优势精选这只基金,最打动我的不是110%的涨幅,而是吴海宁“用产业逻辑选股”的踏实——她不赌单一技术,而是把光模块、PCB、液冷这些算力链的关键环节全买了,相当于给普通投资者搭了个“低成本上车算力”的梯子。

我的建议是:拿15%的权益仓位配它,别all in,用定投摊薄波动。就像13年前没人想到移动互联网会改变生活,现在也没人敢低估AI算力的力量。与其纠结“现在入场晚不晚”,不如选对“捕手”,陪产业一起成长。

你们在天天基金买的第一只基金是什么?踩过哪些科技坑?评论区聊聊,13年的投资故事值得好好说道~@恒越基金

#AI算力基金 #恒越优势精选 #科技投资攻略 #基金翻倍秘诀 #天天基金13周年

#天天基金13岁啦#

#创作扶持计划# #天天基金调研团#