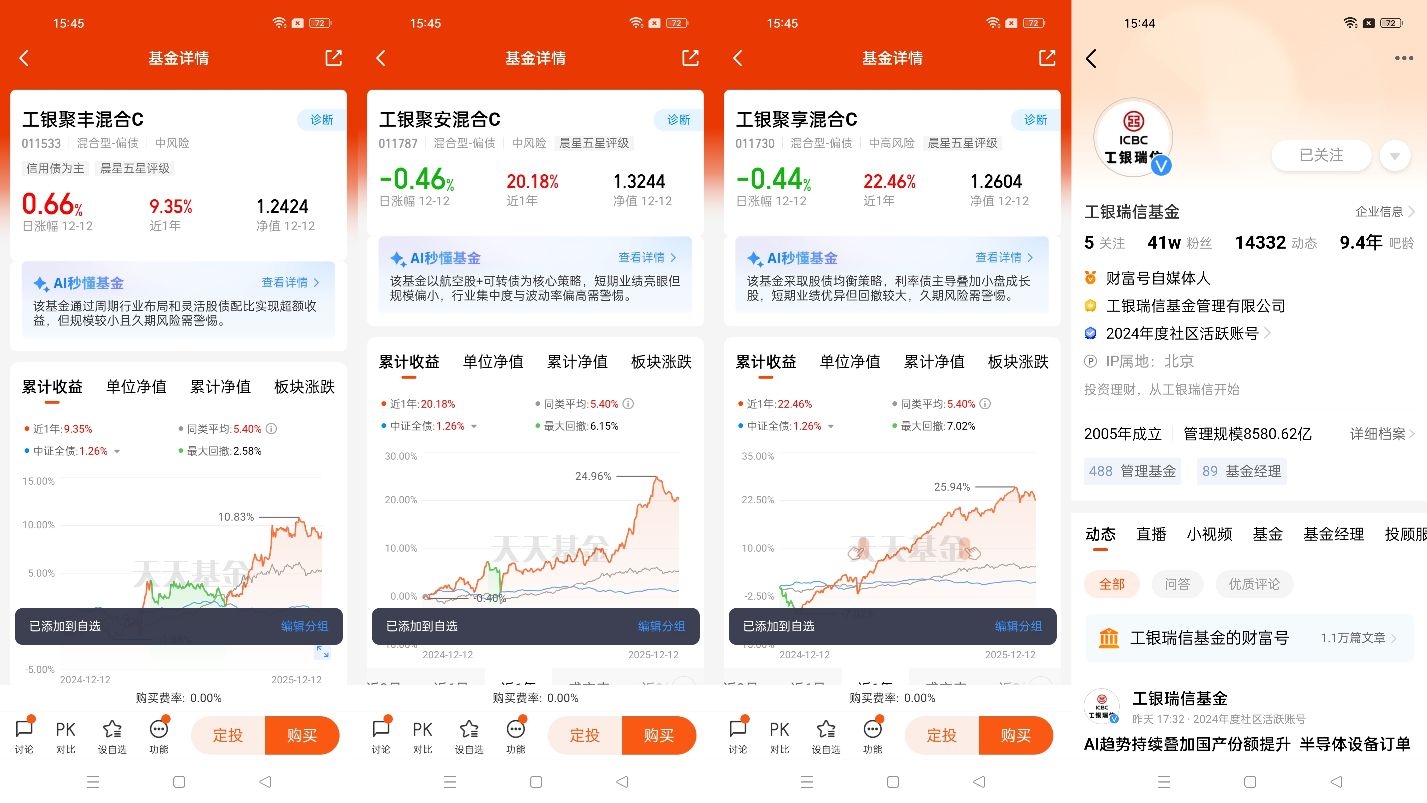

#工银聚焦偏债混#在当前“进二退一”的震荡慢牛行情中,投资者既渴望把握权益市场的增长红利,又忌惮波动带来的回撤风险。$工银聚安混合C$作为典型的偏债混合型基金,凭借“债券打底+权益增强”的核心架构,完美平衡了收益弹性与风险控制,成为震荡市中的更优解。在低利率环境下纯债收益承压、权益市场结构性分化的背景下,这类产品的走红并非偶然,而是行情特征与投资需求共振的必然结果。

要理解工银聚安混合C的优势,首先需厘清其与纯债基金的收益逻辑差异。纯债基金的收益核心来自两部分:一是债券持有期内的固定票息收入,二是利率波动带来的资本利得,收益稳定性强但弹性不足。而偏债混合型基金则在此基础上实现了策略升级,以不低于70%的债券仓位筑牢稳健底仓,同时通过股票、可转债等权益类资产(仓位通常在20%-40%)捕捉超额收益,形成“稳健收益+弹性增厚”的双重回报结构。工银聚安混合C的历史持仓数据印证了这一策略,其平均债券仓位达63.05%,权益仓位(含港股)稳定在38.83%左右,既保留了债基的安全属性,又具备了分享权益市场上涨的能力。

今年以来偏债混合产品备受追捧,核心驱动力是当前慢牛行情的独特特征。与历史上的脉冲式牛市不同,本轮慢牛呈现出“波动率下行、结构性分化、资金理性入场”的鲜明特质:上证指数稳步上行但周度换手率未达极端水平,市场未现过热迹象;行业轮动加快,热门赛道拥挤度高企,而低估值板块仍有修复空间;“储蓄搬家”趋势下,居民资金从存款、理财向权益资产转移,但风险偏好更趋稳健。这种行情下,纯债基金难以满足投资者的收益诉求——今年一级债基平均收益仅2.58%,而偏债混合型基金平均收益达4.79%,收益优势显著;同时,相较于纯权益基金,偏债混合通过债券仓位平滑波动,避免了单一赛道回调带来的大幅回撤,契合了多数投资者“求稳为主、兼顾收益”的核心需求。

$工银聚安混合C$ 的策略细节,更凸显了其对震荡市的适配性。在固收端,该基金以AAA级优质信用债为核心底仓,同时通过利率债波段操作和骑乘策略增厚收益,单一债券持仓不超3%的分散配置原则,进一步降低了信用风险。在权益增强端,基金并未盲目追逐热门赛道,而是聚焦低估值、高股息的价值型资产及港股通标的,既规避了成长板块的估值泡沫,又精准踩中了今年资金“高切低”的配置趋势。此外,可转债作为“进可攻退可守”的品种,也成为其权益增强的重要抓手,在债券属性与股票属性之间灵活切换,进一步提升了组合的抗波动能力。这种精细化运作,让基金在震荡行情中既能通过债券仓位抵御调整,又能借助权益资产捕捉结构性机会。

展望未来,工银聚安混合C的投资逻辑仍具备强可持续性。从市场环境看,慢牛行情的底层支撑未变:政策面持续呵护资本市场,增量资金从储蓄、房地产持续向金融资产转移,为权益市场提供长期流动性;而10年期国债收益率维持在1.6%-1.9%的低位区间,纯债收益仍将承压,偏债混合的权益增强优势将持续凸显。从基金策略看,固收端方面,优质信用债的票息收入仍能提供稳定现金流,利率波段操作仍有空间;权益端方面,低估值高股息板块已成为机构配置核心,港股市场的估值洼地效应与全球贸易复苏带来的行业机会,将为权益仓位提供持续的收益来源。

对于投资者而言,$工银聚安混合C$ 的核心价值在于其“风险可控下的收益最大化”。在震荡慢牛中,它既解决了纯债基金“赚得少”的痛点,又弥补了纯权益基金“波动大”的短板,尤其适合风险偏好适中、追求长期稳健回报的投资者。随着市场生态日趋成熟,“赚快钱”的时代已然过去,像工银聚安混合C这样坚持纪律化配置、平衡回撤与收益的偏债混合基金,将持续成为震荡市中的投资优选,在慢牛行情中实现“行稳致远”的财富积累。@工银瑞信基金