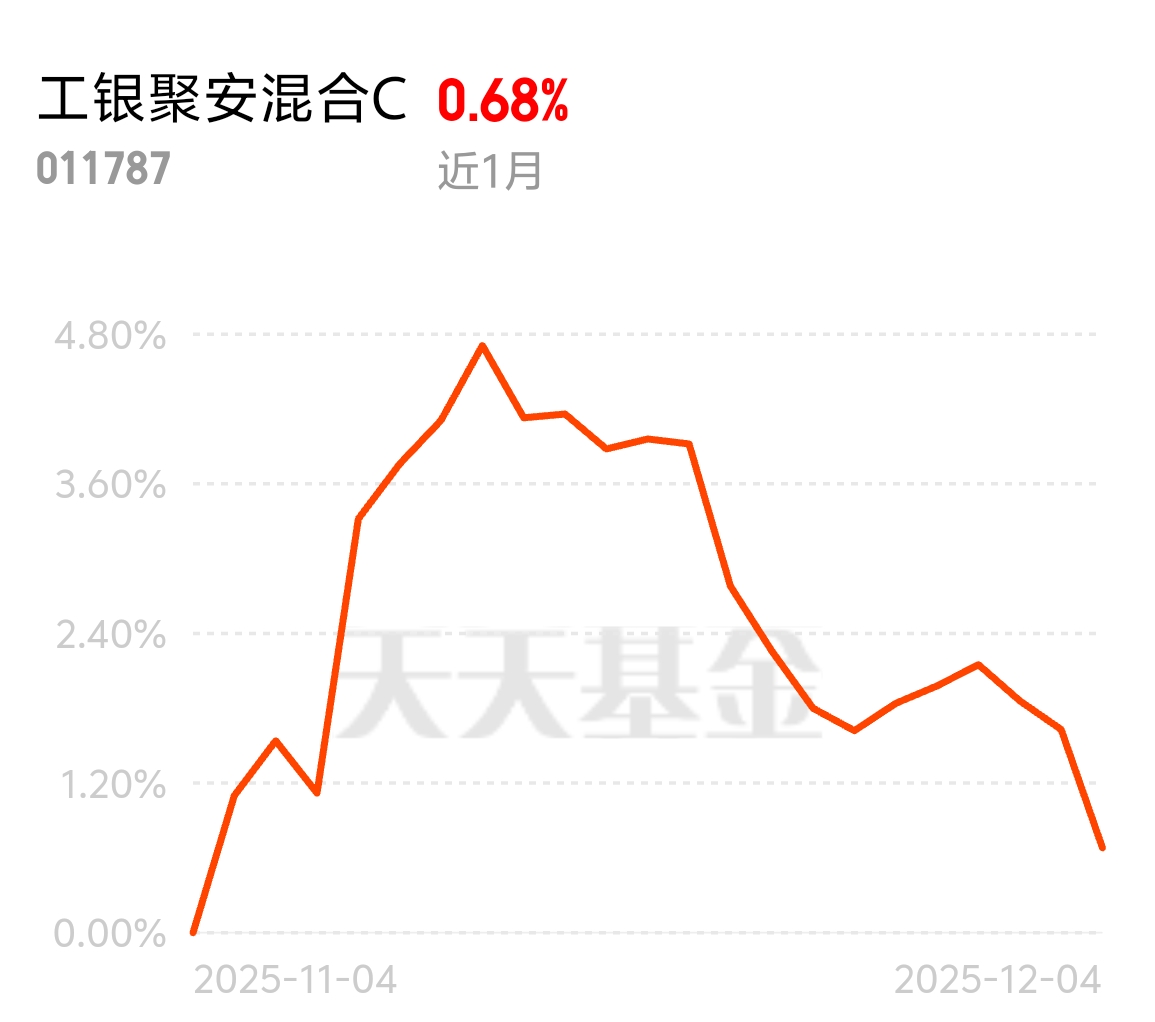

#工银聚焦偏债混#工银聚安:低估价值+固收、可投港股:$工银聚安混合C$ #观点搭子团火热招募中!# #青禾创作计划# @工银瑞信基金 @天天基金创作者中心 #晒实盘# #12月基金投资策略#

打卡第九天

在当前市场波动频繁、外围环境不确定性增加的背景下,工银聚安混合C凭借其 “低估价值选股、固收资产打底、港股增强弹性” 的核心策略,为追求稳健的投资者提供了一种攻守兼备的选择。

一、核心策略解析:如何实现“聚安”

工银聚安混合C的定位是追求稳健、攻守兼备的偏债混合型基金,其策略优势主要体现在以下三个层面:

1. 固收打底,构筑“安全垫”

基金的债券仓位是组合稳定的“压舱石”。其债券投资有严格的风控标准,买入的信用债债项评级不得低于AA,且高等级债券(AAA级)占比不低于50%,这有效规避了信用违约风险,力求提供稳定的票息收入。在实际操作中,基金采用了“哑铃型”配置策略,兼顾流动性与收益性。

2. 掘金低估,追求价值回归

在股票投资上,基金不追逐市场热点,而是致力于挖掘估值处于相对低位、基本面扎实的公司。其采用“自上而下”与“自下而上”相结合的方法,选择治理结构完善、经营稳健、具有可持续增长前景或价值被低估的上市公司进行中长期投资。从2025年三季报的重仓股来看,其主要集中在航空运输等估值处于历史低位的行业。

3. 港股通赋能,拓展收益空间

基金可通过港股通机制投资香港市场,股票资产的0-50%可投向港股通标的。这带来了两大优势:一是可以挖掘A股市场稀缺的优质公司(如互联网、科技龙头);二是可以捕捉同一公司在港股市场可能出现的更低估值机会,实现跨市场的优化配置。

二、与当前市场的契合度

该基金的策略设计,与当前复杂的内外部市场环境高度契合。

1. 适应宏观政策与市场风格

在当前积极的财政政策与相对宽松的货币政策环境下,低估值蓝筹板块的估值修复逻辑与基金的权益持仓方向相符,而宽松的货币环境也有利于债券部分的表现。同时,在经历市场波动后,资金对于稳健型产品的关注度提升,具备“固收+”特征的基金更能满足避险需求。

2. 应对外围波动与不确定性

当外围市场(如美联储政策、地缘政治)带来冲击,导致全球风险资产波动加剧时,工银聚安混合C的混合资产特性更能体现其韧性。

· 防守层面:较高的债券仓位和严格的信用筛选,能较好地抵御股市的剧烈下行风险。

· 进攻层面:可投港股的特性,使其能灵活把握因外围情绪冲击导致的港股市场“错杀”机会,低位布局优质资产,为未来反弹储备动能。

三、历史表现与风控能力

策略的有效性需要通过业绩和风控来验证。根据公开数据(截至2025年11月):

· 业绩表现:近1年净值增长率表现突出,大幅跑赢其业绩比较基准。

· 风险控制:该基金历史上最大回撤控制在了较低水平(例如成立以来仅4.2%),远低于同类偏债混合基金的平均水平,凸显了其“稳健”的特性。

基金经理与平台支撑:基金经理黄诗原拥有超过12年的投研经验,深耕“固收+”领域。其背后的工银瑞信基金作为银行系基金公司,在固收投资和信用研究方面拥有传统优势,为基金的稳健运作提供了平台支持。

四、适合的投资者与注意事项

适合的投资者类型:

· 风险偏好为中等或中等偏低的投资者。

· 希望参与股票市场机会,但又对净值大幅波动感到担忧的投资者。

· 追求资产配置多元化,希望在A股之外增加港股暴露的投资者。

· 注重投资组合的长期稳健增值,而非短期博弈的投资者。

需要了解的风险与注意事项:

1. 非保本产品:作为混合型基金,其净值会随股市债市波动,存在亏损可能。

2. 策略耐心:“低估价值”策略需要时间验证,可能短期内会落后于市场热点板块的表现。

总结

总而言之,工银聚安混合C并非一把追求极致收益的“矛”,而更可能成为投资者在震荡市中增强防御、稳中求进的“盾”。它通过多资产、多市场的策略搭配,在控制整体波动的前提下,力求捕捉价值回归带来的收益,为应对复杂市场环境提供了一份务实的“备选方案”。