#工银聚焦偏债混#

在存款利率持续走低,权益市场震荡加剧的当下,聪明人手头的钱早已悄悄换了方向。 偏债混合基金凭借"债券提供相对稳定收益,权益增厚收益弹性"的独特优势,正成为越来越多投资者的理财新选择。 工银瑞信旗下的工银聚安混合C基金,以其"低估价值+固收"的策略定位和优异的业绩表现, 在当前市场环境下展现出独特的投资价值。

当前投资环境深度分析:

存款利率下行

一年期存款利率已进入"1时代",传统储蓄吸引力大幅下降。 根据央行数据,目前一年期定期存款利率仅为1.45%, 远低于通胀水平,实际负利率时代已经来临。

权益市场震荡

A股市场板块轮动加速,风格切换频繁,投资难度加大。 2025年以来,上证指数振幅超过25%,个股分化严重, 对投资者的择时能力和选股能力提出更高要求。

资产配置需求

投资者寻求风险收益平衡的产品,偏债混合基金应运而生。 这类产品既能分享权益市场收益,又能控制回撤风险, 成为当前市场环境下的理想选择。

根据银行业理财登记托管中心发布的《中国银行业理财市场季度报告(2025年三季度)》, 截至三季度末,全市场理财产品存续规模达32.13万亿元,同比增长9.42%。 在存款利率持续下行的背景下,传统储蓄的吸引力下降,理财产品凭借其相对收益优势成为重要的替代选择, 推动资金从储蓄向理财市场转移。这一趋势为偏债混合基金的发展提供了良好的市场环境。

与此同时,2025年前三季度A股市场在政策利好与经济复苏预期的交织中呈现"板块轮动加速、风格切换频繁"的特征, 结构性行情对基金公司的行业洞察与主动管理能力提出更高要求。在这样的市场环境下, 偏债混合基金通过股债动态平衡与转债优选,控制回撤的同时不断捕捉权益市场机会,展现出强大的适应性。 工银瑞信基金公司在这一领域的专业能力和丰富经验,为工银聚安混合C的成功运作提供了坚实基础。

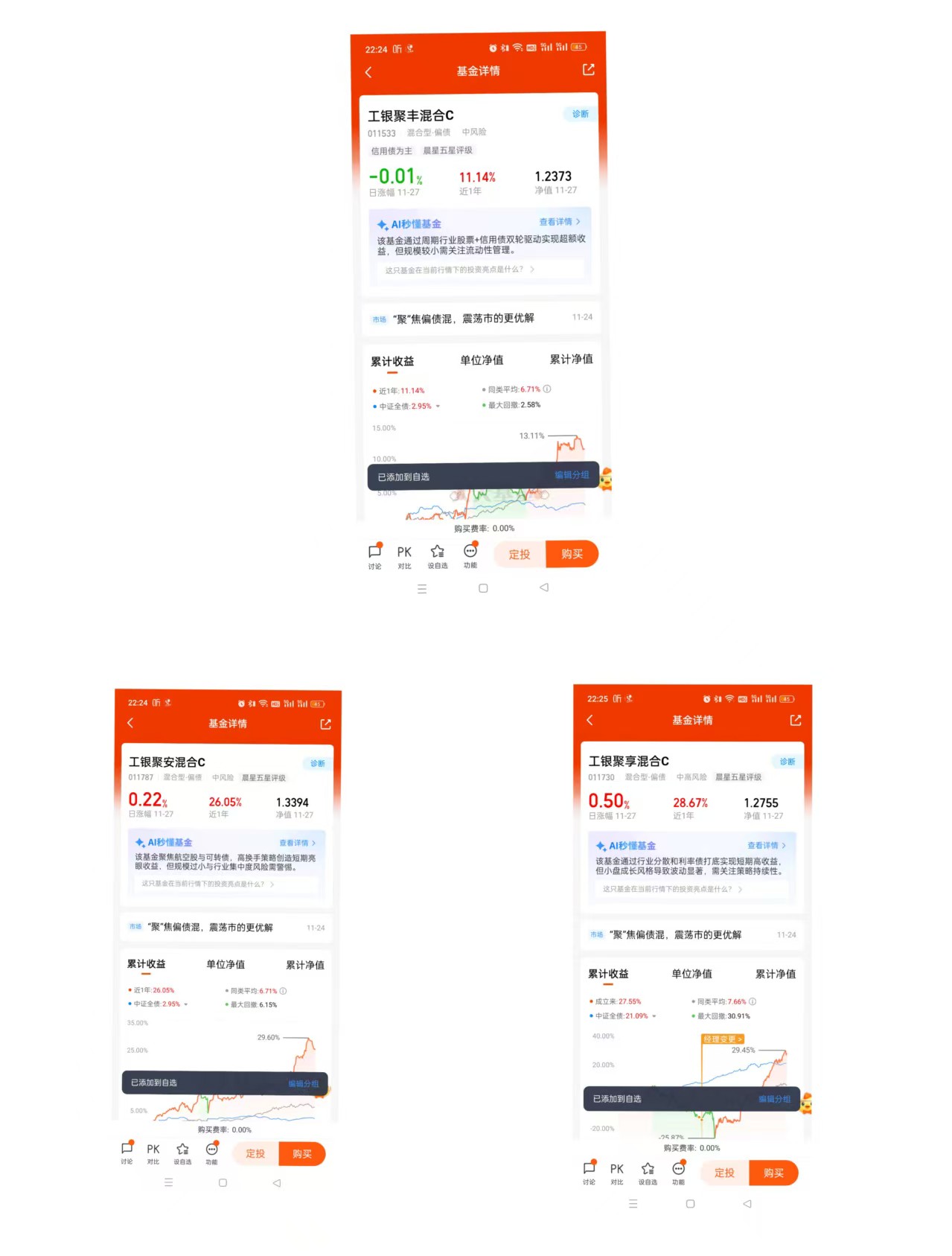

工银聚安混合C基本信息与业绩表现

隐藏价值发现:

工银聚安混合C基金采用"低估价值+固收"的投资策略,这种策略在当前市场环境下具有显著优势。 根据最新披露的季报,该基金权益方面聚焦"低估价值+固收",前5大重仓股均为交通运输、仓储和邮政业, 交通运输指数的市盈率位于近10年2.55%分位,属于严重低估板块。这种深度价值的投资方法, 为基金的长期稳健表现奠定了坚实基础。

更值得关注的是,工银聚安混合C具备港股投资权限,这为基金经理提供了更广阔的投资标的和更灵活的配置空间。 在当前A股和港股市场存在明显估值差异的背景下,能够投资港股意味着可以捕捉更多被低估的投资机会, 同时分散单一市场的系统性风险。这种跨市场配置能力,是工银聚安混合C区别于其他同类基金的重要优势。

投资策略深度解析:

*债券打底(60-80%)国债、政策性金融债提供稳定收益

*高等级企业债增强收益弹性

*灵活调整久期应对利率变化

*构建坚实安全垫,控制回撤

权益增强(20-40%):

*聚焦低估价值板块投资机会

*精选交通运输、仓储邮政个股

*港股通配置,分散市场风险

*把握结构性行情增厚收益

工银聚安混合C的投资策略体现了"攻守兼备"的投资艺术。债券部分主要投资于国债、政策性金融债、 高等级企业债等稳健资产,这些资产能提供固定票息收入,即便市场波动,也能通过利息收益缓冲风险, 保障基金净值的基本稳定。基金经理还会通过调整债券久期、优化信用债评级等方式,应对利率波动和信用风险, 进一步巩固组合安全性。这种以债券为主的配置策略,为整个基金组合构建了坚实的安全垫。

权益部分则是基金的"收益引擎",基金经理精选优质个股、把握行业轮动机会,在股市上涨时为组合增厚收益。 特别是在政策支持的结构性行情中,适量的权益持仓可能带来可观回报;而当股市调整时, 因仓位有限且主要配置于低估价值股,损失也相对可控。这种灵活配置让偏债混合基金既能跑赢通胀, 又能避免纯债基金收益偏低的局限。工银聚安混合C通过精准的股债配置,实现了风险收益的最佳平衡。

重仓股投资价值深度分析

投资逻辑深度解读:

基金重点配置交通运输板块,该板块市盈率位于近10年2.55%分位,属于严重低估状态。 随着经济复苏和出行需求恢复,航空运输业有望迎来业绩拐点。当前配置时点具有较高安全边际和向上弹性, 体现了基金经理对价值投资理念的坚持和对市场周期的深刻理解。

从行业基本面来看,交通运输行业作为国民经济的血脉,与宏观经济景气度高度相关。 当前我国经济正处于复苏通道,出行需求的恢复将直接利好航空运输业。 同时,油价的相对稳定也为航空公司成本控制提供了有利条件。 基金经理正是基于对这些基本面因素的深度分析,才做出了集中配置的决定。

从重仓股配置可以看出,基金经理采用了集中投资的策略,前五大重仓股合计占比达到31.06%, 且全部集中在交通运输行业。这种配置策略基于对行业基本面的深度研究和对估值水平的精准判断。 交通运输行业作为经济的血脉,具有较强的周期性特征,当前正处于周期底部,未来随着经济复苏有望迎来估值修复。 这种集中投资策略虽然风险相对较高,但也为基金获取超额收益提供了可能。

更值得注意的是,基金配置的都是行业内的优质龙头企业,如中国国航、中国南方航空等央企背景的航空公司, 以及春秋航空这样的低成本航空模式创新者。这些企业具有强大的竞争优势和抗风险能力, 在行业复苏过程中将率先受益。同时,民营航空龙头吉祥航空的配置也体现了基金经理对不同商业模式的包容性。 这种"央企+民营"、"传统+创新"的组合配置,既保证了投资组合的稳定性,又保留了足够的成长弹性。

业绩表现对比分析:

工银聚安混合C的业绩表现令人瞩目。近1年净值增长率达到21.47%,远超同期业绩比较基准8.25%, 超额收益显著。在同类偏债混合型基金中排名居前3%,这一成绩在当前震荡的市场环境中实属不易。 这样的业绩表现,充分证明了基金经理的投资管理能力和策略的有效性。

从更长的时间维度来看,偏债混合型基金的整体表现也验证了这种策略的有效性。 Wind数据显示,2012年12月1日至2022年11月30日,万得偏债混合型基金指数累计上涨了98.14%, 年化收益率7.3%,期间最大回撤仅为8.17%。相比之下,沪深300指数虽然年化收益率达到6.24%, 但最大回撤高达47.57%。这充分说明了偏债混合基金在风险控制和收益稳定性方面的优势, 也为工银聚安混合C的长期投资价值提供了有力支撑。

选择工银聚安混合C的五大核心理由:

业绩优异,超额收益显著

近1年收益21.47%,显著超越业绩基准8.25%和同类平均,排名同类前3%, 展现了出色的投资管理能力。这样的业绩表现在当前震荡的市场环境中尤为难得, 充分体现了基金经理的专业水准和策略的有效性。

攻守兼备,风险可控

偏债混合策略,债券打底控制回撤,权益增强收益弹性,在震荡市中展现出色的风险控制能力。 通过股债动态平衡,基金能够在不同市场环境下保持相对稳定的表现, 为投资者提供更好的持有体验。

价值投资,安全边际高

聚焦交通运输等低估板块,市盈率位于近10年2.55%分位,符合价值投资理念,安全边际较高。 这种深度价值的投资方法,为基金的长期稳健表现提供了坚实基础, 也为投资者的本金安全提供了有力保障。

港股配置,机会更多

可投资港股市场,捕捉更多投资机会,分散单一市场风险,提升组合风险收益比。 在当前A股和港股市场存在明显估值差异的背景下, 这种跨市场配置能力为基金获取更多超额收益提供了可能。

专业管理,实力保障

工银瑞信专业投研团队管理,公司固收投资实力雄厚,为基金稳健运作提供有力保障。 工银瑞信在偏债混合基金领域积累了丰富的投资管理经验, 其专业的投研能力和风险控制体系是基金长期稳健运作的重要保障。

投资建议与风险提示:

偏债混合基金并非"无风险"产品,投资者需要充分了解其风险收益特征。建议采用定投方式投资, 通过时间分散风险,平滑市场波动。同时,要有长期投资的心理准备,避免短期频繁操作, 以更好地享受基金的稳健增值收益。对于初次接触偏债混合基金的投资者,建议从小额开始, 逐步增加投资金额,在实践中学习和理解这类产品的投资逻辑和风险特征。

#今年你的投资目标达成了吗?# #宝藏基测评#