这两天的市场,有一点乱花渐欲迷人眼的味道。

在寒王带动下的科创板,在CPO、宁王带动下的创业板继续演绎双牛的格局,对前者,每一次新高都是无人区,考验了持仓的定力,以及后面业绩兑现的强度;对后者,则证明了从2013年以来,创业板从未缺席过任何一次大级别的产业趋势。

成长的风,用力吹。

而相比于A股的强势,港股则因为权重股的WAIMAI大战而处于弱势。

美团惨烈miss的中报,则彻底打碎了市场的幻想,一方面不敢对三季报有幻想,一方面不敢对躬身入局的玩家有幻想,所以这场大战会打到什么地步,最终又会以怎么样的地步收场,我没能力评价。

对中概恒科的观点,我在几个月前已经说过,除了坐山观虎斗的企鹅,其他几家不是在新能车卷,就是在外卖卷,我个人真不喜欢。

所以,我愿意承担低估AI应用(踏空)的风险,来回避这段时间的大战。

指数牛,但个股方差很大

虽然指数的行情很好看,但个股的方差依然很大,赚指数亏个股的现象仍然存在,昨天大V的行情,最终收绿的个股仍然有2400多只。

这样的行情,买对了就是牛市,买错了只能坐小孩那桌,没办法。

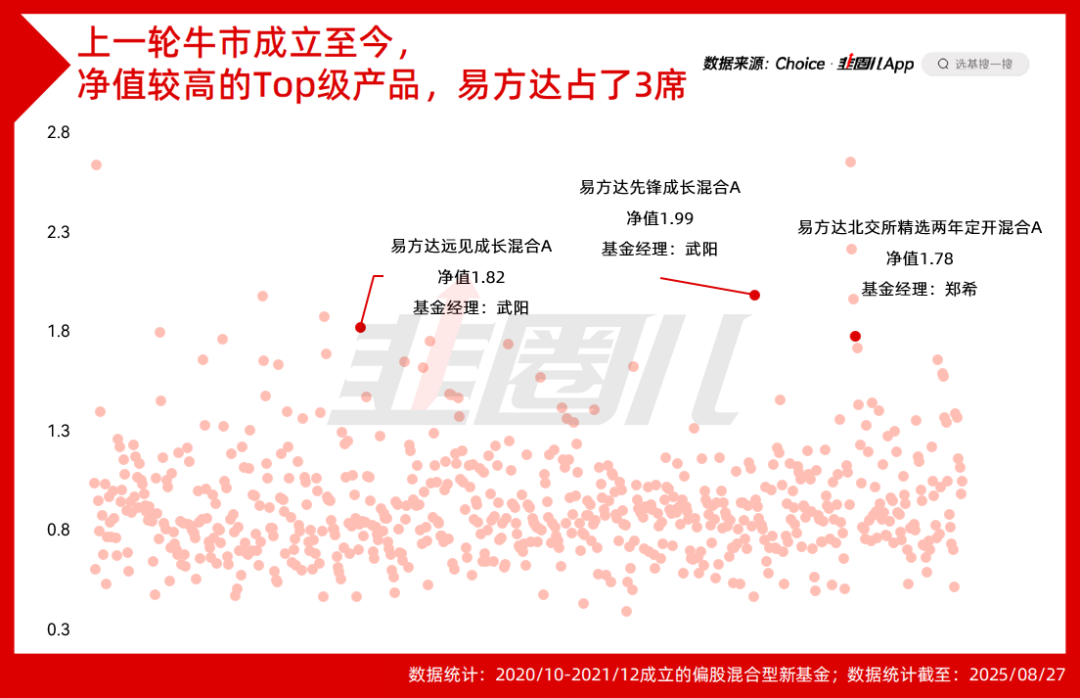

然后,我也统计了,在上轮牛市成立的(统计区间为:2020年10月-2021年12月)的新发偏股混基金,截至2025年8月27日的净值情况,总体来看有两个特点——

第一,在这个区间里表现最好的是北交所主题基金,其次就是科技成长基金,都是贝塔比较强的方向,如果想要净值好,恐怕离不开对这几个方向的暴露。

第二,在业绩最好的TOP15只产品里,易方达占了3只,分别是武阳的易方达先锋成长和易方达远见成长,以及郑希的易方达北交所精选,持仓风格总体是成长方向。

关于易方达科技成长方向的基金经理,我只在前两年写过蔡荣成《从量变到质变,一个科技基金经理的成长路》,最近确实忽略了其他几位业绩能打、经验丰富的基金经理。

事实上,易方达老中青三代成长基金经理的体系,早就已经建立起来了。

科技成长基金经理盘点

1、郑希,易方达信息行业精选

郑希是资管行业的老人,从业时间快20年了,从2012年开始管理封闭基金,基金科瑞(也就是后来封转开的易方达科瑞)。

作为基金经理,他经历了2015年、2018年、2022到2024年,这三轮大的市场波动,对成长股的锐度和进攻性相当了解,同时也更能理解成长股负贝塔时的下行贝塔有多么惨痛。

郑希的核心选股逻辑有三点——

第一,把握需求端高增长的机会。

第二,寻找因为ROE较低,行业盈利下滑带来的供给收缩的机会。

第三,预判行业供需拐点带来的超额机会。

与之对应,郑希对股票的风险时点也总结了三个原因——

第一,ROE高于历史平均水平,这代表产业景气度很高,要考虑下行风险。

第二,对股票的预测市值已经提前兑现,这是市场先生的馈赠。

第三,持续追踪景气度,如果趋势有变化,要及时修正。

同时,郑希的投资范围圈比较广阔,不只局限在AH两地。

易方达全球成长精选QDII也在投资美股,所以郑希的成长股投资,会把全球科技产业的变化趋势作为组合中长期逻辑的基本面基础。

2、刘健维,易方达科融

刘健维是2014年入行,2019年开始管产品,是中生代基金经理。

对TMT、新能源、国防军工、高端制造板块的几轮周期都有经历,也会在比较性价波之后进行针对性的配置,算相当于泛成长板块均衡配置的风格。

刘健维比较偏好行业向上时盈利能力快速提升的优质公司,当一个空间大的产业趋势出现后,出手会比较果断。

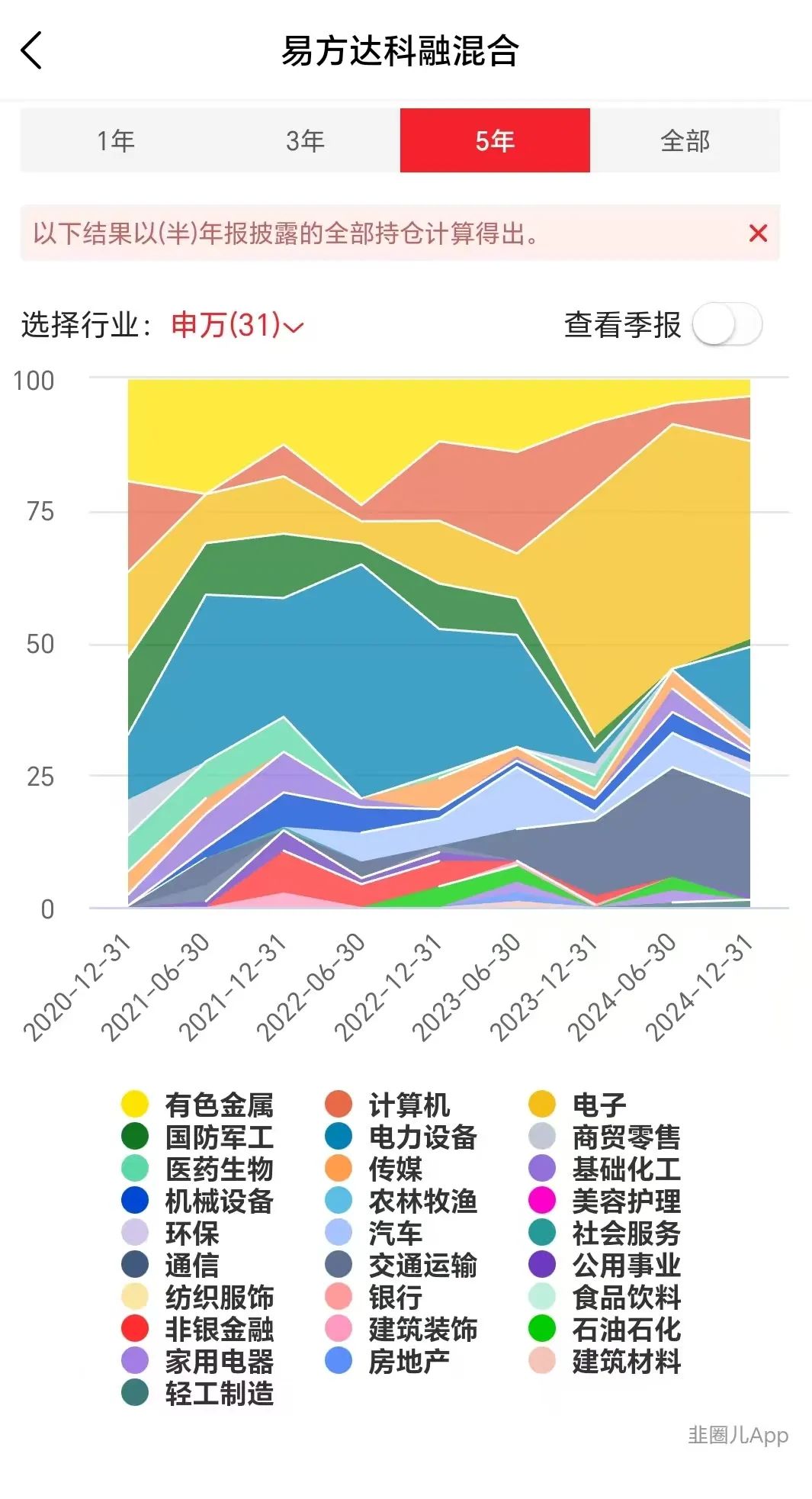

一个很简单的例子,2022年是一个分界线,前面三年是新能源+高端制造的景气周期,所以刘健维的主力仓位会围绕这些方向展开。

而2023年随着GPT开启AI大趋势,CPO成为持续受益英伟达的高景气板块,在2023年刘健维就进行了及时的仓位切换,也比较完整的吃到了这轮CPO景气度爆发的大行情。

我们看易方达科融持仓行业的变化,能看到电子和电力设备两大板块作为核心仓位的切换。

在关注产业空间和景气度之外,他也会考虑持仓的估值和均衡。

从组合角度,景气中心的CPO、消费电子负责进攻;估值合理、业绩持续改善的新能源、互联网公司负责回撤防御,让整个持仓更有层次感。

3、欧阳良琦,易方达战略新兴

易方达的新生代基金经理,正是能力圈拓展最快、产品爆发力最好的阶段。

他会沿着产业周期出发,通过产业比较寻找那些值得重点投资的子行业,通过长周期景气向上的行业配置获得贝塔收益,而后通过个股选择获取阿尔法。

对处于产业早期的个股机会,欧阳良琦会把个股权重限制在5%以内,整个早期板块占比不会超过20%,能把握到0-1的爆发,又能把波动控制在合理范围内。

欧阳良琦认为对于新机会买点的把握,最重要的一点就是要快,出手要迅速。

而这种出手的果断建立在两个方向上——

第一,作为年富力强的新生代基金经理,欧阳良琦的学习能力很强,针对那些中长期有研究价值的机会,他会在较短时间内完成学习,进而快速跟上市场变化,

第二,有一套中长期思考的框架,对于那些短期很重要,但中长期不值得也不好把握的资金、风格、轮动等问题,他会主动屏蔽掉,把精力放在能力圈的拓展和确定性更高的机会上。

这也是我想说的,市场上的机会很多,不是所有钱都要赚,把握高概率的机会就可以。

人永远预测不了市场

事后来看,今年这轮行情的形成、演绎和发展,可以说是出人预料的。

是924、DS、创新药BD等多个标志事件,重构了市场的情绪,点燃了做多主线,才有了现在我们看到的。

大家都是市场的跟随者,而事后那些精准的判断需要要建立在常识、经验和积累上。

如果大家去看易方达科技基金经理的调研报告,他们说的最多的话可能是“学习”。

这需要公司层面在科技方向储备专家型的研究人才,也需要一线基金经理和研究人员持续不断的学习。

而以郑希、刘健维、欧阳良琦这老中青三代科技成长基金经理为主线,我们可以看到,易方达的人才储备确实还是非常完备的。

我们把握不了行情的贝塔什么时候来,但可以在行情到来之后尽可能的把握机会,兑现超额收益。

这也是主动基金的价值所在。

风险提示及免责声明

基金有风险,投资需谨慎。

本公众号所载内容和意见仅作为客户服务信息,并非为投资者提供对市场走势等判断进行投资的参考。我司对这些信息的完整性和数据的准确性不作任何保证,不保证有关观点或分析判断在未来不发生变更,不代表我司的正式观点。投资者在做出投资决策前应仔细阅读基金合同、招募说明书以及在中国证监会指定信息披露媒介上发布的正式公告和有关信息,了解基金的风险收益特征及风险评级,投资者应当根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和自身的风险承受能力相适应。中国证监会的注册不代表中国证监会对基金的风险和收益做出实质性判断、推荐或保证。以上材料如需转载,请联系本公众号运营人员,谢谢支持。