自2022年熊市以来,投资者在经历大幅回撤后,开始转向追求能够获取绝对收益的投资策略。在这种背景下,除了传统的债券基金外,量化中性策略基金是公募基金中的一个特色品类。这类基金通常在名称中包含"对冲"或"绝对收益"等标识。

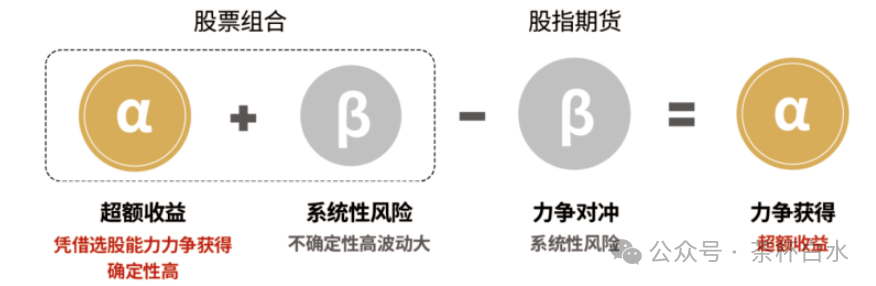

量化中性策略基金的核心理念是实现"绝对收益"。要理解这一策略,我们首先需要知道股票投资收益可以分解为两部分:反映整体市场走势的Beta收益,以及源自个股选择的Alpha收益。量化中性策略的独特之处在于,它通过持有股票组合(做多)同时做空股指期货来对冲掉市场的beta风险,最终只保留选股带来的Alpha收益,一般由指数增强的基金经理管理。

这种策略在理论上非常吸引人,因为它完美契合了投资者对绝对收益的追求。这类基金通常将银行定存利率作为业绩基准,凸显了其追求稳健、绝对收益的投资目标。

目前市场上运行的公募量化中性策略产品共有22只。

从2022年至今的业绩表现来看,这些追求"绝对收益"的基金中,仅有4只产品取得正收益。其中,由华夏基金孙蒙管理的华夏安泰对冲策略三月定开表现最为突出,是唯一一只跑赢业绩基准的产品,超额收益为1.48%。

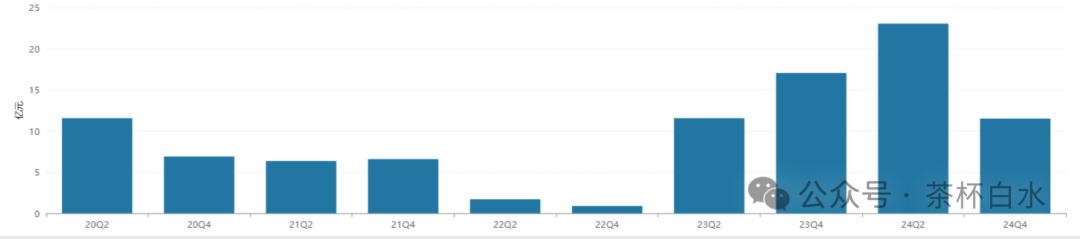

近年来,大多数量化对冲产品的超额收益表现不及预期。然而在这个背景下,孙蒙管理的华夏安泰对冲基金却脱颖而出,表现出色。截至2024年5月前,该产品不仅业绩超越大多数固收+基金,而且在市场上持续受到追捧,每次募集几乎都能达到上限,投资者需要抢购才能获得份额。

接下来,我们将深入分析两个关键问题:为什么孙蒙的产品能够在近年取得优异业绩,以及其他基金表现不佳的原因。

孙蒙管理的产品表现最为出色,究其原因在于其投资风格与市场环境的高度契合。熟悉孙蒙的投资者都知道,他的指数增强产品主要围绕小微盘股票布局,这恰好符合2021年至2024年初以来的市场主导风格。

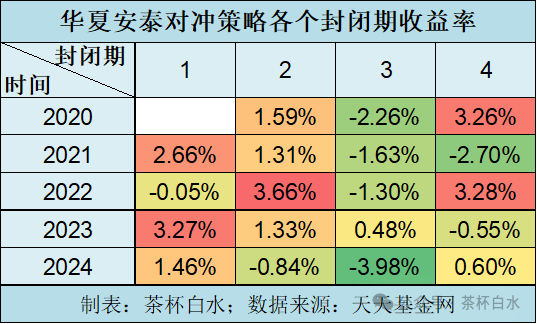

在量化中性策略中,核心目标是剥离beta以获取alpha收益。由于小盘股票领域相对更容易获取超额收益,并且符合当下市场风格,这使得以小盘为主的华夏安泰基金业绩表现优异。(观察2020年四季度,小盘风格落后的情况下,该基金的超额收益为负)

这也解释了为什么其他采用不同策略的基金产品难以实现相似的业绩表现。以曾经的明星产品汇添富绝对收益策略为例,其规模从2021年中的267亿元大幅下降至现在的33亿元,主要原因就在于相对指数(Beta)超额收益的显著下滑。

汇添富一直以来都以高质量投资为指导原则,在2019-2020年期间,这种偏好大盘成长的风格确实带来了相对指数可观的超额收益,还有打新收益的加持。然而,2021年后市场风格发生转变,小盘股走强而大盘成长股表现疲软,相对沪深300等代表性指数出现明显跑输,这导致在对冲beta后产生了负超额收益,令投资者体感不佳。(250亿以上的规模体量,也无法导致切换投资策略,买入小盘股,这类基金股票仓位一般在60%以上)

今天,华夏安泰对冲基金迎来第20个开放期,但该基金在2024年第三个封闭期(2024年8月27日至11月14日)遭遇了前所未有的挑战,收益率为-3.98%。

对于一只"绝对收益"型基金而言,-3.98%的亏损显著偏离了投资者预期。究其原因,需要从该基金的股指期货对冲部分说起,也就是对冲。

要理解这一亏损,首先需要了解期货定价的基本原理:

期货价格 = 现货价格 + 基差(升贴水)

在2024年8月17日至11月14日期间,市场迎来"924质变",主要股指出现大幅上涨。在这种市场环境下,期货价格相对现货出现了明显升水,即期货涨幅>指数涨幅,比如沪深300三季度的收益为16.07%,对应期货涨幅为24.70%。

这导致基金出现了一个矛盾局面:虽然基金持有的股票组合获得了正收益,但做空股指期货的部分由于升水效应产生了更大的亏损,最终导致基金整体收益为负。华夏安泰对冲在三季报也披露了中性策略的投资收益(在定期报告的5.9和5.11部分),都为负数:市场中性策略投资收益为-6877.52万元公允价值变动损益为-5581.72万元股指期货投资本期收益为-11766.28万元期货公允价值变动为-22048.99万元“投资收益”和“股指期货投资本期收益”是已经变成现金的实际盈亏;“公允价值变动”和“期货公允价值变动”是还没变成现金的账面盈亏。

从长期来看,在股指期货市场保持相对有效的情况下,期货与现货之间的价格偏离最终会趋于收敛。三季度业绩不佳后,华夏安泰对冲的规模就开始下滑了,估计这次开放,叠加A股市场的股票指数重新回暖,大概率赎回依然会大于申购。

以上我们详细分析了量化中性策略基金的运作机制。对于投资者来说,这类产品的选择主要取决于以下几个方面:

首先,对于那些不愿承担A股市场系统性风险(Beta)的投资者而言,量化中性策略基金确实提供了一个较好的选择。但需要特别注意的是,基金经理获取超额收益(Alpha)的能力至关重要,因为这才是决定产品最终收益的核心因素。

其次,从对比思维的角度看,相较于债券基金的特性,量化中性策略基金并不具备绝对的吸引力。这是因为基金经理在股票指数上获取超额收益的能力本身就存在不稳定性,市场上并不存在能够持续保持优势的基金经理。因此,选择量化中性策略基金实质上仍然回归到了筛选优秀主动管理人的问题。

就我个人而言,我是相对看好市场的Beta收益的,它是我投资收益的重要组成部分。本篇文章是"固收+"系列的开篇之作,日后也会分享更多这方面的基金。

风险提示:本文的观点和内容仅出于传播信息的需要,记录个人在投资方面的成长,仅供参考不构成任何投资建议。基金有风险,投资需谨慎~

@天天基金创作者中心 @天天精华君 $华夏安泰对冲策略3个月定开混合(OTCFUND|008856)$$华夏智胜价值成长A(OTCFUND|002871)$$汇添富绝对收益定开混合A(OTCFUND|000762)$