#国产AI崛起时#$招商科技创新混合A(OTCFUND|008655)$近期科技板块呈现显著波动,这轮调整是市场情绪与技术面共同影响,叠加外部环境扰动的综合结果。短期调整不改长期趋势,科技板块需求稳增长与供给"反内卷"的叙事有望驱动新一轮周期改善。在此背景下,招商科技创新混合A基金作为聚焦AI硬科技赛道的主动管理型产品,凭借其高弹性、高成长性的特点,成为把握科技投资机遇的重要工具。

一、国产AI产业未来发展前景分析

1. 政策支持与战略定位

国产AI产业已进入国家战略层面,政策支持力度空前。《关于深入实施"人工智能+"行动的意见》,明确2027年智能终端普及率超70%,2030年AI成为核心增长极,为产业提供顶层设计支持。该意见强调以科技、产业、消费、民生、治理、全球合作等领域为重点,推动人工智能与经济社会各行业各领域广泛深度融合。

地方配套政策同步发力,如北京、上海、深圳等城市积极围绕人工智能、智算中心等出台系列政策,加强围绕大模型的配套资源支持,采用政企共建、税收优惠、算力使用优惠券等方式鼓励算力产业发展及应用创新。这些政策共同构成了国产AI产业发展的强大支撑体系。

2. 技术突破与产业链成熟

国产AI芯片实现重大突破,市场份额持续提升。《2025中国AI芯片行业大报告》显示,国产AI芯片销售额从2024年的60亿美元猛增至2025年的160亿美元,市场份额从29%提升至42%,增速达112%,几乎是国外芯片的三倍。

算力基础设施加速布局,运营商和头部企业积极建设智算中心。截至2025年9月,全国35个城市共有在建及投运智算中心44个。智算中心正支撑人工智能核心产业及带动相关产业快速发展,"十四五"期间,在智算中心实现80%应用的情况下,城市/地区对智算中心的投资可带动人工智能核心产业增长2934倍,带动相关产业增长3642倍。

3. 市场需求与商业化落地

AI终端市场需求真实存在,垂直场景落地加速。2025年,中国AI医疗市场规模预计将突破700亿美元,年复合增长率超30%。超过100家医院已部署DeepSeek等国产大模型,覆盖患者服务、科研、诊疗、办公、管理等各个方面。AI医疗产品获三类证数量持续增长,应用场景扩展至诊疗、科研、健康管理。

其他垂直领域商业化案例频出。如Plaud系列AI录音产品,凭借海外超100万台的出货量成为新兴AI硬件品类中的爆款。其"硬件+订阅"模式在商业上相当成功,创始人许高透露年化收入逼近2.5亿美元,其中约半数的收入来自年度AI订阅服务。这一成功也引来了更多玩家,如出门问问、钉钉等纷纷入局,印证了AI硬件从"概念探索"推向"商业化落地"的拐点。

二、招商科技创新混合A基金测评

1. 基金基本情况

招商科技创新混合A基金(代码:008655)成立于2020年2月12日,由张林担任基金经理,任职期内收益达75.03%。截至2025年9月30日,基金规模为5.69亿元,属于偏股混合型基金,长期投资于TMT股票。

基金投资策略:采用"产业趋势洞察+深度基本面研究"的核心策略,聚焦国家战略支持的电子、计算机、汽车等科技创新产业链,对科技赛道进行多维布局。张林认为,对于看好的标的需要坚持,好公司能够坚持下来就是胜利。他偏好科技和新兴行业,选股主要集中于已经形成公司竞争力且财务数据优秀的公司。

业绩比较基准:中证中国战略新兴产业成份指数收益率70%+中证全债指数收益率20%+恒生综合指数收益率10%。

2. 持仓结构与行业分布

2025年三季度持仓情况:基金前十大重仓股分别是中芯国际(9.15%)、华虹半导体(8.14%)、北方华创(7.66%)、中微公司(7.32%)、中科飞测(5.69%)、芯源微(5.48%)、福晶科技(5.46%)、阿里巴巴-W(5.03%)、腾讯控股(4.97%)、寒武纪(4.96%),合计占比约47.8%。

行业分布:基金主要配置于半导体设备与材料(北方华创、中微公司、中科飞测等)、港股半导体制造龙头(中芯国际、华虹半导体)以及港股互联网科技巨头(阿里巴巴-W、腾讯控股)。半导体板块持仓占比约50%(A股半导体设备与材料+港股半导体制造龙头),体现了对国产AI芯片产业链的深度布局。

港股配置策略:2025年三季度,基金降低了港股配置比例,从二季度的30%左右降至约27.26%(中芯国际+华虹半导体+阿里+腾讯),主要原因是前期港股标的涨幅较大,性价比有所下降,以及AI大模型对应用的影响不太明晰。

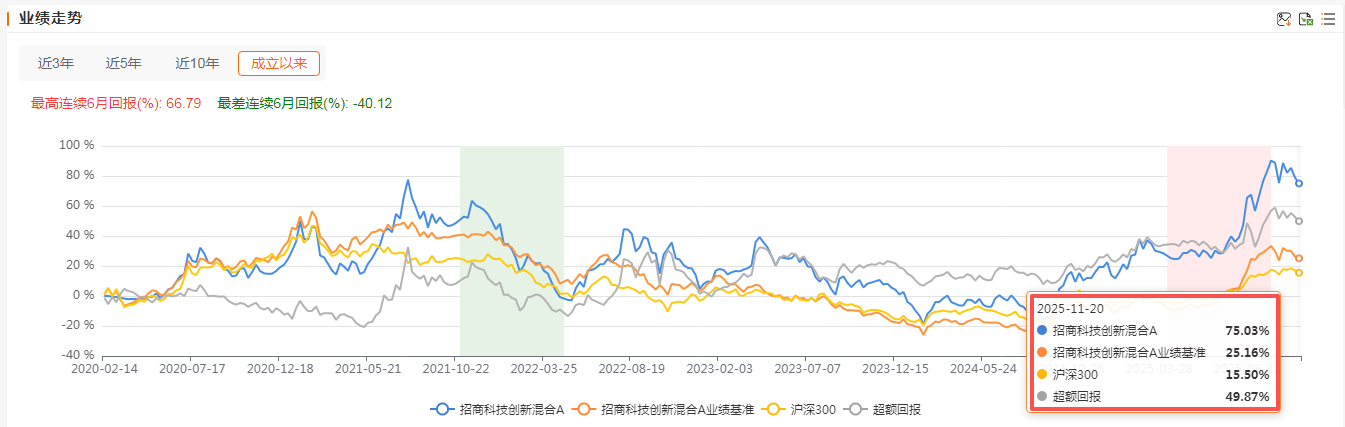

3. 历史业绩与风险收益特征

历史业绩表现(截至2025年11月20日):

成立以来收益:75.03%

今年以来收益:47.88%

近一年收益:52.29%

近三年收益:40.86%

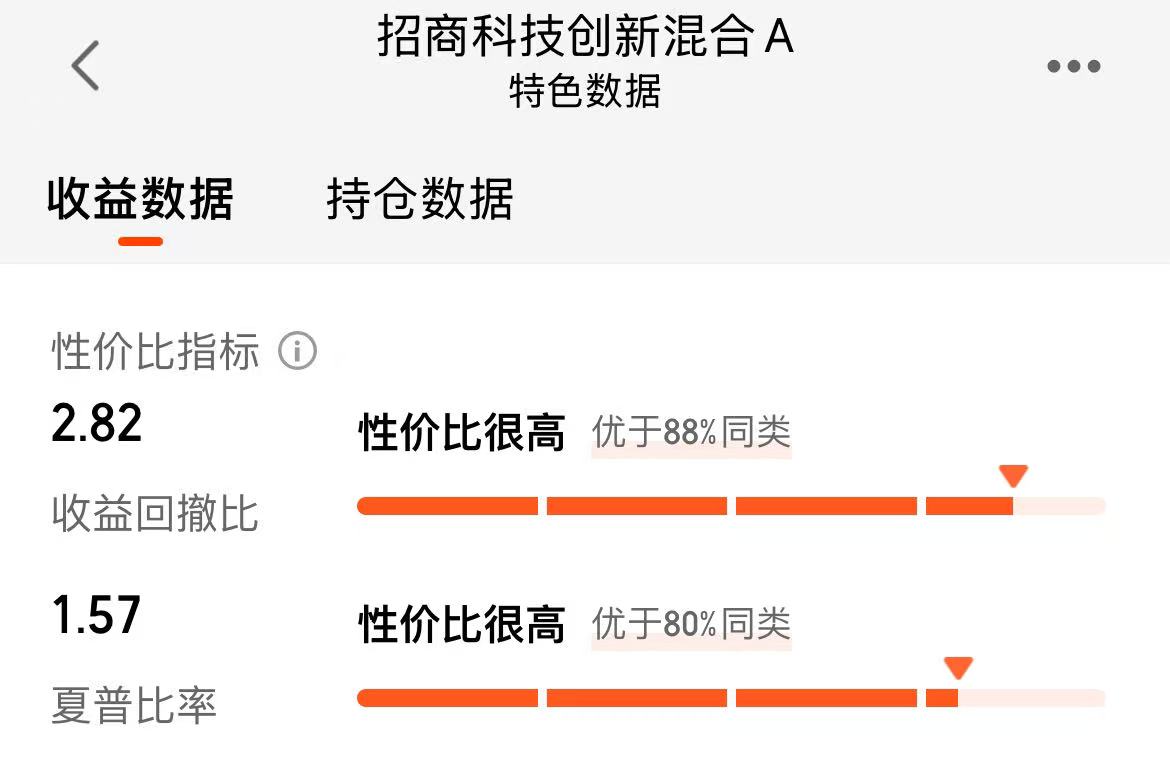

风险收益指标:

近一年标准差:32.42%(高于同类平均水平)

近一年夏普比率:1.57(短期风险调整后收益优秀)

近三年夏普比率:0.22(长期波动抑制了收益质量)

近三年最大回撤:44%(同类可比基金排名79/159)

业绩对比:基金近一年表现位于同类可比基金前30%(65/213),但近三年表现相对中等(75/158)。这表明基金在把握短期科技行情方面能力突出,但在长期波动控制方面有待提升。

4. 基金经理能力分析

张林的投资风格:偏好"行业为先,个股为主"的策略,第一步筛选出有发展潜力的行业,通常聚焦三至四个细分领域进行深度研究;第二步在选定的行业中找出适应行业发展趋势的企业,注重行业发展阶段对企业的影响。

调仓能力:张林在2025年二季度进行了激进的调仓,从相对均衡的组合转变为国产AI半导体的高弹性组合,清仓了消费电子和通信板块,特别是与苹果产业链相关的立讯精密以及运营商。这一调仓策略使基金在2025年三季度净值增长率为44.6%,利润达1.97亿元。

选股能力:张林注重技术能力和技术壁垒,对科技股的选股核心标准是技术能力,其次关注公司的管理能力、交付能力 。他擅长捕捉国产替代机会,如在国产AI芯片、半导体设备等领域的布局。

风险控制:张林在2025年三季度主动调降港股配置,以应对估值过高和外部风险。同时,基金通过股指期货、国债期货进行套期保值,但近期净值波动显示对冲效果有限。

三、通过招商科技创新混合A基金把握科技投资机遇的策略建议

1. 分批建仓策略

科技板块波动显著,单日跌幅可达3.95%(如2025年11月14日),波动率高达35.62% 。因此,建议采取分批建仓策略,避免一次性重仓带来的高风险。

初始建仓比例:不超过计划投资总额的30%,作为核心配置;

后续分批:根据市场波动情况,每下跌5%-10%追加10%-15%仓位;

定投优化:高波动权益类(如招商科技创新混合A)按月定投,平滑成本。

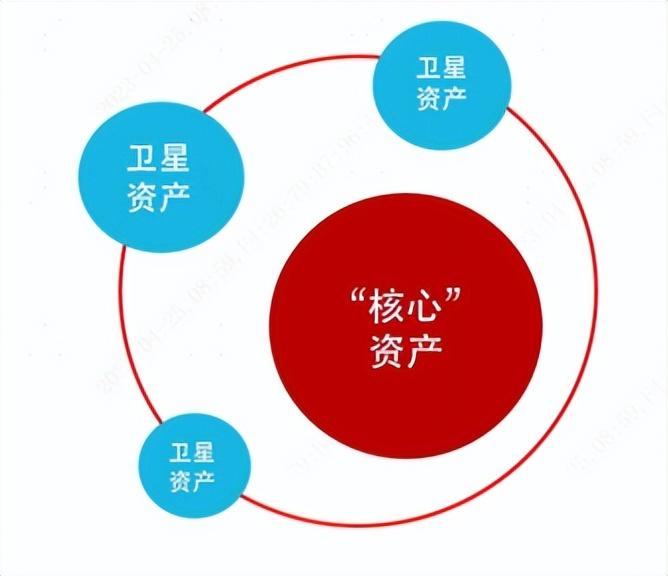

2. "核心+卫星"组合配置

单一基金风险集中,建议采用"核心+卫星"的组合配置策略,降低单一基金风险,同时分享科技板块整体成长红利。

核心配置(60%):招商科技创新混合A+芯片ETF+科创50ETF;

卫星配置(40%):港股科技ETF+黄金ETF+债券ETF;

这一组合配置既保留了科技板块的成长性,又通过黄金和债券资产对冲了市场波动风险,同时分散了单一行业风险,符合"需求稳增长与供给'反内卷'"的长期投资逻辑。

3. 长期持有与动态调整

AI产业是长期赛道,招商科技创新混合A作为专注AI硬科技的基金,适合长期持有。但需根据市场环境进行动态调整。

持有周期:建议至少持有3年以上,以平滑短期波动,享受AI产业长期成长红利;

再平衡规则:每半年或单一资产涨跌幅超20%时,强制调整至初始比例,控制风险;

动态调整:经济复苏期减配债券,增配半导体ETF;衰退信号出现时增配黄金,减持权益类;

4. 适合的投资人群

风险承受能力较强的投资者(可配置科技股的5%-10%);

对AI产业有长期信心的投资者;

能够接受短期波动的投资者。

招商科技创新混合A基金作为专注AI硬科技赛道的主动管理型产品,凭借其高弹性、高成长性的特点,为投资者提供了把握科技投资机遇的重要工具。基金持仓聚焦半导体设备与材料、港股半导体制造龙头等核心领域,直接受益于国产AI芯片产业链的爆发性增长。

国产AI产业未来发展,政策支持、技术突破与市场需求三重驱动下,产业有望迎来新一轮增长。医疗AI、国产算力基础设施、垂直硬件等细分领域将成为未来核心增长点。科技板块短期调整不改长期趋势,需求稳增长与供给"反内卷"的叙事有望驱动新一轮周期改善。在这一背景下,招商科技创新混合A基金作为国产AI产业链全覆盖的科技主题基金,有望为投资者提供分享国产AI产业增长红利的机会,但需合理控制仓位,做好风险对冲。

最后,科技投资需要耐心和理性,短期波动是市场在累积较多涨幅后的正常回调,投资者应避免盲目追高或恐慌卖出,而是以长期视角把握科技板块的投资机遇。通过招商科技创新混合A基金,投资者可以一键把握国产AI产业链的投资机会,分享中国科技发展的长期红利。@招商基金