#天天基金调研团#

$华泰柏瑞质量成长A$ $华泰柏瑞质量成长C$

在人工智能浪潮奔涌的时代,如何精准捕捉“AI算力硬件”的投资主线?华泰柏瑞质量成长A(008528)以近一年76.39%的涨幅的卓越业绩,给出了它的答案。这只由基金经理陈文凯执掌的产品,如同一把锋利的双刃剑,在AI产业风口下展现出惊人锐度,其背后是对光模块、智能硬件等核心环节的精准布局。

2025年10月16日我参加了华泰柏瑞基金陈文凯经理的调研,让我们一起揭开这只高弹性基金的面纱,探寻其在机遇与波动之间的平衡之道,欢迎批评指正。

第一部分:AI行业投资分析:机遇、风险与战略布局

一、产业周期视角下的AI投资价值

2025年,人工智能产业正式进入从“技术突破”到“商业落地”的新周期。随着DeepSeek等国产大模型的突破性进展,AI投资正从“主题炒作”阶段迈向“业绩验证”阶段。这一转变标志着产业成熟度的提升,也为理性投资提供了坚实基础。从技术成熟度曲线看,AI技术已经度过概念炒作期,进入稳步爬升期。大模型研发成本持续下降,而性能不断提升,为大规模商业化应用创造了条件。DeepSeek的训练成本仅为557.6万美元,远低于GPT-4等模型的数亿美元,这种“低成本、高性能”的发展路径大大加快了产业化进程。

二、多层次投资机遇分析

1. 算力基础设施:AI时代的“卖水人”算力是AI产业发展的基石,也是当前最确定的投资方向。海外云厂商资本开支持续高增长,英伟达、AMD等巨头纷纷加大投入。同时,国产算力链正在全面崛起,包括GPU、服务器、光模块、PCB、交换机等细分领域需求旺盛。特别值得注意的是,算力需求正从训练侧向推理侧转移。随着AI应用落地,推理算力需求呈现爆发式增长,带动IDC电源、算力租赁等环节订单饱满。这一趋势预计在未来几个季度将在相关企业业绩中得到体现。

2. 应用层:百花齐放,场景制胜2025年是AI应用落地的关键年份。DeepSeek的开源策略大幅降低了应用开发门槛,使得AI技术与各行各业深度融合成为可能。投资机会主要集中在三个方向:企业端应用:智能办公、智能制造等领域已验证商业价值。专注于企业智能化改造的IT公司迎来订单集中释放期。消费端应用:AI眼镜、AI耳机、智能家居等终端产品正迎来“DeepSeek时刻”。产品体验的提升带动用户需求爆发,智能驾驶、人形机器人等领域有望在下半年实现突破。行业解决方案:医疗、金融、教育、法律等专业领域存在巨大改造空间。AI辅助诊断、智能投顾、个性化学习等应用逐步推广,具备行业know-how和数据壁垒的企业优势明显。

3. 端侧AI与硬件创新端侧:算力需求爆发式增长,ASIC芯片及多模态机器人成为新的增长极。DeepSeek R1蒸馏所得的高推理性能小模型能够更好地适配端侧设备,为端侧AI应用落地提供技术支撑。人形机器人正走向量产,无人驾驶、无人物流、无人环保等新兴硬件领域有望迎来放量成长。硬件创新与AI技术结合,正催生全新的产品形态和市场空间。

三、风险因素深度剖析:

1. 估值与业绩兑现风险经过前期上涨,AI板块整体估值已不再处于低位,部分热门概念股估值包含了对未来多年高速成长的预期。高估值意味着对短期业绩兑现的要求更为苛刻,更容易受到市场情绪冲击。当前市场对AI企业的容忍度正在降低,投资逻辑从“预期驱动”转向“业绩验证”。那些只有概念而无法实现业绩的企业将面临巨大调整压力。

2. 技术演进与路径风险:

AI技术仍在快速迭代中,技术路线存在不确定性。大模型技术、算力芯片等技术演进方向可能出现分歧,部分企业可能受损于新的技术创新路线。技术创新双刃剑:DeepSeek等开源模型的崛起,打破了传统模型厂商的壁垒,但也压缩了专有模型的利润空间。投资者需要警惕技术路线突变带来的风险。

3. 地缘政治与供应链风险个别国家将科技问题政治化,通过技术封锁和遏制形成创新壁垒。虽然中国在AI芯片等领域自主可控能力提升,但高端芯片仍受制于人。供应链安全成为重要考量因素。具备自主研发能力、能够保障供应链安全的企业将享有战略溢价,这也增加了相关企业的成本和不确定性。

4. 商业模型与盈利不确定性目前大多数AI企业仍处于“花钱阶段”,商业模型尚未完全跑通。即使是行业龙头OpenAI也处于亏损状态,预计到2029年才能实现盈利。资本开支增速远超营收能力,是行业普遍现象。投资者需要甄别那些具有清晰商业模式和盈利路径的企业,避免陷入“为梦想窒息”的陷阱。

四、投资策略建议

1. “双轨配置”策略确定性赛道:聚焦供需矛盾突出的算力基础设施领域,如云计算基础设施、一体化服务器及ASIC芯片等。这些环节需求旺盛,业绩能见度高。成长性赛道:在商业模式尚不清晰但空间广阔的应用端,挖掘营收、利润率先兑现的潜力企业。重点关注具有数据壁垒和用户黏性的平台型公司。

2. 产业链环节选择上游“卖水者”:算力硬件供应商受益明确,业绩确定性高,适合稳健型投资者。中游生态构建者:云服务商和平台企业具有网络效应,长期价值突出。下游场景王者:能够利用AI技术解决行业痛点、提升效率的应用企业,潜在回报最高但风险也最大。3. 风险控制要点估值纪律:严格审视估值与成长性的匹配度,避免盲目追高。静态估值不低但目标市场规模广阔的应用层公司,从长期视角看可能仍具吸引力。技术跟踪:紧密跟踪技术演进路径,及时调整投资组合。关注那些具有持续创新能力和技术适应性的企业。分散投资:通过组合投资分散单一技术路线风险。可同时布局算力、应用、硬件等不同环节,平衡风险收益。

:AI产业正处于十年黄金发展期的起点。参考移动互联网发展历程,AI对经济的重塑效应将更为深远。据瑞银估算,AI年化营收机会约为1.5万亿美元,是目前每年约5000亿美元资本支出的三倍。2025年将成为AI投资从“预期驱动”转向“业绩验证”的分水岭。随着技术迭代加速和应用场景拓展,AI产业正迎来“技术-资本-商业”的正向循环。对于投资者而言,这可能是超越2010-2016年移动互联网的时代机遇。在拥抱机遇的同时,投资者需保持理性,认识到AI投资的高波动性和长周期性。坚持价值投资理念,深入产业研究,动态平衡风险收益,才能在这场历史性变革中获取稳健回报。

第二部分:公募主动基金投资AI行业稳健策略分析

一、稳健策略的核心要素:

1. 聚焦“业绩可兑现”环节。

主动基金管理正将资金向已有收入支撑、技术路径明确的细分领域集中。算力基础设施是当前最确定的投资方向,海外云巨头资本开支持续上修,谷歌2025年二季度资本开支达到224亿美元,高于市场预期。国内光模块、服务器等算力硬件企业订单饱满,业绩兑现能力强。在人形机器人领域,绝大多数投资集中在产业链上游。近70%的资金流向零部件环节,如减速器、电机、丝杠、关节模组等。这些企业已实现稳定出货,是最先获得营业收入的环节,具备较强的估值支撑与利润兑现能力。

2. 选择深耕产业的投研团队稳健策略应选择那些长期深耕科技赛道、投资框架成熟的投研团队。

拥有产业背景的研究团队能够更精准把握技术变革中的投资机会,避免追逐短期热点。优秀投研团队采用“认知驱动投资”框架,通过深度研究形成超额认知,结合自上而下与自下而上的选股方法。这种基于基本面的深度价值发现,相比主题博弈更具确定性。

二、具体配置策略:

1. “核心-卫星”资产配置核心持仓(约70%) 应配置那些聚焦AI算力基础设施、半导体等业绩能见度高的主动基金。这些领域受益于明确的产业趋势,如半导体行业正迎来“周期复苏+AI成长+国产替代”的多重共振机遇。卫星配置(约30%) 可适当配置那些前瞻布局AI应用、智能驾驶等成长性方向的基金。这部分配置旨在捕捉产业爆发潜力,但需严格控制仓位,防范估值过高的风险。

2. 利用AI量化策略增强收益部分主动基金管理人开始将AI技术深度植入投资决策,由传统量化全面升级为AI量化。AI量化能消化研报文本、行业政策、社交媒体情绪等非结构化数据,这些是超额收益的重要来源。采用AI策略的指数增强产品超额收益显著提升,证明了AI量化模型在选股方面的优势,即能够发现更多被错误定价的投资机会。

3. 定投策略平滑波动AI行业技术迭代快、波动性高,稳健投资需淡化择时,坚持长期定投。定投可有效熨平短期波动,在市场调整时适当加大投入。当AI板块经历技术性调整、估值回归合理区间时,往往是加大配置的良机。这种纪律性投资方式有助于规避情绪化操作的陷阱。

三、风险管控要点:

1. 警惕估值泡沫经过前期上涨,AI板块整体估值已不再处于低位。高估值意味着对短期业绩兑现的要求更为苛刻,更容易受到市场情绪冲击。投资者应严格审视估值与成长性的匹配度,避免盲目追高。静态估值不低但目标市场规模广阔的应用层公司,从长期视角看可能仍具吸引力。

2. 应对技术演进风险AI技术仍在快速迭代中,技术路线存在不确定性。大模型技术、算力芯片等技术演进方向可能出现分歧,部分企业可能受损于新的技术创新路线。选择那些具有持续创新能力和技术适应性的基金管理人,能够更好地应对技术路径突变带来的风险。

四、长期视角与动态调整AI是“长坡厚雪”的赛道,短期波动不应影响长期布局。主动基金管理人普遍认为,人工智能是“刚起步的颠覆性技术”,未来发展空间广阔。投资策略需要保持动态调整能力,紧密跟踪技术里程碑和产业趋势变化。例如,GPT-5等大模型的发布可能带来行业催化效应,但也需警惕技术突破不及预期的风险。

五、结论2025年下半年借道主动基金投资AI行业的最稳妥策略是:以“业绩可兑现”为核心标准,选择深耕产业的投研团队,通过“核心-卫星”策略优化配置,坚持定投纪律,并利用AI量化工具增强收益。这一策略的本质是在拥抱产业趋势的同时,严格把控风险。AI作为“基础设施级机会”,其发展将是长期过程。投资者应保持耐心,聚焦那些在算力基建、商业化应用等领域具有核心竞争力的企业,避免被短期概念炒作干扰。在AI技术重塑全球经济的大背景下,借助专业投资团队的深度研究能力,稳健参与这一历史性机遇,无疑是明智之举。唯有将长期视野与严谨风控相结合,才能在AI投资浪潮中行稳致远。

第三部分:华泰柏瑞质量成长混合A(008528)深度测评报告

华泰柏瑞质量成长混合A(以下简称“本基金”)作为一只聚焦AI产业的主动管理型基金,近年来以鲜明的“AI算力硬件”投资主线实现业绩爆发。

一、基金定位与投资策略:这个基金属于高风险混合型产品,股票仓位占比60%-95%,可投资港股(上限50%)。其投资目标强调“精选高质量成长企业”,业绩比较基准为“中证800指数收益率60%+恒生指数收益率20%+上证国债指数收益率20%”。

核心定位:依托AI产业趋势,重点配置算力硬件、通信设备、高端制造等细分领域。基金经理陈文凯的投资框架从中观产业视角出发,注重产业生命周期与技术变革趋势,偏好“成长确定性高、估值合理”的标的。例如,2025年二季报显示,基金前十大重仓股集中于光模块(中际旭创、新易盛)、智能硬件(小米集团、泡泡玛特)等AI产业链关键环节,凸显其对产业趋势的精准捕捉。

二、历史业绩:高弹性与高波动并存

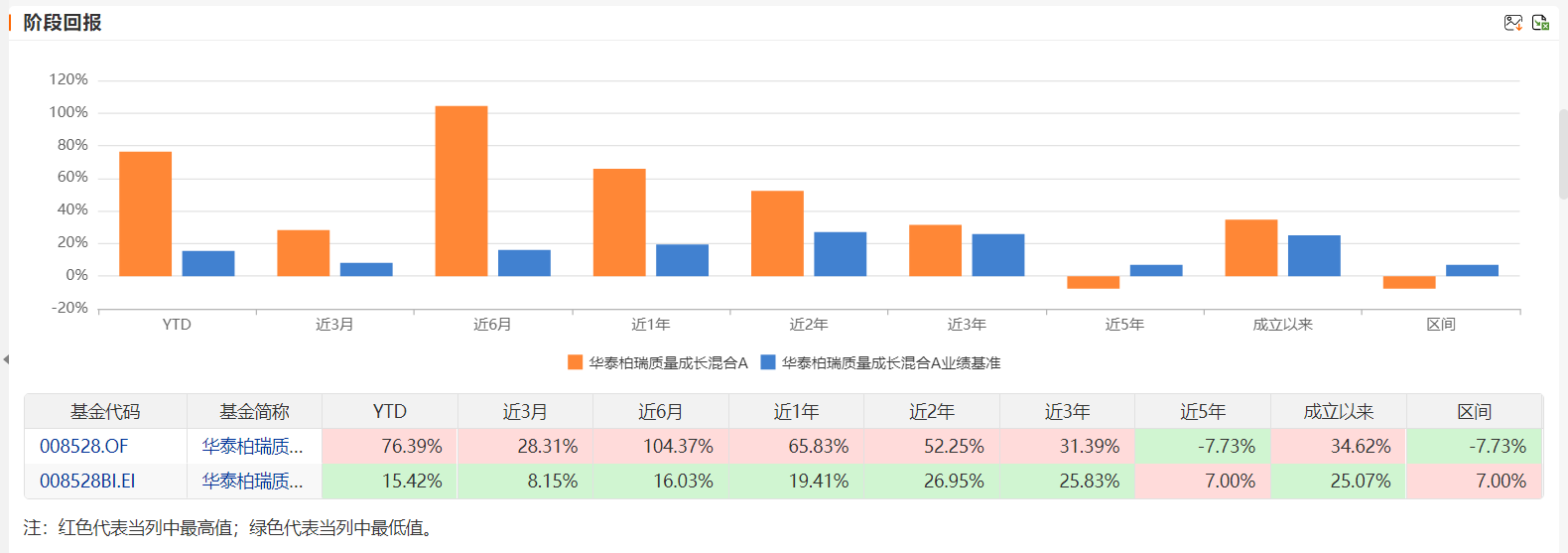

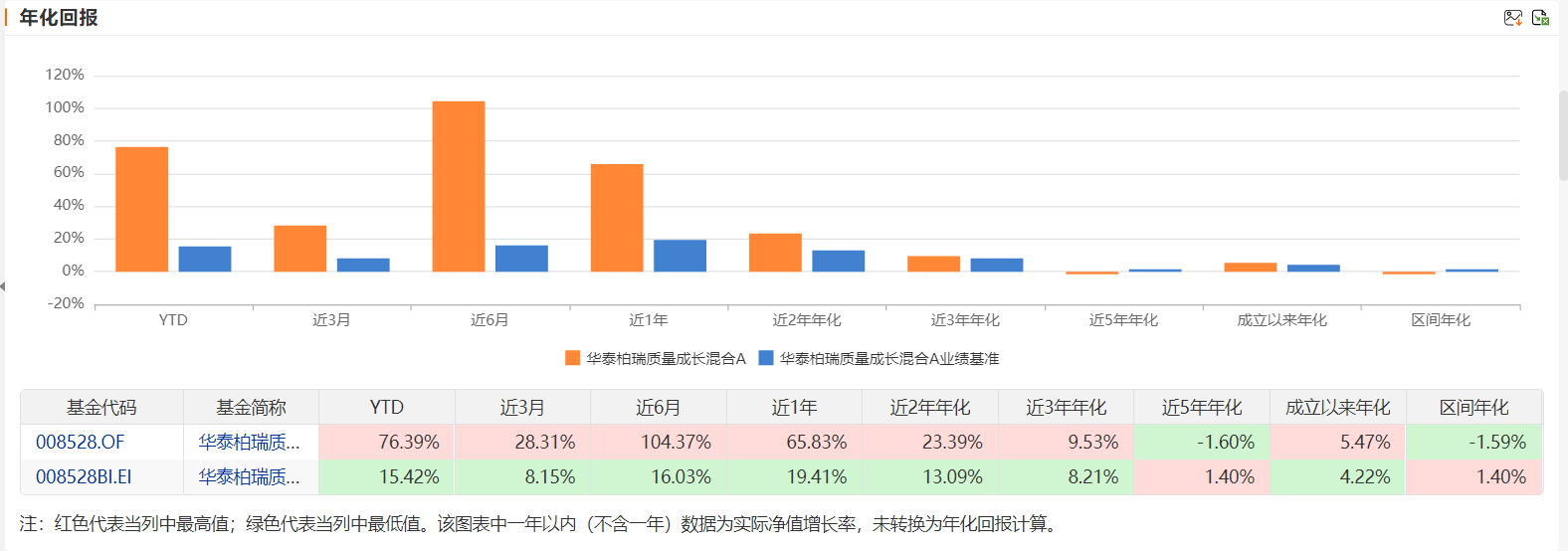

1、本基金业绩呈现显著的阶段性特征,与AI行业景气度高度相关:

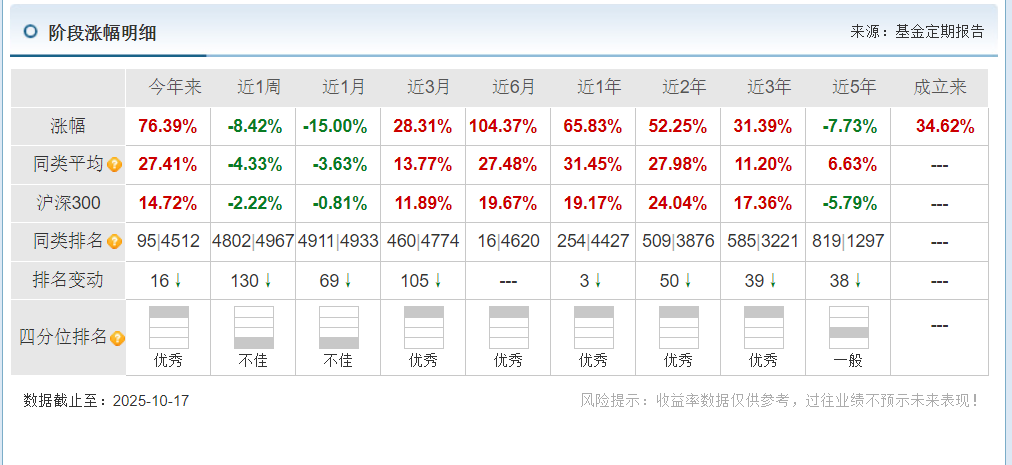

短期表现突出:截至2025年10月17日,年内收益率76.39%,近一年收益率65.83%,主要受益于AI算力链个股的强势反弹。

中长期波动剧烈:近三年年化收益率9.53%,但最大回撤达-47.33%,跑输业绩基准的时段集中在2022-2024年。

例如,2023年基金净值下跌25.79%,而同期业绩基准跌幅仅7.84%,主因当时AI板块受技术迭代与海外政策压制。

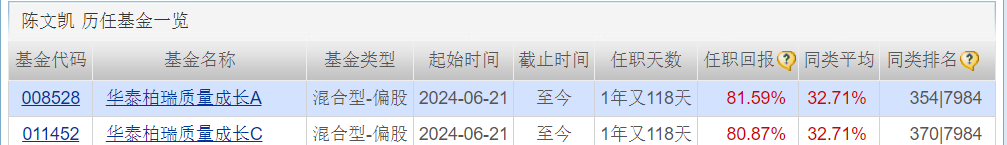

超额收益能力:基金经理陈文凯自2024年6月任职以来,任职回报达81.59%,超额收益接近50个百分点,显示其主动管理能力在AI风口下的有效性。

2、同类排名:

近1、2、3年业绩都是优秀,其中近1年排名254|4427,非常出色。

3、风险收益情况:

近1年夏普比率1.69,同类排名1736/4501,表现良好。

近3年夏普比率0.34,同类排名1631/4501,表现良好。

三、基金经理分析:深耕产业趋势的“坚定持仓派”

1. 投资理念与实操一致性

陈文凯强调“忽略短期扰动,抓住主要矛盾”。在2025年一季度AI板块因DeepSeek模型冲击调整时,他坚持重仓海外算力链,并在二季度迎来相关个股历史新高,如中际旭创单季涨幅超30%。其持仓换手率164.87%(2025年中报),低于行业平均,印证其“长期聚焦高景气赛道”策略。

2. 选股与行业配置能力细分行业把握:

基金在通信设备(持仓占比27.65%)、汽车(11.92%)等领域超配,显著偏离基准指数。例如,重仓股新易盛(光模块龙头)2025年以来贡献收益超50%,反映其对AI算力基础设施的前瞻布局。港股配置能力:通过港股通投资小米集团-W(占比8.71%),捕捉消费电子与AI硬件的协同机遇,2025年该个股逆势上涨15%。

3. 风控短板基金

近一年最大回撤-28.57%,高于同类平均(-15%),尤其在2024年科技股调整阶段未能有效控制下行风险。高集中度(前十大重仓股占比63.22%)放大了个股波动的影响。

四、持仓结构分析:

重仓AI算力,暴露周期属性2025年二季报显示,基金q前3大行业是通讯、电子、汽车都是AI算力相关行业。

基金前五大重仓股均为AI算力链核心企业:中际旭创(9.57%):海外云厂商资本开支受益标的,2025年订单饱满;

新易盛(9.39%):高速光模块供应商,受益于深度学习算力需求爆发;

涛涛车业(8.74%):智能电动车型出口商,切入AI出行场景。

行业配置逻辑:基金经理认为“AI浪潮从算力基建向应用端延伸”,因此组合中同时布局泡泡玛特(AI潮玩)、春风动力(智能摩托)等消费端标的,尝试捕捉AI硬件普及红利。但此类资产与传统算力股相关性较低,可能分散组合进攻性。

基金前10大重仓股集中度为63.22%,比较集中。

五、基金公司实力:指强主动弱,投研支持存疑华泰柏瑞基金非货规模超5600亿元,但主动权益团队业绩整体疲软。2024年旗下多只主动产品近三年亏损超40%(如健康生活、远见智选),而本基金成为少数亮点。

六、风险收益特征与适用性优势:在AI产业上升周期中具备高弹性,适合风险承受力强、看好算力硬件的投资者;

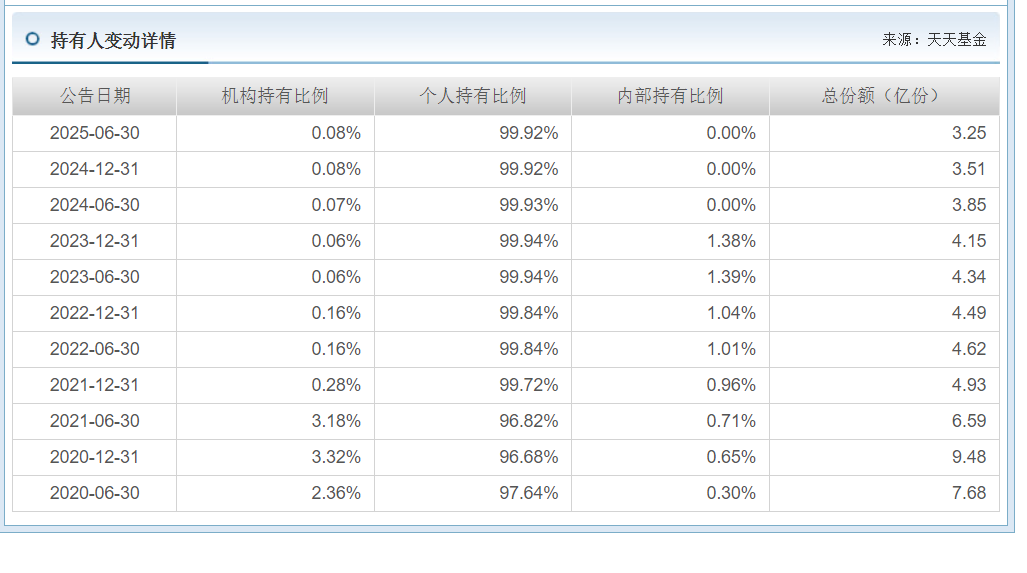

风险:机构持有比例仅0.08%,表明专业投资者参与度低;

最大回撤接近50%,需警惕产业政策变动(如美国芯片禁令)带来的冲击。

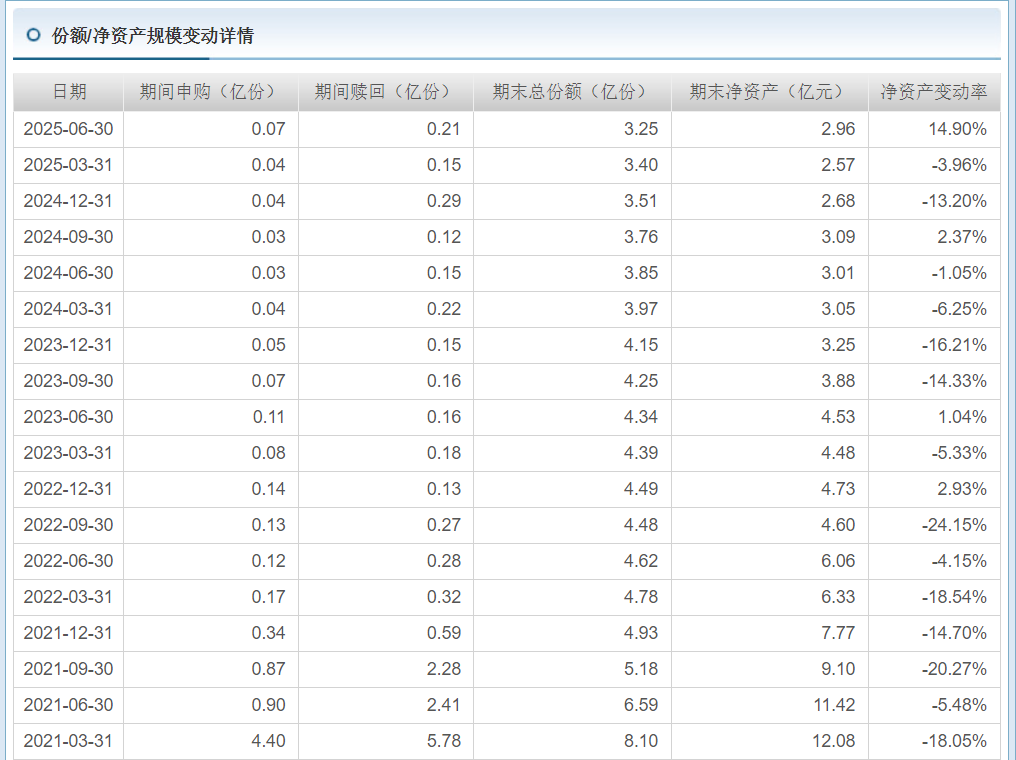

基金规模:合并规模为2.98亿元,规模较小。

A类:

横向比较:本基金在AI主题基金中业绩居前,但波动率高于同类平均,夏普比率1.66(行业均值约1.2)显示其风险调整后收益尚可。结论与建议华泰柏瑞质量成长A是一把“锋利的双刃剑”:基金经理陈文凯对AI算力链的坚定布局使其在产业风口下表现卓越,但高集中度、高波动性限制了其普适性。适用投资者:可承受30%以上回撤、认同AI算力长期逻辑的进取型资金;谨慎投资者需关注其规模瓶颈与公司主动管理梯队实力。建议采用卫星配置(仓位不超过10%),并密切跟踪海外云厂商资本开支与国产AI链政策动向。

第四部分:本次调研分享的信息:

1、基金的投资框架:

以中观产业研究为起点,通过精选业绩确定性高的个股,并在动态权衡估值后进行配置。框架的执行分为三个关键步骤:首先,从中观视角出发,挖掘未来3-5年内成长空间大、业绩确定性高的行业。接着,在目标行业内,将业绩确定性作为选股的硬性标准,重点配置那些行业地位稳固、基本面扎实且有望持续兑现或超市场预期的优质公司。最后,运用多种估值方法动态评估公司的内在价值,追求优化的风险收益比,并据此调整仓位以控制组合的整体波动。

2、AI 的较大发展意味着二级市场或仍存在显著的预期差。

3、多项数据或印证行业正处于高速扩张阶段。

4、对成长行业配置的动态调整,基金的策略核心在于持续评估各行业所处的发展阶段,并据此进行相应的切换。这种调整并非随意,而是基于对行业生命周期的深刻理解。

5、如何鉴定比较有潜力的算力公司?

核心在于验证其是否具备真实的商业落地与市场需求,而非仅停留在概念层面。

6、投资国产 AI :关注产业趋势与自主可控逻辑

投资国产 AI 的核心逻辑,在于相信中国将参与并推动本轮 AI 科技革命,并实现供应链 的自主可控。

风险提示:本文为个人看法,不作为投资建议,华泰柏瑞质量成长A(008528)是偏股混合型基金,风险等级为r3,ai行业波动较大,比较适合风险偏好较高的投资者。

本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负.

@天天基金创作者中心 @天天精华君 ,@华泰柏瑞基金 ,@今晚吃鸡2018 ,@天咨操盘君