2025年开年以来,A股市场呈现明显的结构性特征。以AI为核心的科技板块经历了一轮快速上涨后,近期出现阶段性回调。2月受DeepSeek-R1开源事件催化,科技股掀起第二波上涨,计算机、电子、传媒行业涨幅分别达16.3%、8.3%、6.1%。

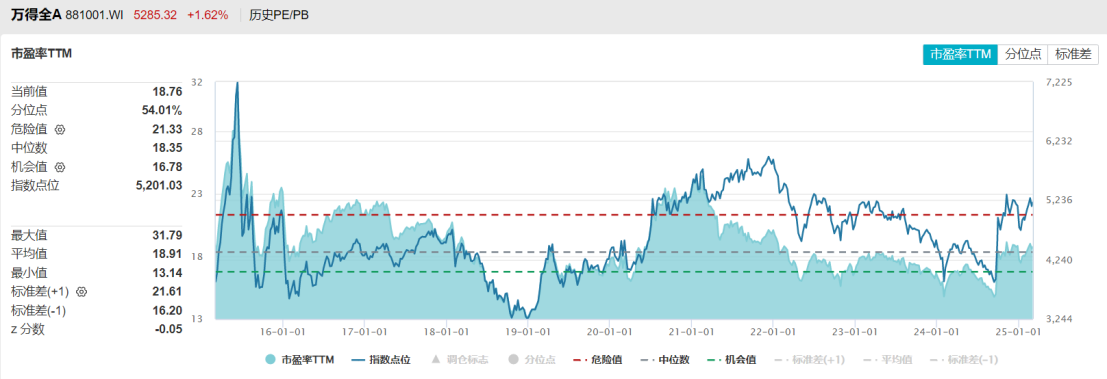

进入3月,板块分化加剧,3月5日科技股因AI芯片研发进展延续反弹,3月6日受政策利好及业绩预增提振,科技股全天领涨,计算机板块涨幅达4.2%,电子、传媒板块涨幅超3%,资金加速回流核心科技标的。从估值维度看,当前A股整体市盈率约18倍,港股恒生指数市盈率仅10倍,均处于历史低位区间,横向对比欧美成熟市场(标普500市盈率20倍)优势显著。但值得注意的是,科技成长板块估值分位数已回升至60%以上,显示市场对产业趋势的定价已较为充分。

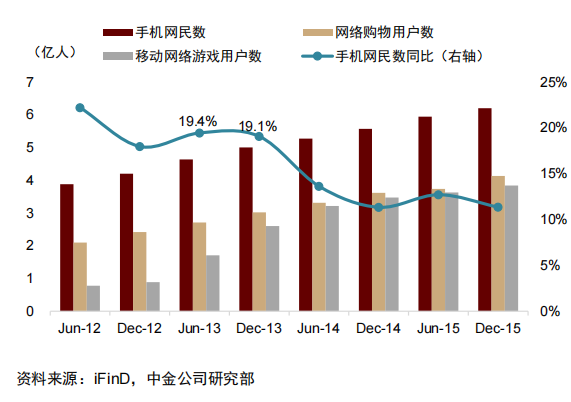

回顾2013年移动互联网浪潮时期,创业板指全年涨幅达82.7%,核心驱动因素包括产业政策支持、并购重组活跃、流动性宽松预期。当前市场与2013年存在三大相似点:新兴产业技术突破(AI vs移动互联网)、资本市场改革深化(注册制 vs 并购重组)、政策支持力度加大(科创十六条 vs 产业指导意见)。

图:2013 年移动互联网处于景气阶段

但与2013年相比,2025年市场环境更具优势:宏观流动性更宽松,十年期国债收益率处于2.5%历史低位,M2增速持续保持10%以上;盈利修复更确定,预计2025年A股盈利增速达8%-10%,TMT行业增速或超20%;产业基础更坚实,中国在AI算力、半导体、新能源车等领域已形成全球竞争力。

短期来看,两会期间政策预期升温,市场可能呈现震荡偏强格局。从中长期视角,AI技术迭代与应用落地将重构产业格局,相关领域具备5-10年的成长空间。

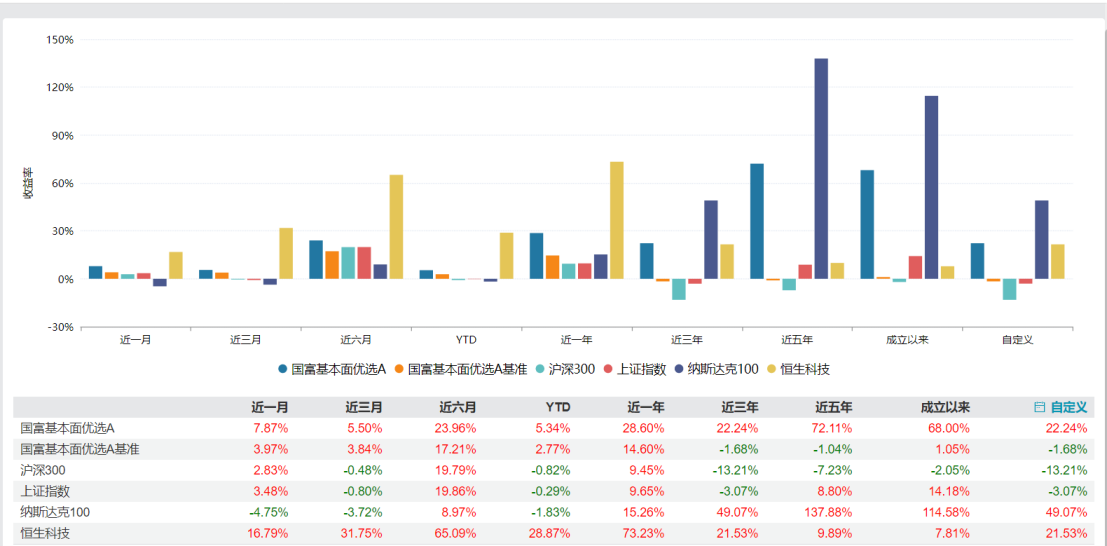

在此背景下,跨市场配置策略显现出独特优势。$国富基本面优选混合A$ 通过 "A股消费蓝筹+港股科技龙头"的双轮驱动模式,既争取消费复苏与金融稳定的确定性机会,又分享科技产业升级红利。

图:国富基本面优选混合A前十大重仓股

来源:基金四季报

该基采取动态调整策略,截至2024年Q4,前十大重仓股涵盖消费、基建、金融等核心赛道,其中消费赛道占比18%、基建赛道占比17%、金融赛道占比近10%。基金经理赵晓东采用"安全边际+逆向投资"策略,构建20-30只个股的分散组合,严格筛选ROE连续3年超 15%、负债率低于行业均值的优质标的。历史数据显示,该基近1年夏普比率达0.95,最大回撤为-7.68%,在震荡市中表现稳健。

在具体操作层面,该产品具备三大核心优势:一是风险控制体系,通过PB-ROE矩阵筛选低估值优质股,设置20%止损线和动态止盈机制(来源:基金招募说明书);二是投研深度覆盖,团队覆盖500+A股标的,重点跟踪现金流稳定、分红率超3%的企业;三是灵活仓位管理,根据宏观流动性变化调整股债配置比例(股票仓位保持70%-90%区间)。

在具体操作层面,该产品具备三大核心优势:一是风险控制体系,通过PB-ROE矩阵筛选低估值优质股,设置20%止损线和动态止盈机制(来源:基金招募说明书);二是投研深度覆盖,团队覆盖500+A股标的,重点跟踪现金流稳定、分红率超3%的企业;三是灵活仓位管理,根据宏观流动性变化调整股债配置比例(股票仓位保持70%-90%区间)。

值得关注的是,该基近一年超额收益持续跑赢基准指数,累计收益达28.6%,在震荡市中展现出较好的风险收益比。

当前市场正处于底部阶段,政策支持力度持续加大,产业升级趋势明确。国富基本面优选混合A(008515)通过科学的资产配置和严格的风险控制,在震荡市中展现出相对稳健的特征。对于追求长期稳健回报的投资者而言,这类产品能够有效分散单一行业风险,同时捕捉消费复苏与科技成长的双重机遇,值得重点关注。#中国团队AI助手Manus性能超越OpenAI##中国资产爆发!摩根资管:重估才刚开始##王坚:AI正在将人类带入一个全新的时代#