——什么样的固收+基金更受机构投资者广泛认可?

近期市场波动加剧,投资主线清晰度较8月更模糊,固收+这种相对低风险资产的配置价值又进一步凸显。

众所不周知,债券型基金,乃至整个固收类基金,其实是机构投资者占比更高,个人投资者相对更少。机构投资者的选基要求会比个人投资者高一些,审美和个人投资者也有一定的差异,得到他们青睐不容易。但也正因为此,他们的选择也有一定的参考价值。

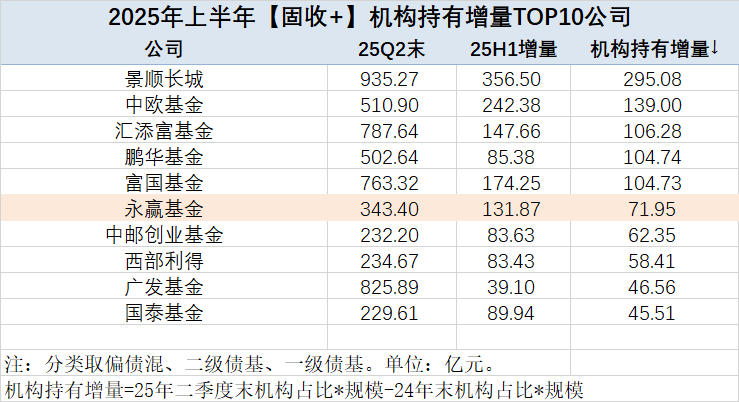

富国、永赢、景顺长城等公司在机构端固收圈都属于高口碑高占比的公司。今年以来,永赢基金虽然主动权益被看到的更多,但其实他们固收类基金规模增长势头依然不减,上半年固收+的规模增量达131.9亿,其中机构端就新增超71亿,行业排名第6。

这一数据背后,有几项不可忽视的推动力量。

一、业绩和风控表现出色

好的业绩和风控表现,是获得投资者认可的基本要求。

尤其是对于固收类基金来说,更要求超额收益稳定性,讲究团队协作,所以要优先选基金公司,观察整个公司业绩的稳固程度。

根据国泰海通证券的统计,永赢基金固收类基金超额收益率在18家固收类大型基金公司中近5年排名第3,近2年和近3年都排名第2(截至2025.6.30)。2022、2023年蝉联金基金债券投资回报基金管理公司。

具体来看,一些产品业绩表现非常好:

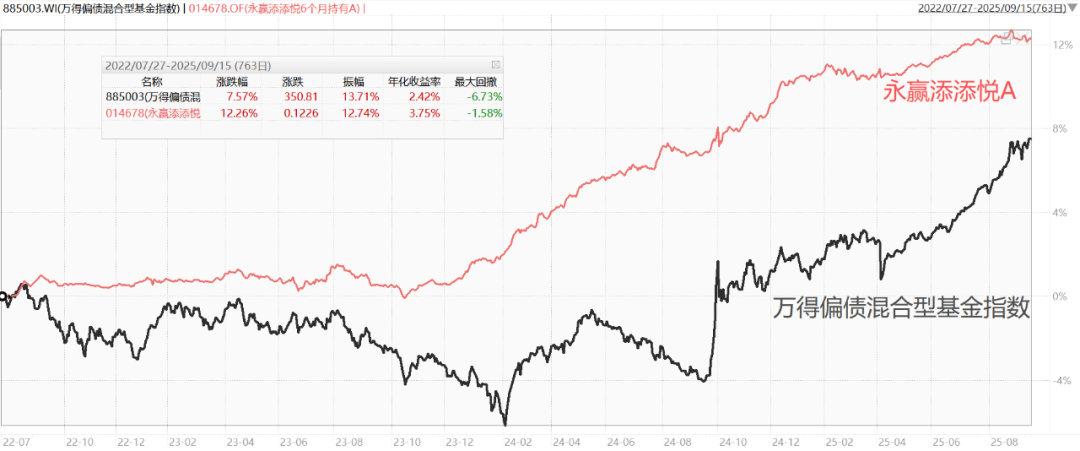

陶毅、刘星宇永赢添添悦,定位追求绝对收益的稳健型固收+,成立至今大幅跑赢了万得偏债混合型基金指数(代表同类基金的平均表现),并且回撤也明显更小。(2022-07-27至2025-09-15,数据来源:Wind)

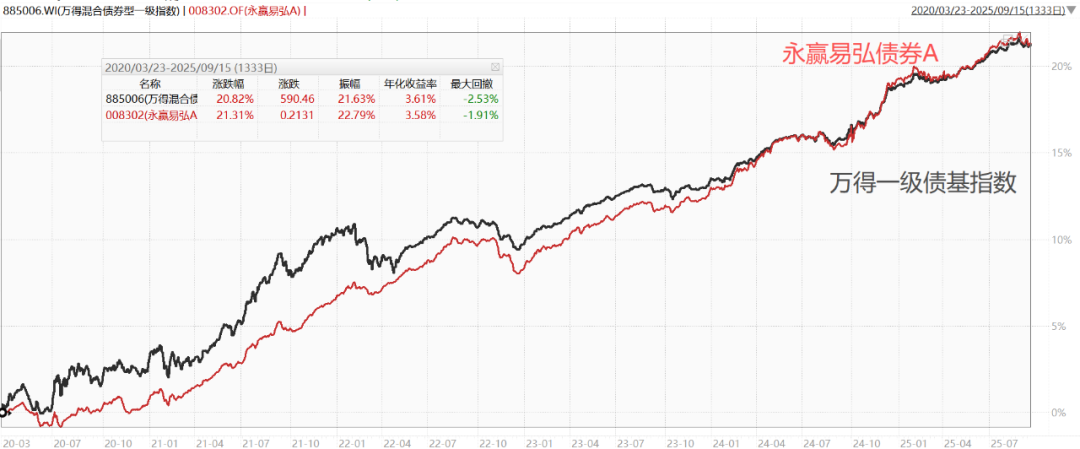

陶毅永赢易弘债券,定位低波固收+,成立至今以更稳健的走势战胜了万得一级债基指数(代表同类基金的平均表现),采用转债增强策略,不仅过往每年都拿到了正收益,而且在建仓完成之后的20个季度中(20Q3-25Q2),有19个季度的收益都为正。(2020-03-23至2025-09-15,数据来源:Wind)

刘星宇、袁旭永赢匠心增利,定位于中波动固收+,采用均衡偏价值的投资策略。虽然在近期市场上涨中不如万得二级债基指数(代表同类平均水平)的进攻性强,但成立至今几次大的回撤都比较好的规避掉了,风险控制能力明显好于同类指数,严格遵守了基金的绝对收益定位。(2023-08-01至2025-09-03,数据来源:Wind)

上述3只基金都由绝对收益团队管理,团队负责人刘星宇来自交银理财,具有丰富的绝对收益产品管理经验。

听名字就能看出,这个团队的产品收益特征主要是对标理财产品,追求绝对收益、优先回撤控制,在稳健基础上追求收益。相对来说,更适合从银行理财端切换过来的、追求稳健的投资者。个人认为,固收+这类产品,“求稳”是第一要务。既然没有选择权益产品这类风险比较高的资产,那么回撤控制一定是比相对收益排名更重要的。

吴玮、卢丽阳永赢鑫欣,其中卢丽阳于2023-3-31接任,当年就以10.36%的收益斩获偏债混同类冠军,至今已经远超万得偏债混合型基金指数(代表同类平均水平),而且风控也非常出色,自卢丽阳管理以来的最大回撤仅-1.93%,这个性价比绝了!(2023-03-23至2025-09-03,数据来源:Wind)

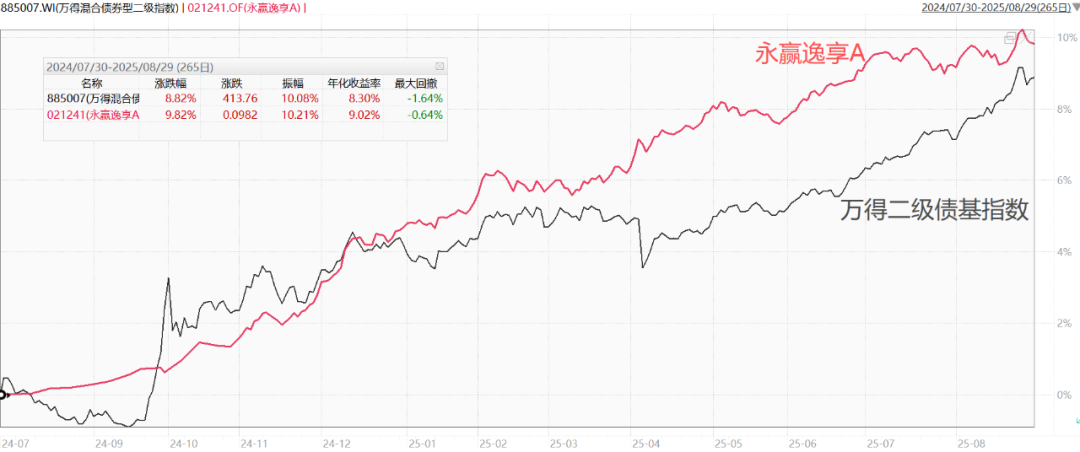

吴玮、卢丽阳共同管理的另一只基金永赢逸享,更加侧重于风险控制,定位于低波动固收+,成立至今最大回撤仅有-0.64%。(2024-07-30至2025-09-03,数据来源:Wind)

上述两只由固定收益团队管理,采用了股债对冲策略,风险控制也是非常优秀,考虑到当下股市已经涨了不少,后续可能波动加大,像永赢逸享这类定位低波的产品或许值得关注。

优秀的产品还有很多,就不一一展示了。

二、产品细分,策略明确

机构投资者除了对业绩和风控能力要求较高,还会非常看重基金的工具型作用,主打一个买的明确。而永赢基金以“标准化体系化管理”著称,在这方面也是完全match到了机构端的审美。

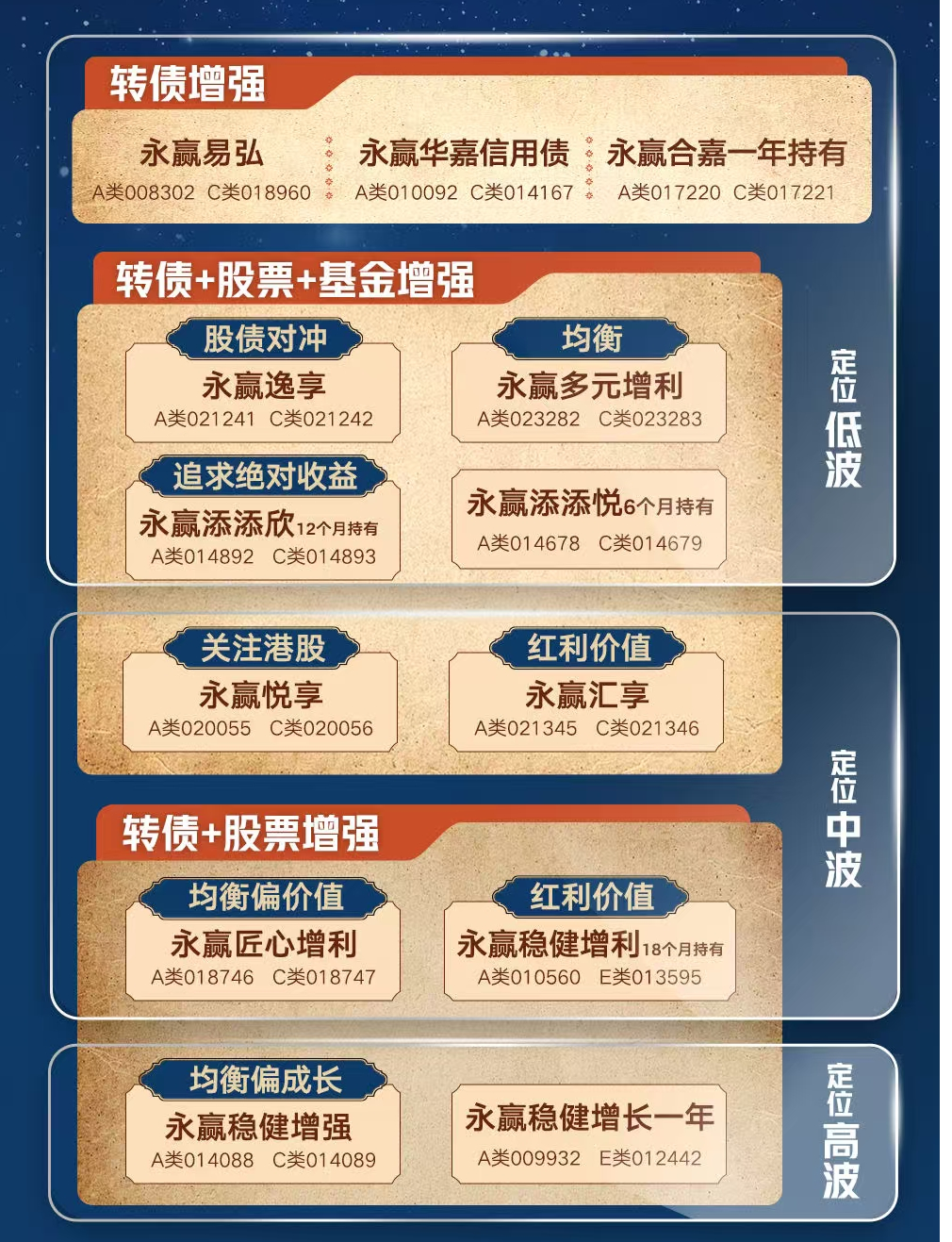

我看过很多永赢基金的固收+宣传海报,他们建立了一个策略和波动明确的产品矩阵,根据高中低波、资产拼配方式进行了分类归集,每个基金的策略标示得清清楚楚。

"转债增强"策略主要通过个券精选、波段操作争取超额收益,适合看好转债市场的风险偏好较低的投资者。

"股票增强"策略则通过行业选择和个股Alpha为产品增厚收益,在牛市中相对更具进攻性。

在此基础上,还进一步根据股票投资风格细分,近年来A股经常呈现出价值与成长分化的行情,便于投资者可以根据自己的判断去选择基金。

下面这张海报截图展示了永赢固收+基金的策略矩阵。

举几个例子:

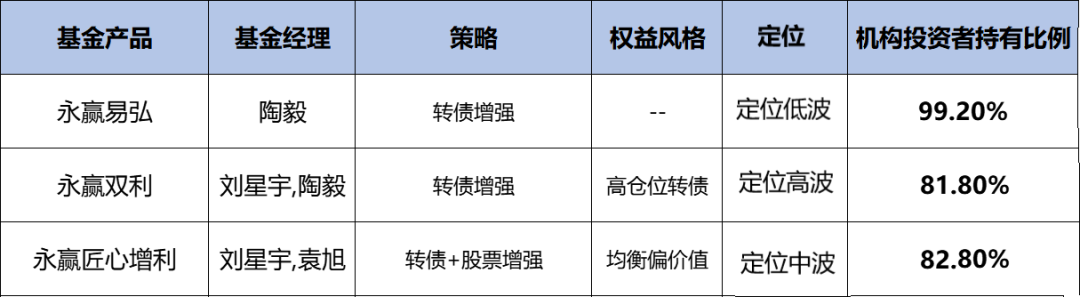

永赢易弘,定位于低波动固收+,采用可转债获取增强收益;

永赢双利,同样依靠转债获取超额收益,但是定位于高波动固收+,一般而言转债的仓位也更高;

永赢匠心增利,定位于中波动固收+,聚焦于均衡偏价值策略。

对于初阶投资者来说,初看这样的策略划分可能会有点懵。但对于相对专业的投资者来说,他们很喜欢,可以更好的帮助构建投资组合。

比如,投资组合中需要适度放大进攻性,同时管理人看好价值风格,就可以配置均衡偏价值策略的永赢匠心增利。

这种『产品细分,明确策略』的发展思路确实取得了不错的效果。上面列举的这几只风格策略明确的基金,机构占比都比较高。(截至2025年中报,份额合并计算)

都说机构是“聪明钱”,我们或许也可以适度抄抄他们的作业。

三、固收大厂,根基扎实、科技赋能

永赢基金旗下的固收基金能取得这样的规模发展和业绩表现,一方面来自于公司管理层对资本市场的深刻洞见,前瞻性的根据投资者的配置需求培育产品。

另一方面也来自于对投研团队的高度重视,永赢基金作为银行系基金公司,本来就是固收业务起家,这方面根基非常扎实。

近年来,依然持续壮大投研团队,分别成立了绝对收益投资部、固定收益投资部、固定收益研究部,固收团队共有50多人,其中基金/投资经理有20人,平均从业11年+。固收研究团队还进一步细分为了宏观利率团队、信评团队和转债团队。

除了团队和人员配置,永赢基金还充分利用科技给投研赋能,自主研发了多套先进的系统——永赢牵星固收投研系统,该系统荣获2022年度金融科技发展奖,功能涵盖利率、信用、转债的择时及择券研究;此外还有经纬交易系统,绝对收益部有自己的万象固收+系统,主攻大类资产配置。

风控方面,永赢基金作为银行系公募基金自带“严风控基因”,在事前、事中、事后都设有严谨的风险管理机制,并针对不同资产类别制定差异化的风险模型,最大程度降低波动和潜在损失。

针对固收产品,还设置阶梯回撤控制体系,紧密监测管理产品回撤情况。对应的明镜风险管理系统也获得了人民银行的2023年度金融科技发展奖。

这一套完善的体系,助力永赢基金在固收+产品中实现“收益稳健、回撤可控”的目标,这或许也是赢得机构投资者长期信任的重要基础。

结语:永赢基金在固收领域的快速发展,源于优秀的业绩与风控表现、清晰的产品矩阵以及强大的投研体系。无论是满足机构投资者的组合配置需求,还是承接个人投资者从银行理财切换的资金,永赢都展现出了较强的竞争力。

固收+基金的意义在于在不确定的市场环境中,作为“进可攻、退可守”的投资工具。在当下高波动的市场环境中,更值得多一份关注,投资者或许可以多从永赢基金里去挑选。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。