2026年是“十五五”规划的开局之年。“十五五”规划首次将“居民消费率明显提高”纳入经济社会发展的主要目标,中央经济工作会议也将“坚持内需主导,建设强大国内市场”置于2026年首要位置,内需成为长期发展的战略基点。

工银瑞信大消费团队认为,与扩内需、促消费相关的政策有望陆续出台,为行业基本面改善创造条件,在提振居民消费预期的同时,也为板块行情向好提供助力。可从新消费、传统消费、服务消费、消费出海四个维度寻找消费行业2026年投资机会。

1.新消费:精选高景气赛道 具备爆发式增长潜力

2025年,金饰、潮玩、美妆等消费投资热点持续涌现,成为消费板块的一抹亮色。2026年,可重点关注保健品、宠物、美妆个护、时尚黄金、祈福文创五个新消费方向。

1.1保健品:行业加速扩容 市场集中度有望提升

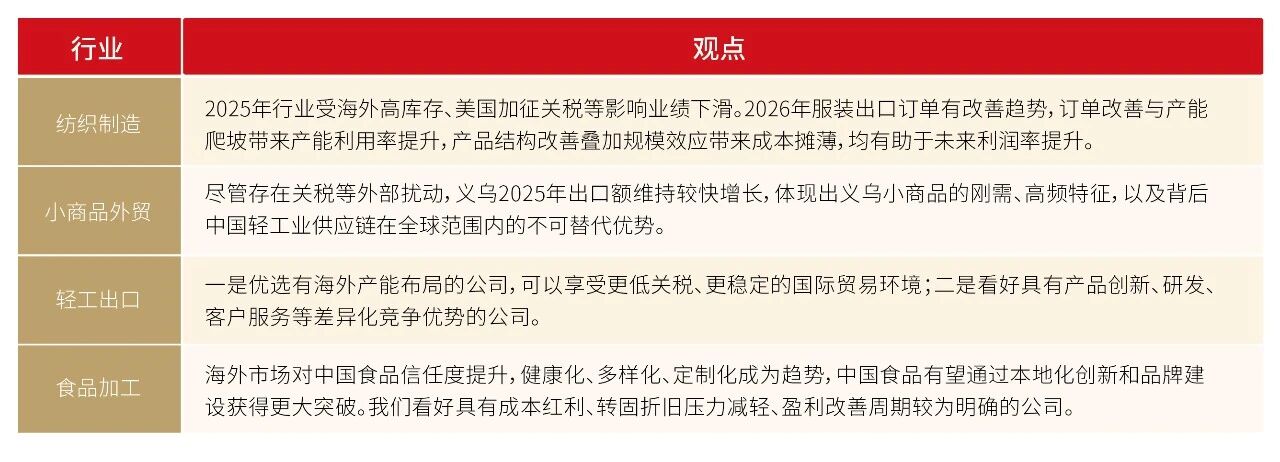

我国保健品行业发展具备“脉冲式增强”特征,非典、新冠疫情等特殊事件加速了行业渗透与扩容。以VDS(膳食补充剂)为例,2010年以来,我国VDS市场规模由701.35亿元增至目前2000亿元以上,年均复合增长率达9%以上,增速远高于同期4%的世界平均水平。

数据来源:Wind,工银瑞信整理,截至2025/12/31。

注:后续如无特别标注,数据来源均与此一致。

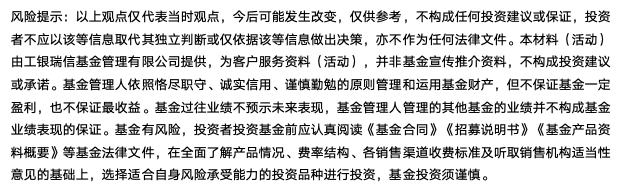

工银瑞信大消费团队认为,随着老龄化和健康意识的提升,保健品行业增速有望持续高于世界平均水平。当前保健品向着年轻化、下沉化方向渗透,通过新渠道、新圈层、新品类不断挖掘出新空间。行业增量主要在线上,而线上格局分散给了新锐品牌更多弯道超车的机会。无论在零售端还是企业端,我国保健品市场集中度均有进一步提升空间,中长期持续看好保健品头部代工企业。

1.2宠物:量价协同增长 超级头部化格局正在形成

随着科学养宠理念逐步推广,我国专业宠粮渗透率提升,同时高端宠粮消费占比提升,呈现量价协同增长趋势。随着资本加码投入,宠物食品市场竞争烈度提升,但仍属于消费板块稀缺的高景气赛道。当前竞争进入中场,国货宠物食品超级头部化格局正在形成。2026年这一趋势或将延续,头部品牌短期利润率可能承压,换取市场份额的加速提升。

在宠物用品方面,精细化养宠理念与产品结构升级驱动猫砂行业量价齐升。行业格局尚未稳定,龙头份额较低,集中度提升空间较大。在宠物保健品方面,行业规模稳步扩容,利润空间相对更高,有望进入加速发展周期。当前市场头部主要是专业宠物保健食品企业,小企业具有弯道超车的机会。

1.3美妆个护:新成分、新概念创造新需求

作为新消费的一员,美妆个护以重组胶原蛋白等新成分、“以油养肤”“妆养一体”等新概念创造需求,形成新的市场,并通过社交平台快速出圈。

近年来电商快速发展,成为美妆个护占比最高的渠道,国货借势崛起,涌现出一批优秀品牌。目前行业面临市场竞争加剧、电商渠道红利消退,行业利润率走低的问题,头部美妆集团通过提高渠道自播比例、重新审视线下机会、尝试出海等方式积极求变。对比其他国家,国货占比还有较大提升空间。同时,美妆龙头2025年起均在东南亚等地布局出海,产品力较强,成长空间巨大。

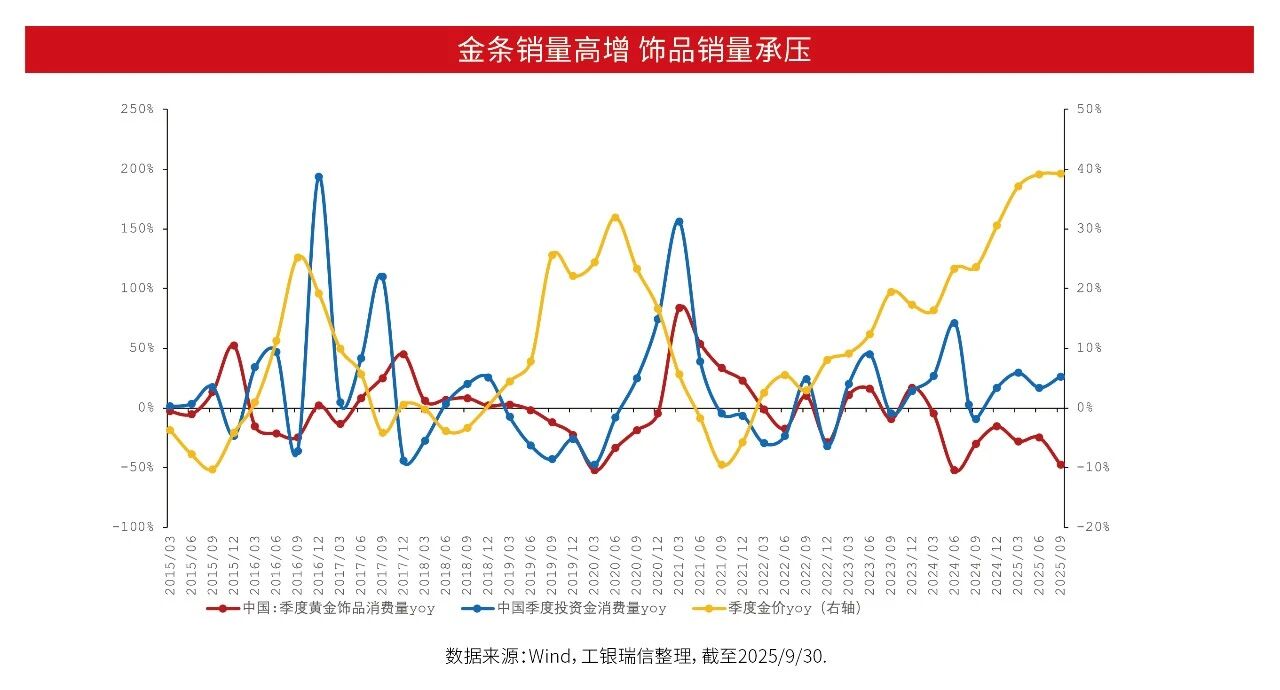

1.4时尚黄金:随金价上涨呈现较高景气度

2025年,黄金珠宝社零改善趋势明显,4月以来累计增速维持在双位数。行业整体处于复苏趋势,毛利额已在改善,而结构有所分化。除金条随金价上涨保持高增长,金饰中以“一口价”为代表的时尚黄金景气度较高。

在金价波动上涨过程中,“一口价”产品始终热销。这主要受益于三方面:(1)材料与工艺创新,如古法、硬金、3D5G、金镶钻等,随着工艺进步产品更加精美;(2)主题更具时尚创意,如IP联名、国风国潮、非遗相关、命理玄学等,兼具情绪价值和保值增值属性,更能吸引年轻消费客群;(3)提价滞后,不同于克重黄金跟随实时金价提价。

1.5祈福文创:年轻人的情绪消费新密码

根据沃唐卡分析报告,2025年全球祈福文创市场规模已突破1200亿元人民币,其中中国市场占比超62%。年轻群体成为消费主力,18-30岁游客占比达61.7%。

祈福文创一方面具有心理学上的“安慰剂效应”。人们愿意通过购买御守、手串等具象化符号来重建心理秩序;另一方面具有身份认同和社交属性,成为年轻人的社交“硬通货”,如“佛系青年”佩戴灵隐寺十八籽手串、“科技信徒”收藏普陀山NFT佛牌等。随着祈福文创成为年轻人的情绪消费新密码,可关注产品研发设计能力强的相关公司。

2.传统消费:格局稳定估值低位 关注红利属性和困境反转行业

2.1食品饮料:估值呈底部回升态势

食品饮料行业整体收入仍在磨底,但成本普遍下行一定程度上增厚了盈利。2025年主要子板块估值呈现底部回升态势,目前仍处于历史25%分位以下。工银瑞信大消费团队认为,2026年,在经济增长动能修复、内需逐步回暖以及全球流动性较为充沛的预期下,食品饮料板块或具备估值进一步回升的条件。

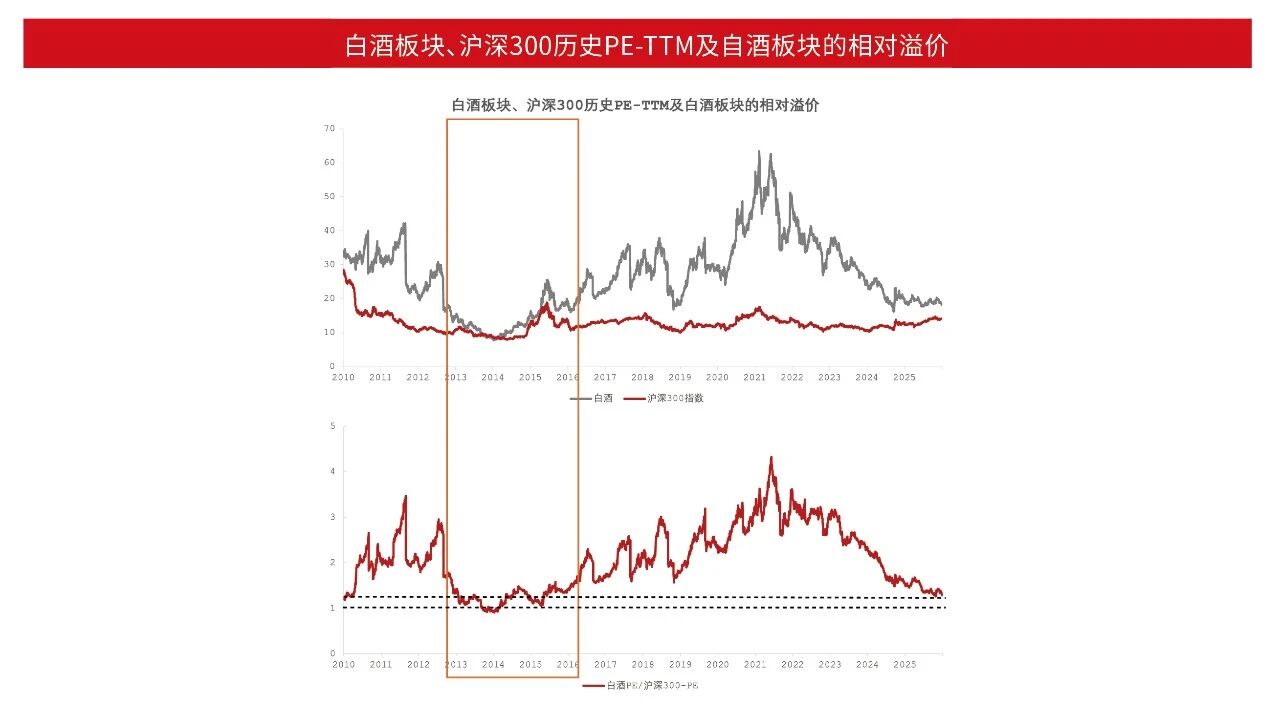

2.1.1白酒:加速出清 左侧布局

2025年,由于业绩下调,白酒板块大幅跑输指数。随着三季度收入及业绩降幅扩大,报表端开始加速出清。当前白酒板块估值溢价收敛,龙头PE估值处于历史较低分位数,与2013-2014年上轮周期底部水平相似。

在上轮周期,白酒“市值底”明显早于“业绩底”。板块业绩目前仍在左侧磨底,在渠道去库存的同时,多数头部公司报表加速出清,利好白酒投资。工银瑞信大消费团队预计,行业还需1-3个季度去化报表压力,整体业绩有望在2026年三季度起伴随低基数效应改善,本轮“市值底”或依然早于“业绩底”出现。

2.1.2大众品:传统品类依赖内需 新品类更为景气

大众品内需消费存在供强需弱矛盾,乳制品、肉制品、啤酒和调味品等传统品类基本面弱于有新产品、新渠道支撑的新品类。2026年主要看好三个大众品方向:

一是在传统品类中,从红利视角关注奶价弱复苏预期下,利润较为稳健且有较高分红率的公司;二是在新品类中,关注产业趋势较为明确且具备锐度的公司;三是关注出海进度领先且盈利改善周期较为确定的公司。

2.2家电家居:估值低位 红利属性凸显

家电方面,白电国补退坡预计影响2026年内需,而海外终端需求较为稳定,关税产能转移基本完成。当前基金持仓持续下降,估值处于历史低位,股息率较有吸引力。此外,我国电视产业在全球竞争力突出,市场份额领先。黑电受2026年世界杯等赛事催化,有望迎来量价齐升。

家居方面,尽管当前新房销售下滑,但二手房企稳,结构性占比持续提升,看好二手房中销售占比更高的软体家居和厨电龙头,前者通过产品升级、电商营销、爆品推新等方式,后者则通过产品价格带下沉提升销量,内销增速均好于行业。

3.服务消费:未来发展趋势 政策持续加码

服务消费占比提升是我国经济社会发展的趋势。当前政策大力支持服务消费,2025年9月以来,《关于扩大服务消费的若干政策措施》等陆续出台。参照国际经验,随着人均GDP突破1万美元,服务消费占比将快速上升并主导消费结构。而我国人均GDP自2022年开始已明显超过1万美元,服务消费有较大提升空间。

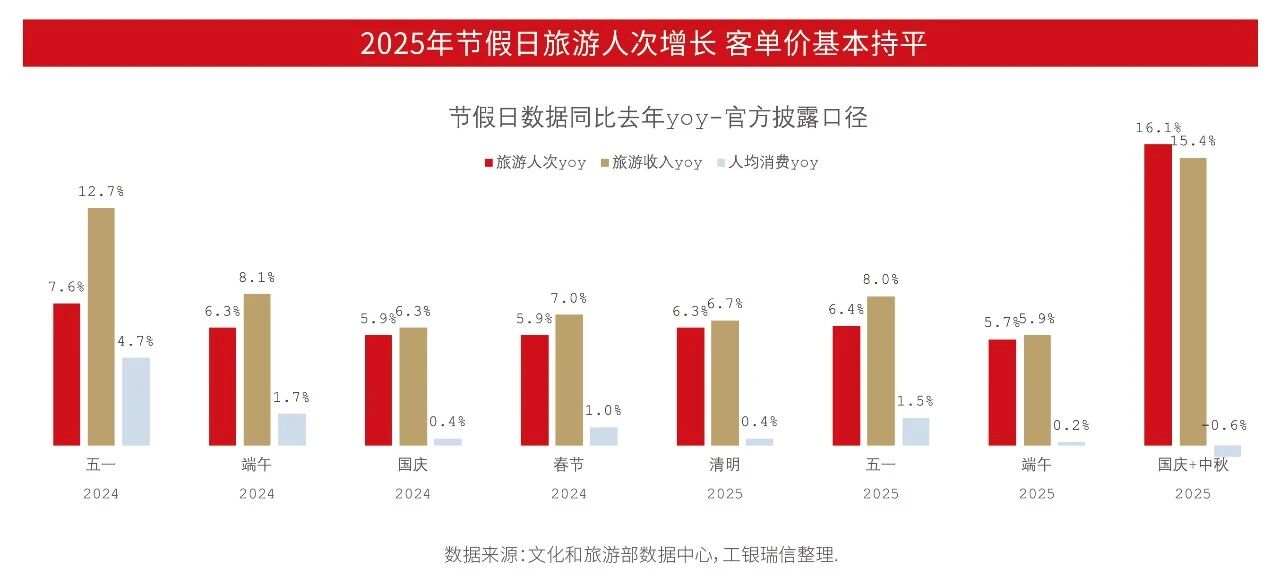

3.1文旅景区:运营能力带来业绩分化

旅游出行景气度近年一直较高,2025年以来景区经营呈现严重分化,整体客单价下降但部分优质产品,如部分景区乘船夜游、光影演艺等销售表现好。

在工银瑞信大消费团队看来,这背后反映了新时代文旅经济发展的趋势,运营环节的重要性凸显。一是人们仍愿意为优质的产品和内容买单;二是新时代的景区出游决策可能被流量引导和改变,更需要宣传以吸引消费者兴趣;三是文旅产业成为推动当地GDP和就业的重要抓手,各地需求激增,需要外部引入会运营的服务商,运营优势突出的相关公司值得看好。此外,2025年多地探索中小学季节性假期,假期安排优化为淡季提供了额外客流,将为文旅市场创造更多需求。

3.2人力资源服务:招聘数据缓慢恢复 灵活用工景气度高

根据数据,2025年招聘数据处于缓慢恢复阶段,但尚未看到拐点。其中,灵活用工景气度较好,成为市场规模最大且增速最快的细分市场,驱动上市公司收入增长。近几年国内灵活用工渗透率持续提升,尤其是科技、互联网类企业,但相较于发达国家仍有较大空间。

3.3养老:银发消费市场巨大 看好旅游、教育领域消费潜力

未来20年我国65岁以上老人数量及老龄化率预计持续提高,人口结构的变化孕育着巨大的银发经济市场,且新银发群体具备较多社会财富,思想更加开放,消费行为可能更加积极。银发群体存在生理、健康、情感等多元需求,消费潜力较大,特别是在旅游和教育相关领域。

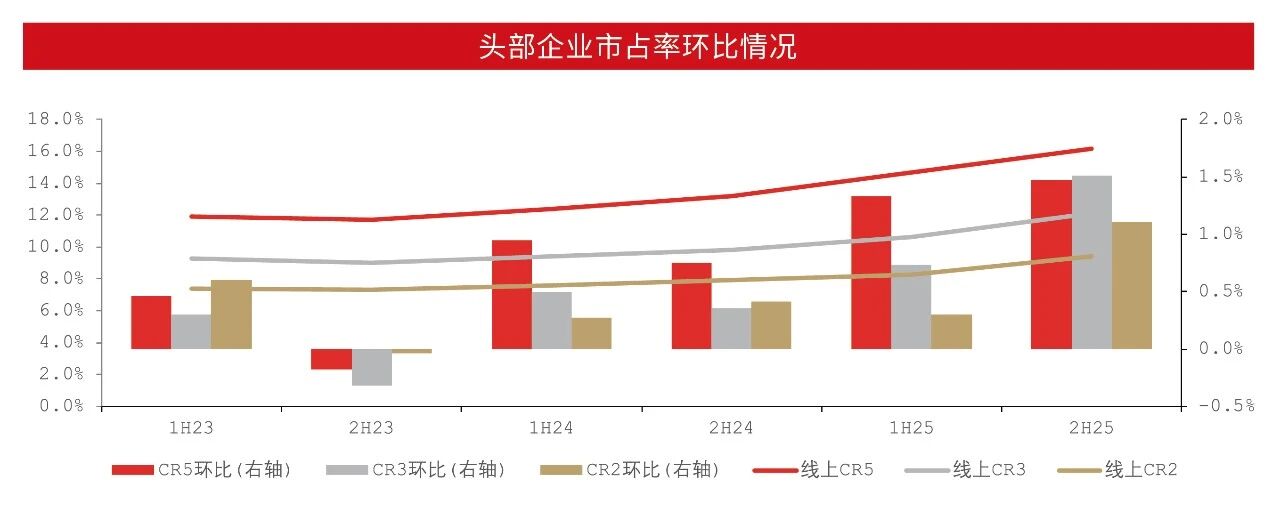

4.消费出海:外需韧性凸显 自下而上关注优质品牌

近年来我国企业加速“出海”布局,市场份额不断提升。工银瑞信大消费团队预计,随着关税问题进入阶段性缓和,出口韧性有望继续超预期,成为经济增长的重要助力,2026年可自下而上关注消费出海相关优质品牌。