#市场波动大,红利&债指家族来帮忙#

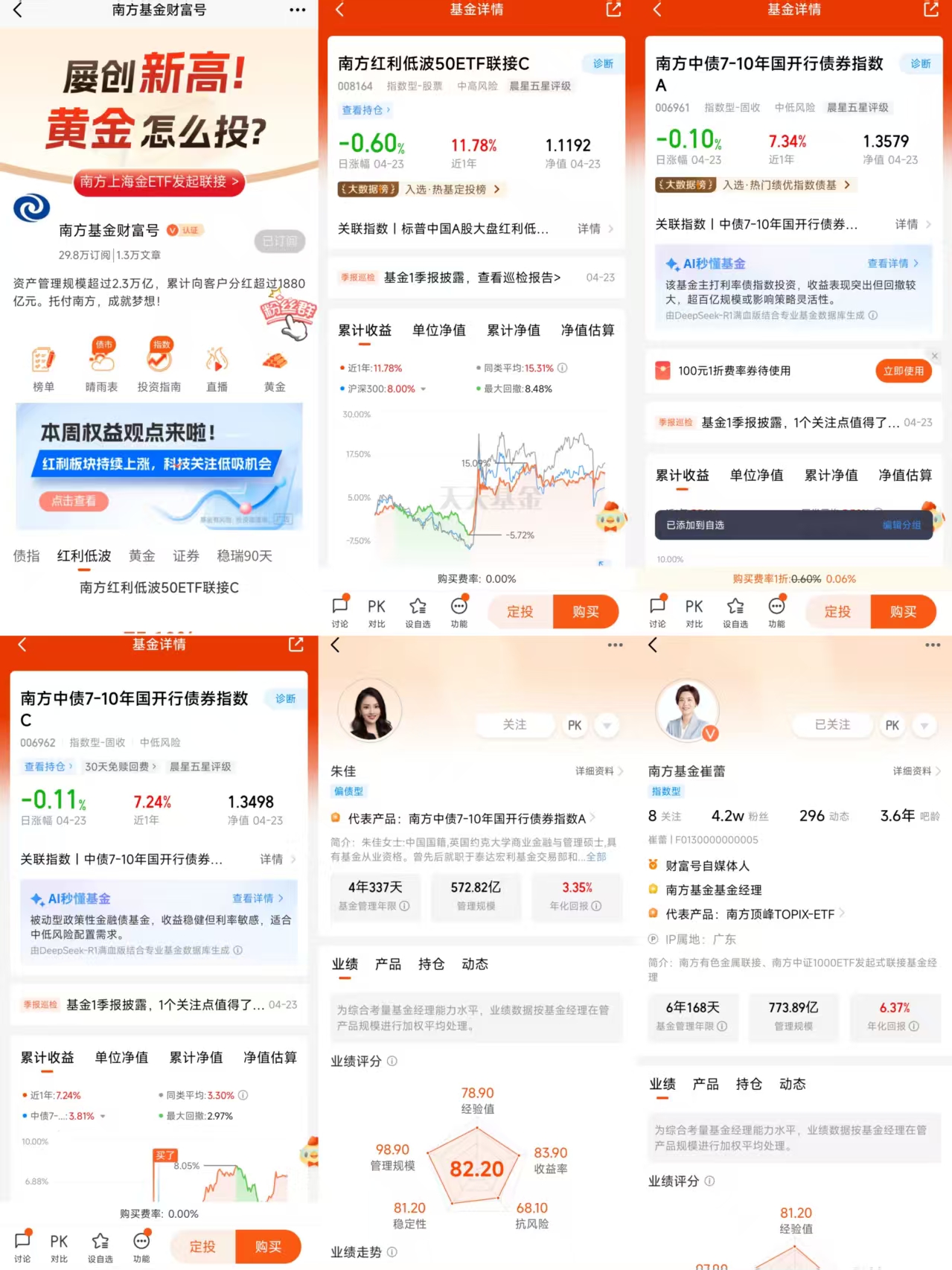

$南方红利低波50ETF联接A$

$南方红利低波50ETF联接C$

$南方中债7-10年国开行债券指数A$

$南方中债7-10年国开行债券指数C$

$南方中债7-10年国开行债券指数D$

$南方中债7-10年国开行债券指数E$

$南方中债7-10年国开行债券指数I$

第一部分:市场波动加剧背景下红利资产与债券资产的配置价值及策略分析

一、红利资产与债券资产的核心配置价值

1. 红利资产:弱市中的防御性收益锚

红利资产(如高股息股票、红利指数基金)的核心优势在于其类固收属性和抗周期能力。在当前经济弱复苏、政策宽松的背景下,红利策略展现出以下价值:

• 稳定现金流:高股息企业(如煤炭、银行)通常具备成熟商业模式与稳定现金流,分红率(30%-70%)可提供持续收益。例如,中证红利低波指数近12个月股息率达5.53%,显著高于同期国债收益率。

• 抗跌属性:历史数据显示,红利资产在震荡市中波动率(约24%)显著低于成长股,2025年1-3月沪深300下跌期间,中证红利指数逆市上涨12%。

• 政策与资金驱动:监管层强化分红指引,叠加险资等长线资金增配需求,红利资产成为增量资金“蓄水池”。

2. 债券资产:组合波动的压舱石

债券资产通过固定收益和风险对冲功能,为组合提供稳定性:

• 低波动性:10年期国债近五年波动率仅2.02%,最大回撤不足1.5%,显著优于股票。

• 收益确定性:利率债(如国债)违约风险极低,信用债(AAA级)提供稳定票息。当前10年期国债收益率降至1.7%以下,短久期利率债年化收益约3%-4%。

• 股债对冲性:股债负相关性(相关系数-0.3至-0.5)可降低组合波动。历史回测显示,股债5:5组合近五年最大回撤仅为纯股票组合的一半。

---

二、配置比例建议:基于风险偏好的动态调整

1. 保守型策略(低风险偏好)

• 比例:70%债券(短久期利率债+高等级信用债)+20%红利股(煤炭、公用事业)+10%黄金/货币基金。

• 逻辑:以利率债为核心(占比50%),提供稳定票息;红利股增强收益,黄金对冲极端风险。

• 目标:年化收益4%-6%,回撤控制在5%以内。

2. 平衡型策略(中风险偏好)

• 比例:40%债券(可转债+绿色债)+50%红利股(银行、能源)+10%另类资产(REITs)。

• 逻辑:通过可转债捕捉股市反弹机会,红利股提供基础收益,REITs增加抗通胀属性。

• 目标:年化收益8%-10%,容忍10%-15%回撤。

3. 进取型策略(高风险偏好)

• 比例:30%债券(短债)+40%红利股(周期龙头)+20%成长股(科技、医药)+10%现金。

• 逻辑:债券作为防御底仓,红利股与成长股形成哑铃策略,左侧布局高弹性资产。

• 目标:年化收益12%+,需承受20%以上波动。

---

三、当前市场环境下的操作建议

1. 红利资产配置要点

• 优选行业:聚焦煤炭、银行、公用事业等现金流稳定领域,规避强周期行业(钢铁、航运)。

• 跟踪指标:中证红利股息差(股息率-国债收益率)若低于4%,需警惕回调风险。

2. 债券资产配置要点

• 久期管理:若10年期国债收益率突破2.5%,可增配长债;若利率上行至2.1%,需减仓长债。

• 信用下沉:经济弱复苏下,优先选择AAA级城投债、央企产业债,规避低评级信用债。

3. 动态再平衡策略

• 季度调整:每季度末评估股债性价比,若股票风险溢价(ERP)低于历史均值10%,则增配债券;反之增配红利股。

• 事件驱动:关注政策信号(如降息落地、地产销售数据)及财报验证(企业分红执行力),及时调仓。

---

四、风险提示与应对

1. 经济超预期复苏:若PMI连续3个月站上荣枯线,可能引发利率上行,导致高股息资产吸引力下降,需减仓红利股。

2. 利率波动风险:央行若转向鹰派(如降准推迟),债券价格可能承压,可通过缩短久期(如配置30天滚动持有债基)降低影响。

3. 红利股伪分红陷阱:警惕分红透支现金流的企业(如煤炭企业资本开支激增),需筛选自由现金流覆盖分红率120%以上的标的。

---

五、结论

在当前“政策驱动+周期轮动”的市场环境下,红利资产与债券资产的组合配置是平衡收益与风险的最优解。建议投资者根据自身风险偏好选择分层策略,并通过动态再平衡捕捉市场机会。历史经验表明,股债组合的长期复利效应(如年化8%-10%)可显著优于单一资产,而严格的纪律性(如回撤控制、定期检视)是策略成功的关键。

第二部分:南方红利低波50ETF联接C(008164)投资价值深度分析

策略定位与市场适应性

该基金以标普中国A股大盘红利低波50指数为基准,核心策略为高股息+低波动双因子筛选机制,覆盖金融、公用事业、交通运输等传统高股息行业,个股权重上限5%,行业集中度上限30%。截至2025年4月,标的指数股息率达6.13%,处于近十年95.9%分位,估值优势显著。其收益特征呈现强防御性:近三年最大回撤仅-9.47%,远低于沪深300的-40%以上,熊市阶段如2024年最大回撤-8.36%,体现抗跌能力。

在利率下行周期中,高股息资产因其类债属性更受资金青睐。2025年一季度市场震荡加剧,该基金近一月收益1.8%,排名同类前5%,近三年年化收益率12.36%,排名同类前3%,显示其避险与收益的双重价值。但需警惕利率上行风险:若国债收益率大幅回升,高股息策略的相对吸引力可能减弱。

持仓结构与收益来源

基金90%以上资产投资于目标ETF,间接持有50只大盘红利股,前十大重仓股单只占比不足0.01%,分散风险特征突出。债券持仓占比约4.04%,以国债为主,现金类资产1.8%,流动性管理稳健。收益主要来自股息再投资与估值修复:成立以来累计分红14次,每份分红0.51元,分红稳定性强。

风险与挑战

第一,行业集中风险:银行板块占比近30%,若经济复苏不及预期导致坏账率上升,可能拖累净值。第二,策略钝化风险:牛市环境中可能跑输成长型基金,例如2025年一季度收益-0.96%,落后科技主题基金约15%。第三,政策风险:红利税改革或企业分红意愿变化可能影响股息率稳定性。

配置建议

该基金适合两类投资者:一是长期防御型配置,作为养老、教育金等低频需求的核心仓位,通过A类份额降低持有成本;二是组合平衡工具,与科技、成长型基金形成互补,例如配置30%红利低波+50%半导体ETF+20%黄金,可降低组合波动。

南方中债7-10年国开行债券指数A(006961)投资价值深度分析

策略定位与市场逻辑

该基金跟踪中债-7-10年国开行债券指数,持仓集中于政策性金融债,信用等级等同主权评级,违约风险趋近于零。久期设定6.5-10年,兼具票息收益与利率博弈空间。截至2025年4月,近一年年化收益率7.57%,排名同类前2%,夏普比率1.96,风险调整后收益优异。

在资产荒背景下,国开债因其流动性强、税收优惠成为机构配置首选。2025年3月单日融资净买入达940万元,显示资金持续流入。基金经理通过衍生工具对冲利率风险,近一年跟踪误差1.25%,被动管理能力突出。

收益特征与市场周期匹配性

利率下行周期中,长久期债券资本利得显著:2024年四季度10年期国开债收益率下行30BP,推动基金净值上涨2.72%。而在利率上行阶段,通过持有至到期策略锁定票息,当前指数到期收益率3.85%,仍能提供稳定回报。历史数据显示,该基金成立以来连续5年正收益,最大回撤仅-2.96%,适合低风险偏好资金。

风险提示

第一,利率反转风险:若CPI超预期回升引发加息,10年期国债收益率每上行50BP,净值可能下跌约4.2%。第二,流动性冲击:极端市场下机构集中赎回可能导致折价交易,尽管当前规模130亿,流动性缓冲充足。第三,策略容量限制:国开债市场总存量约12万亿,基金规模持续增长可能面临优质个券配置压力。

配置场景与组合价值

第一,闲钱管理工具:替代货币基金,7日年化收益从1.5%提升至3.85%,适合3年以上闲置资金。第二,股债平衡锚点:在固收+组合中配置60%国开债指数+30%可转债+10%黄金,可降低波动同时保留弹性。第三,机构负债端匹配:保险、银行理财等机构可通过该基金匹配长期负债成本,2024年四季度机构持有占比30.43%。

结论

两只基金分别代表权益与固收领域的防御型工具。南方红利低波50ETF联接C是震荡市中的收益盾牌,而南方中债7-10年国开债指数A则是利率下行期的现金流引擎。投资者需根据资金属性及市场阶段动态调整配置比例,例如在经济增长放缓时增配红利低波,在利率下行初期超配长久期利率债,以实现风险收益比优化。@南方基金

#人形机器人板块大涨,产业前景被认可?# #港股腾讯首次成为公募基金第一重仓股# #特朗普喊话鲍威尔:望美联储积极降息# #现货黄金续刷历史新高,还能上车吗?# #洞见阅读会# #刘强东亲自送外卖!京东能否“掀翻”美团?# #四大行再创新高!现在上车还来得及吗?#