一、核心观点

固收市场方面,本周债市围绕央行净投放、央行发布会以及股债跷跷板交易,债市历经短暂修复后大幅调整,多空博弈激烈,曲线呈现“熊平陡峭化”特征。周初央行重启14天逆回购呵护跨季资金面,市场情绪迎来支撑,债市小幅下行,随着发布会的进行,市场预期落空,债市走出短线下跌行情后回归震荡。周中,央行连续三日未公告14天逆回购操作,资金情绪趋紧,叠加对基金赎回新规的担忧,债市空头氛围浓郁,TL合约一度跌破114价位、创年内新低,10Y国债收益率更是升破1.83%。周尾,14天期逆回购重现叠加市场传来护盘利好,情绪逐步企稳,债市止跌回升,演绎修复行情。全周来看,30y、10y、1y国债收益率分别变化2bp、0bp、0bp收于2.22%、1.88%、1.39%。期限利差方面,30y-10y、10y-1y期限利差分别变化2bp、0bp收于34bp、49bp。本周债市呈现多空交织的震荡行情,一方面股市的降波周期下弱现实的交易权重在增加,股债跷跷板的效应在边际走弱,而另一方面临近季末叠加上公募新规带来的赎回扰动,机构行为的难以预测放大了市场的波动。展望来看,看股做债依然是债市主线,即便当前现实偏弱利好债市,债市大方向还是看弱。节奏上预计短多中空,短多的理由在于央行呵护债市态度明确,预计跨季后资金面回归正均衡,而随着股市步入高位震荡区间以及9月底后机构行为压制的减弱,配置盘的入场意愿在增加。中期级别偏空的理由在于,十五五规划以及全球AI产业带动长期需求向上的叙事短期难以证伪,美国降息周期下对股市相对友好的宏观环境仍在持续,风险偏好改善下国内债市资金会持续流向股市。短期10y国债1.8%以上赔率明显,抄底博反弹建议控制好仓位,关注月底的政治局会议以及PMI数据。

二、债券市场

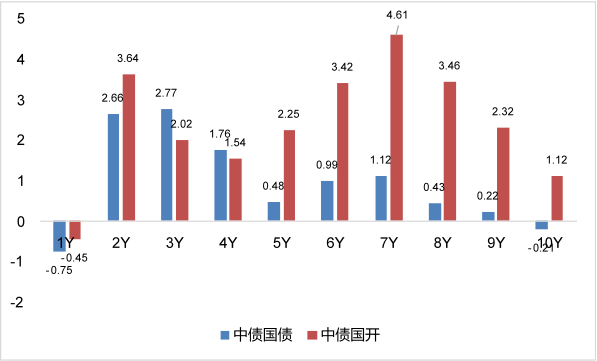

图:上周利率债各期限收益率涨跌幅(BP)

(数据来源:Wind、中债估值、鑫元基金)

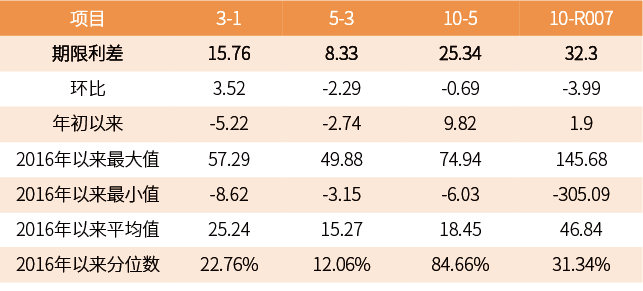

表:中债国债期限利差

(数据来源:Wind,最大、最小、平均值区间均为2016年至今)

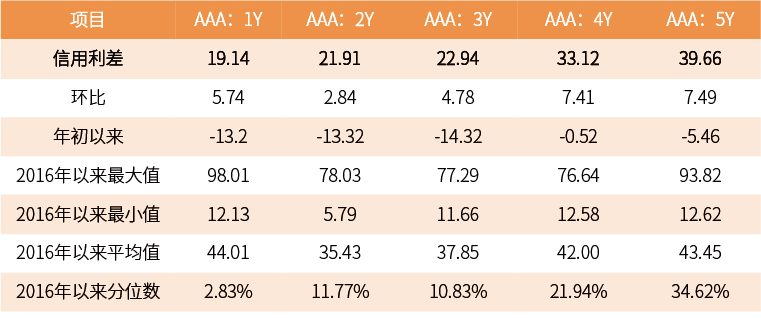

表:中债中短期票据信用利差

(数据来源:Wind,鑫元基金,最大、最小、平均值区间均为2016年至今)

上周利率债各期限收益率多数上行。其中,中债国债1年期收益率下行0.75BP至1.3825,3年期上行2.77BP至1.5401,5年期上行0.48BP至1.6234,10年期下行0.21BP至1.8768。

长期限高等级票据信用利差整体走阔。中债1年期AAA级中短期票据信用利差走阔5.74BP,中债2年期AAA级中短期票据信用利差走阔2.84BP;中债3年期AAA级中短期票据信用利差走阔4.78BP。

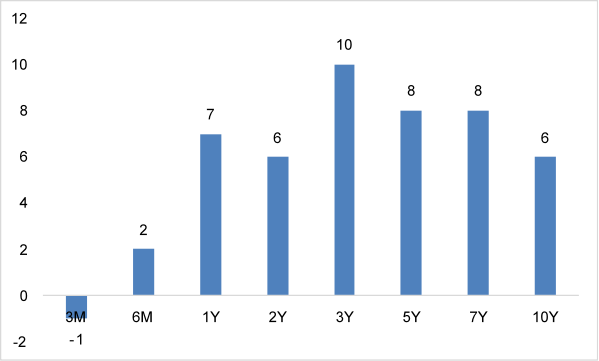

图:上周美债各期限收益率涨跌幅(BP)

(数据来源:Wind,鑫元基金)

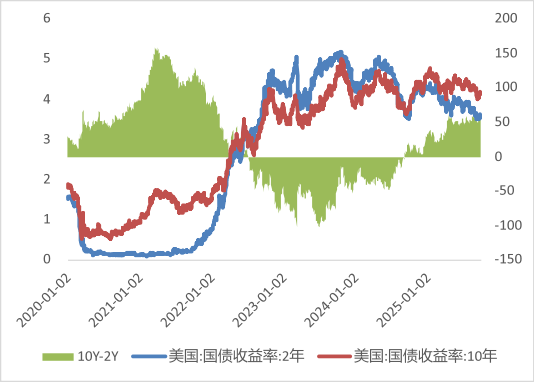

上周美债各期限收益率多数上行。上周10年期美债收益率上行6BP,10年期国债收益率下行0.21BP,中美利差倒挂程度扩大。全周来看,1年期美债收益率上行7BP,3年期美债收益率上行10BP,10年期美债收益率上行6BP。

图:10年期和2年期美债收益率走势

(数据来源:Wind、鑫元基金)

三、市场展望及投资策略

(一)宏观展望

宏观方面,向后看,8月经济数据显示投资、消费等内需指标仍然承压,内需能否在政策牵引下得到修复,对于企业利润后续走势更为重要,建议关注二十届四中全会后新的宏观政策空间,尤其是四季度基本面和内需环境的变化。

(二)债券市场展望和策略

看股做债是当前国内债市的主线,背后反映的是居民资产配置再平衡的过程,居民财富不断从债市流向股市,那么债市整体还是承压。近期下跌有债基赎回费率调整带来的影响,但本质上由于权益市场调整不深的情况下债市的情绪偏脆弱,对利空因素更为敏感。后续央行可能配合财政重启国债买卖,但预计对市场信号意义大于实际意义,核心还是看股市。权益市场8月以来的上涨行情反映的是市场预期的变化,政策层托底股市的表态、中美双宽松下宏观流动性的改善以及以新消费、创新药、AI为代表的产业线索的涌现,共同塑造了这轮政策+流动性+产业趋势共振的牛市。

展望来看,通过抬升股市实现居民部门财产性收入是弥补工资性收入不足的重要途径,“924”活跃资本市场的大方向并没有发生根本性变化,政策的支持是确定性的。近期的金融数据表明居民部门资金流入股市才刚刚开始,在降息周期的推动下国内企业海外利润的回流也在进行的过程中,国内流动性也是相对宽松的。后续美联储降息以及即将落地的大美丽法案推动全球需求向上脉冲,唯一需要担心的可能是关税下通胀带来的降息预期摇摆。9月份政治局会议、12月的中央经济工作会议可能提及反内卷都会接力市场情绪,而十五五规划又会为市场提供新的产业线索,股市向上催化的利好因素偏多。

居民部门预期向好推动股市回暖进而作用于基本面,基本面再反馈到居民部门预期好转的螺旋式自我强化过程易拉长趋势行情。当股债同时处在政策市的环境中时,重点关注央行的表态及动作、政策层对于股市的定调等。重回国内基本面方面,8月经济数据整体符合市场预期,即弱内需的现状并没有改变,经济的内生性动能依然低迷。9月份预计会看到信贷冲量见顶回落以及抢出口效应的减弱,但当前市场主线在外而不在内,这是当下股市讲预期的故事能否延续的关键。

策略方面,首先要明确的是在弱现实的环境中债市并没有反转基础,从股市到房价再到信贷的传导本身需要1-2年时间,如果股市走快牛+慢熊的逻辑,债市在风险偏好下行阶段依然有不错的资本利得收益,资金再平衡本身也是一个动态的过程,缺乏业绩支撑的股市在牛市后期会不断驱动股市资金重新流回债市。但如果股市走慢牛的逻辑,债市的利率中枢可能会不断往上至一个新的股债平衡点位。从机构行为角度来看,规模增长最快的固收+产品也离不开资产配置的大部分需要投向债市。保险长端2%利率上方可能是当前机构投资者心中配置盘的锚点,在市场巨幅波动时存在抄底机会。历史上看短期股市预计有1-2个月的缩量调整周期,当市场换手率达到极值分位后波动会明显增加,市场从分歧到形成新的共识需要时间,本轮换手率见顶回落预计在10月中下旬,底量在1.5w-2w亿之间,在此期间债市预计有超跌反弹的机会,短期思路可以偏多,结构方面偏利率品种优先信用。

#长假来临 持基过节还是持币过节?#

风险提示

本报告中的信息均来源于已公开的资料,我公司对这些信息的准确性及完整 性不作任何保证。在任何情况下,报告中的信息或所表达的意见并不构成证券买卖的出价或询价。在任何情况下,我公司不就报告中的任何投资做出任何形式的担保。本报告内容和意见不构成投资建议,仅供参考,使用前务请核实,风险自负。本报告版权归鑫元基金管理有限公司所有,未获得鑫元基金管理有限公司事先书面授权, 任何人不得对本报告进行任何形式的发布、复制。