#底仓资产大PK#我选择$前海开源裕和混合C$作为底仓。在资产配置的漫长旅程中,底仓资产的选择始终是投资者面临的核心命题。黄金的避险属性、红利的稳定现金流、固收资产的确定性票息,每一种选择都承载着不同的逻辑与期许。而$前海开源裕和混合C$ 映入视野,一种融合股债双市场优势的解决方案悄然浮现,或许能为这场“底仓资产大PK”提供新的思路 。

成立于2019年6月的前海开源裕和混合C,是一只偏债混合型基金,业绩比较基准锚定中证全债指数收益率的七成与沪深300指数收益率的三成组合。这一设计从源头奠定了其“固收打底、权益增强”的配置基调,既追求本金的安全性,亦不放弃超额收益的机会 。基金合同明确规定股票仓位浮动范围为零至百分之四十五,赋予管理人充分的灵活调整空间,以应对市场周期波动 。

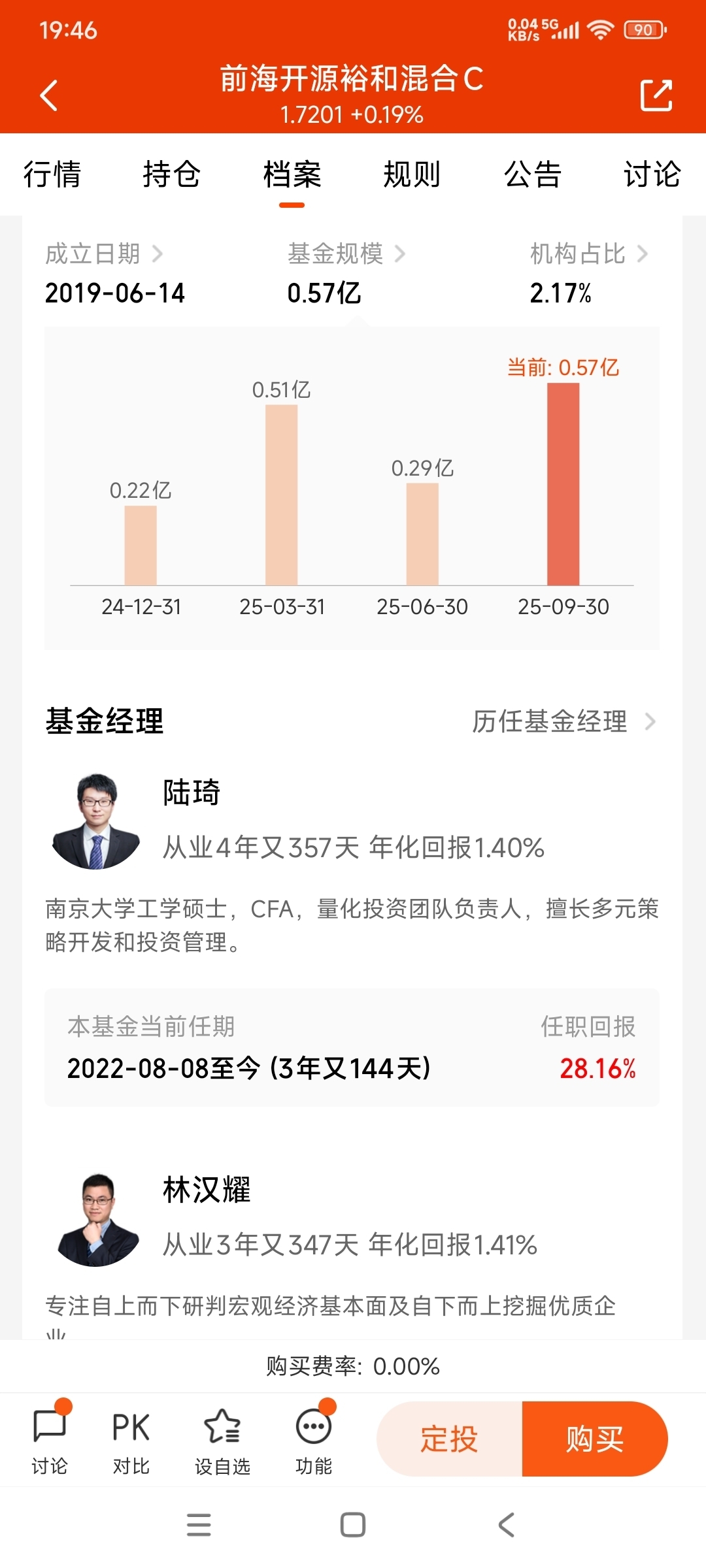

陆琦与林汉耀两位基金经理的共同管理,为基金注入了量化分析与信用研究的双重基因。陆琦拥有南京大学硕士背景,曾在南方基金负责风险管理与量化分析,擅长通过模型优化组合;林汉耀则深耕固收领域,从招商基金核算岗位起步,对债券定价与信用挖掘具备扎实功底。两人自2022年8月接管以来,任期回报超过百分之二十八,展现出稳健的协同能力 。

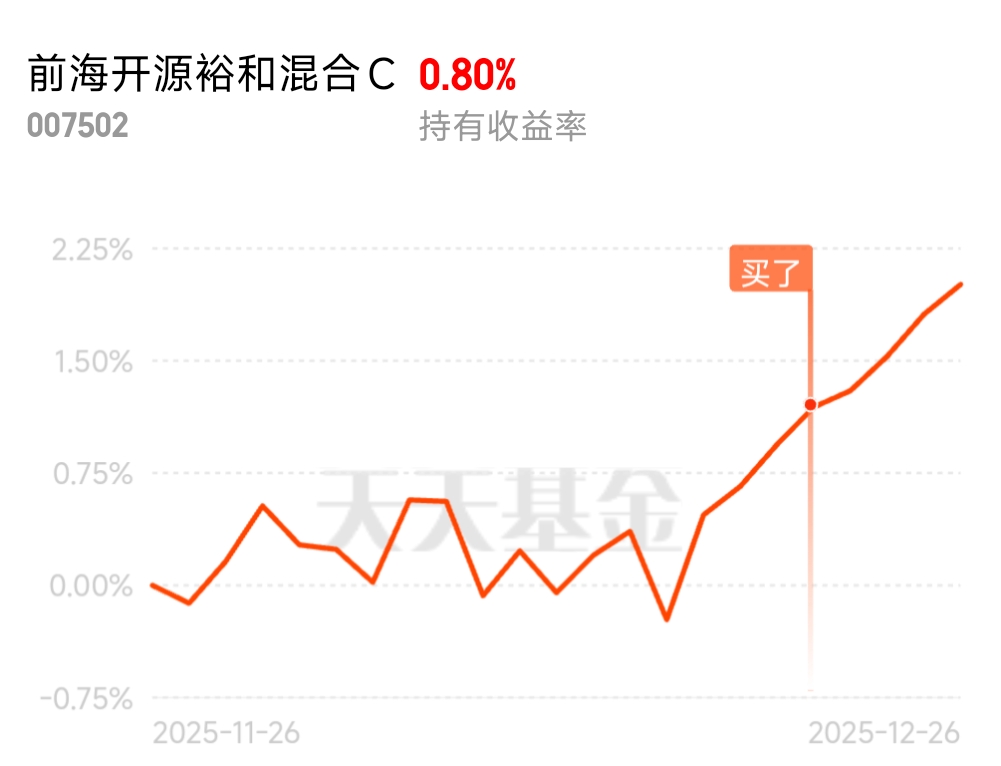

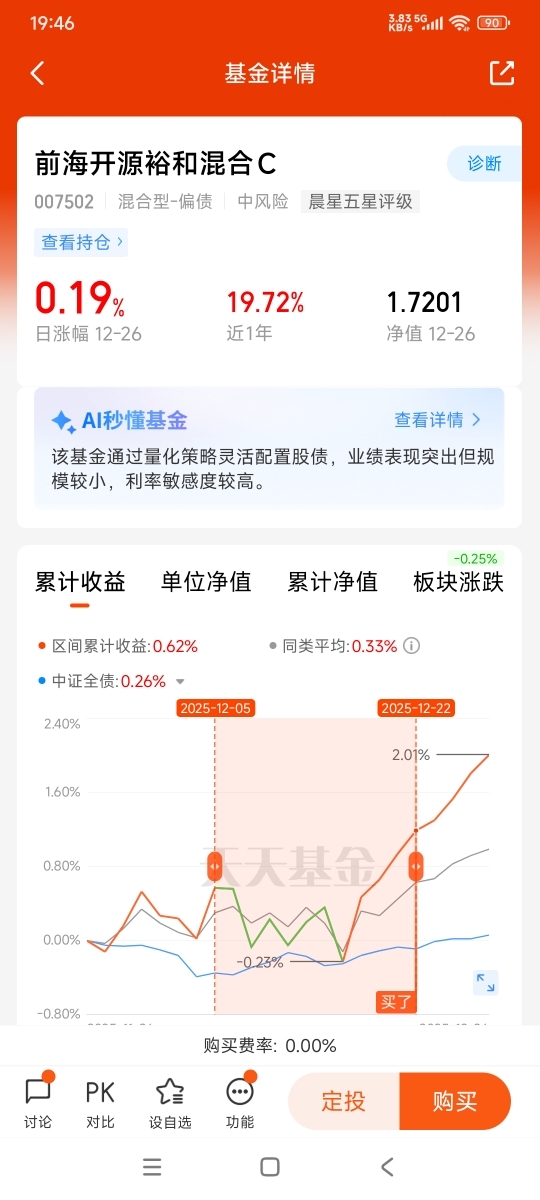

基金的长期业绩呈现出显著的平衡特性。截至2025年12月末,成立以来年化收益率达百分之九点一四,近三年年化收益率升至百分之九点六一,均位列同类产品前百分之三。尤其值得注意的是,在2025年牛市中,基金近一年年化收益率冲至百分之十九点七二,超越百分之九十七的同类产品,印证了其“固收增强”策略在权益市场向好时的弹性 。

风险调整后收益的表现同样亮眼。近一年夏普比率高达二点五七,意味着每承担一单位波动,可获得超过无风险回报的超额收益。这一数据在混合型基金中属于佼佼者,反映出基金在收益与波动间的精细权衡。尽管近一年最大回撤为负百分之四点二三,略高于部分纯债基金,但考虑到权益仓位的存在,此类波动在合理范围内 。

资产配置结构是基金实现平衡的核心。根据最新披露,股票类资产占净值比例约百分之三十三点五,债券类资产占比百分之六十四点六,现金留存约百分之八。债券部分以利率债与高等级信用债为主,如国开行二级资本债、国债等,提供稳定票息;股票部分则分散于有色金属、电力设备、金融等行业,前十大重仓股集中度不足百分之五十,避免单一标的风险 。

股票投资风格偏向大盘价值,持续聚焦经营稳健、估值合理的公司。2025年二季度末,重仓股包括紫金矿业、山东黄金、宁德时代等,既有资源类周期股,亦有高端制造龙头,行业覆盖广泛。这种分散化配置减弱了市场风格切换的冲击,亦能捕捉不同领域的结构性机会 。

债券策略上,基金综合运用久期管理、收益率曲线切换、骑乘效应等多重手段。例如,在预期利率下行时拉长久期,提升债券价格收益;在信用债选择中,严格把控评级,避免盲目追求收益而忽视信用风险。可转债作为股债连接的桥梁,基金偏好中低价品种,通过正股基本面与转债估值双重筛选,增厚组合收益 。

与业绩基准的比较进一步凸显主动管理能力。自成立以来,基金累计超额收益超过百分之三十,ORN过去一年净值增长率超越基准五点七个百分点。这种持续的超额收益,源于基金经理对大类资产节奏的精准把握,以及在个股个券层面的深度挖掘 。

面对牛市中“固收增强”策略的争议,前海开源裕和混合C以实际表现回应质疑。权益仓位的存在确会带来短期波动,但通过行业分散、个股精选与动态仓位调整,基金将回撤控制在较低水平,同时享受权益市场上行红利。对于寻求底仓资产的投资者,这种“下有保底、上有弹性”的特质,或将成为穿越周期的利器 。

在底仓资产的大PK中,没有绝对的最优解,只有与个人投资目标最匹配的选择。$前海开源裕和混合C$ 以股债配比的灵活性、长期稳健的收益曲线、以及深入基本面与量化结合的管理哲学,为犹豫于黄金、红利与纯固收的投资者提供了另一种可能。或许,答案不在于追逐单一标的的极致特性,而在于拥抱平衡之道 。#晒收益# @前海开源基金