$国泰利享中短债债券A[006597]$

稳健投资最重要的事情,我认为是本金的安全性和流动性的重要性远高于收益率!基于这个认知,也就能解释为何我的稳健组合,底仓重仓配置的资产是短期限固收产品了。

这个组合,短久期固收产品的持仓比例累计差不多70%左右,凸显的主题和攒钱计划一致。

剩余的30%的仓位,则是中长久期债券基金,兼顾主动与被动,纯债与一级债基,权益宽基指数等,做收益增厚。

2024年,组合实现了3.60%的收益率,今年基本上3%左右吧。还算稳健吧。

短久期产品的重配,一方面是稳健理财以稳为主的理念贯彻,更重要的是,平衡之星在2023年搭建这个组合的时候,很长一段时间面临的是股债冰火两重天的的局面,让平衡之星感觉不怎么好下手。

一开始重配中长期纯债债券基金的话,短期收益率是可观,但作为一个刚经历了2022年年末债市一波急跌,大跌的债基持有人,当再次面临债市持续的大涨行情时,我一直保持着克制,分批建仓的策略。

而如果说基于Fed模型,减少债券配置,不断加仓权益基金,尽管当时股债性价比尽管整体较长时间处在一个比较高的位置,但股市却是一副延绵不绝的跌跌不休惨状,一开始的持有体验感肯定不会太好,势必会对组合长期收益率,投资信心产生不利影响!

跌跌撞撞走到2024年年初,A股再现史诗级持续大跌行情,而我的组合因为股债混合搭配,不到一年的时间,最大回撤就超过了3%,有种很挫败的感觉,思来想去,还是觉得组合就坚持以货币基金,短债基金为主吧。这就形成了组合以货币基金,同业存单,短债基金的重配以期获取近乎于市场整体无风险收益率的基础上,再通过择时轻仓配置宽基指数基金,获得权益市场整体的平均水平收益率。

因为亲身经历了权益市场自2021年春节后的大熊市,宽基指数沪深300,深证100,创业板都是最大回撤达到40%+,管理基金最大回撤超过50%的主动权益基金经理也大有人在,让平衡之星不再愿意相信主动权益基金经理,也第一次让我切身体会到估值水平对长期投资收益率的深远影响,故而我在给组合增配权益基金的时候,会格外注意配置估值水平合理或者低估的宽基指数基金和策略宽基指数基金。

2025年,组合投资给平衡之星最大的启发就是:慢就是快,快就是慢!资产配置无法消除投资风险,但它会让相比只持有单一资产的体验感提升不少,这会增强咱们的长期投资信心!

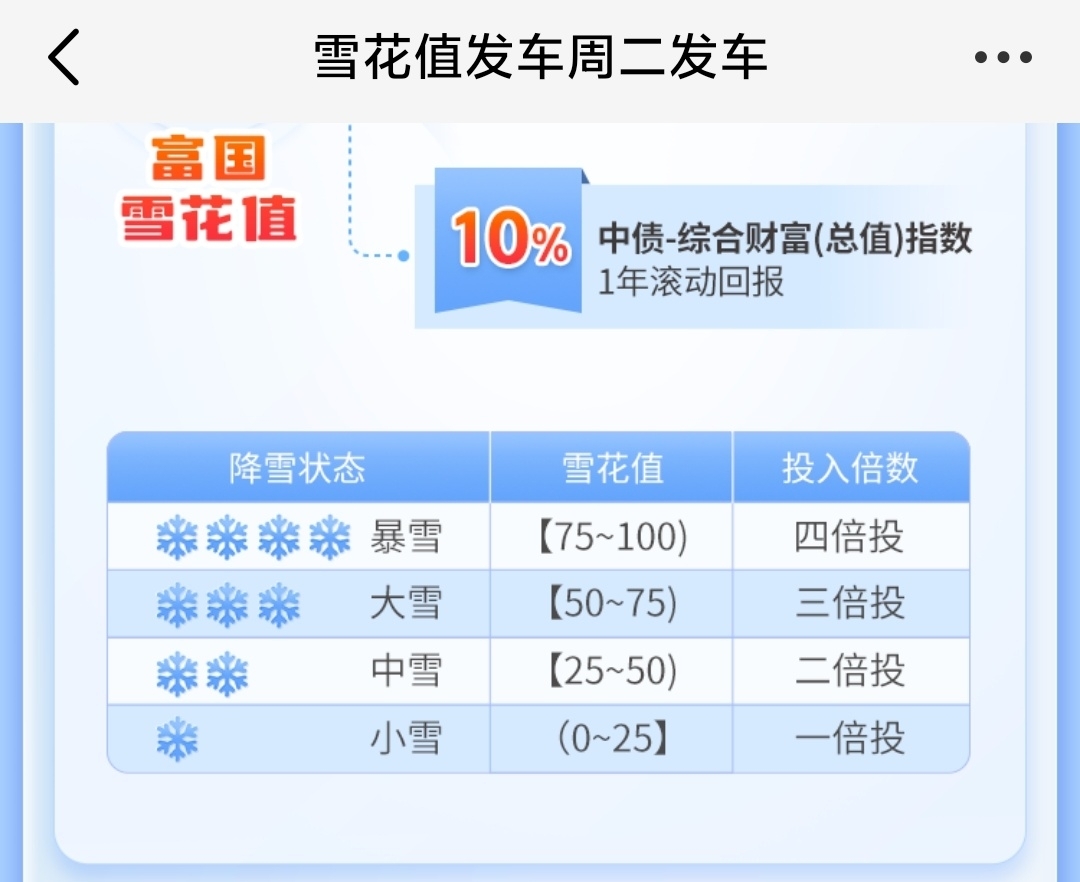

往后看,对于债市,我一直关注着富国基金星投顾每周二发布的债基投资指南指标~雪花值。

雪花值,2024年年初就进入了小雪状态,也就是显示债市处于牛市高估值区间。这也是平衡之星建这个组合之初,对中长期纯债债券基金的配置保持着很克制,而选择重配短久期固收产品的重要原因。

时间来到2026年,雪花值已经从不到10点上升到了30+,雪花值不断变大,通常意味着债市处于调整熊市状态,尽管短期上升了不少,债市配置价值凸显,但从30往上,从数值上看债市还有很大的调整空间。

目前的宏观经济环境,肯定不支持债市大幅走熊,利率持续上升的情况,更多可能还是利率低位运行,价格高波动的震荡慢熊状态。这种环境,中短久期固收产品持有体验感会好一些。对纯债债券基金持有人来说,拿票息,通过多资产配置,对冲部分债券价格波动和收益增厚,依旧是个不错的选择!