#天天基金调研团#投资这事儿就像咱们冬天穿衣服,不能只套一件大棉袄,万一热了冷了都够呛!所以第一条,咱就得搞“穿搭多元化”!放在金融市场,那就是投资组合多元化,就是别把鸡蛋都放一个篮子里,不然篮子一翻,你哭都来不及!股票、债券、黄金、甚至咱老家那套房,都可以稍微来点,东边不亮西边亮嘛,总有一款适合你!

然后呢,就得学会“看天穿衣”,也就是资产配置调整。市场热得像夏天,咱就少穿点“防御装”;市场冷得像冰窖,咱就得把“保暖内衣”(比如债券这种稳稳的幸福)安排上!跟着经济周期走,准没错!

还有个高级操作,叫啥“衍生工具”,听着是不是特唬人?其实就像给咱的投资买个“保险”!比如期货啊期权啊,虽然咱普通人玩不转,但知道有这么个东西能对冲风险,心里是不是踏实多了?

接下来这条,划重点!一定要留足“过河钱”!也就是保持流动性!手里得有随时能掏出来的现金,就像你手机得留一格电应急一样重要!万一市场跌出个黄金坑,别人都只能干看着,你就能抄底捡漏,那感觉爽歪歪!投资也一样,短期波动都是浮云,咱得有长期视角!记住,耐心是美德,更是赚钱的秘诀!

另外,咱还得当个“消息通”,政策和经济数据必须关注!央行放个水,财政出个政策,都可能让市场抖三抖!你要是后知后觉,那亏钱可能就是你本人了!多看新闻,少刷无脑短视频,咱的钱袋子才能更安全!

年底的市场就跟坐过山车似的,忽上忽下能把人整懵圈,所以提前搞懂行情贼重要!最近科技圈那叫一个热闹,上蹿下跳的比我减肥时的体重还刺激,但红利类的资产反倒成了香饽饽,好多人拿钱往里冲。咱可以瞅瞅那些公司的三季报,比如科创芯片那块儿,业绩好到飞起,专家说明年净利润增速能飙到100%,这是要上天啊!还有有色板块,最近也缓过劲儿来了,预计明年盈利增速能到50%,这涨势,简直比我工资条好看多了!摸清这些门道,咱投资起来才能有的放矢,不做无头苍蝇嘛。

说到投资,老祖宗的话得听:“鸡蛋别搁一个篮子里”,尤其年底,这话简直是金玉良言!你想啊,要是把钱全砸一个地方,万一那地方塌方了,咱不就血本无归了?所以咱得搞“组合拳”!储蓄类的,像现金、存款、货币基金这些,得留个两成当“救命钱”,就算利息低得可怜,手里有粮心里不慌嘛,说不定啥时候就冒出个好机会,咱能立马抄底!

手中拿出一些“输得起”的资金,可以折腾点股票、基金、债券啥的,但也不能瞎买。股票就好比谈恋爱,得找个稳当的(稳健型)再配个有冲劲儿的(成长型);基金也一样,指数基金、主动管理基金、债券基金,都得雨露均沾,别在一棵树上吊死,不然人家基金经理都替你着急!

最最重要的一点,咱得量体裁衣!每个人的抗揍能力不一样,目标也不一样,资产配置肯定不能一刀切。比如说快退休的大爷大妈,那肯定得求稳,别整那些花里胡哨的,国债、货币基金就挺好,能扛事儿;但像咱们这些年轻的“打工人”,胆子肥,想多赚点钱娶媳妇买房,那就可以多冒点险,股票、黄金配点错不了。当“时间的朋友”,那就得根据市场行情和自己的钱袋子,好好规划规划,毕竟罗马不是一天建成的,咱的小金库也得慢慢积累不是?

真的是,年底搞资产配置,就跟过年办年货似的,得提前列好清单,货比三家,还得考虑自己爱吃啥。综合看看市场啥风向,别把鸡蛋放一个篮子里,再瞅瞅自己啥脾气啥目标,这样才能让咱的钱钱稳稳当当变多,过年红包都能多包几个!所以啊,赶紧行动起来,给你的资产好好规划规划,争取明年这个时候,钱包鼓得能砸晕自己!

骑牛看熊认为震荡市中“量化+主动”策略优势尽显,可以把握以下3点:

1.规避情绪干扰,提高执行纪律性

在震荡市中,市场波动频繁,投资者很容易受情绪影响做出错误决策。“量化+主动”策略结合了量化投资和主动投资的优点。量化投资依靠严格的模型与纪律进行交易,以数学模型和海量数据为基础,不会因市场情绪而冲动交易,也不会因为贪婪和恐惧而做出错误决策,确保投资纪律的严格执行。例如在市场恐慌下跌时,量化模型不会盲目跟风抛售,而是依据既定规则进行操作。

2.投资视野广阔,高效筛选标的

量化投资能够在更大范围的股票池中,更加高效地筛选标的。它可以处理海量数据,从多个维度对股票进行分析和评估,从而更好地适应市场的快速变化。在震荡市中,热点切换频繁,量化策略可以快速捕捉到这些变化,及时调整投资组合。而主动投资则可以深入研究特定的行业和公司,发现潜在的投资机会。两者结合,能够拓宽投资的视野,为投资者找到更多的优质标的。

3.主观与量化融合,发挥团队能力圈优势

“量化+主动”策略可以将主观研究和量化投资进行有效的融合。主观研究团队主要精力用于识别和寻找大的产业链机会,而量化成员则负责将主动发现的可靠经验转化为可量化、可提取的因子。通过这种方式,团队可以将“能力圈”外延,为投资者争取更稳健的长期超额收益。

在震荡市中,“量化+主动”策略凭借其规避情绪干扰、广阔的投资视野以及主观与量化的融合等优势,能够更好地适应市场变化,为投资者带来较为稳定的收益。

线上调研鑫元基金刘宇涛基金经理的投资之道,骑牛看熊的心得分享如下:

一、基金经理思路与投资理念

1.投资破局思路

刘宇涛基金经理认为量化破局有两条路:一条是往上走,通过机器学习等算法进行高频交易,类似私募打法,鑫元基金的小微盘宽基指增类基金就主要采取这种方式,轮动行情适合该高频策略,能赚取个股估值从合理到泡沫的收益。另一条他更擅长的是往下走,将量化与主动投资结合,基于基本面分析夯实收益基础。

先通过量化方法筛选出“低估低波进,高估高波出”的股票池,再从宏观、中观、微观维度对个股做进一步主观筛选,对看好的行业做仓位倾斜,基于财务分析确保低估真实,还借助量化手段控制尾部风险。

2.估值体系与投资能力圈

在刘宇涛基金经理的投资体系里,估值至关重要。他将估值自上而下划分为五层,当市场不好时,自下而上判断,最看重公司现金流;市场预期好转时,再往上估值。他的能力圈更侧重于自下而上,对公司现金流、利润情况的充分把握,让他在下跌时敢于加仓。长期测算显示,低估值和低波动因子持续有效,是其量化策略的重要基石。

3.因子库迭代与风险控制

对于因子库迭代,有逻辑的财务类因子基本不迭代,量化池筛选主要用这类因子;机器学习挖掘的因子迭代速度较快,会定期评判其表现,效果好的取代表现不佳的因子。在风险控制方面,主要通过量化控制风格偏离,监控大小市值、动量反转、行业配置与个股选择收益等组合风格,当权益组合出现显著风格偏离时,调节个股及其权重,以降低尾部风险。

4.行业投资机会与产品策略

在行业投资机会上,他认为TMT领域的AI硬件(算力及基础设施建设)是盈利增量板块,是重点布局方向;医药行业虽受医保控费政策压制,但和TMT行业易产生成长股,因行业逻辑强,获取超额收益较难,会采用主动研究方式。他管理的鑫元致远量化选股混合基金有三大特色:根据鑫元春夏秋冬量化大格局模型进行大是大非的选股,月频调节仓位;采用类指数化的多因子选股策略,做逻辑透明的选股;坚持量化原则,做长期原则的朋友。

刘宇涛基金经理的投资心得融合了量化与主动投资,注重估值和风险控制,对不同行业投资机会有清晰判断,并且在产品策略上有独特的方法,这些都值得投资者深入学习和参考。

二、震荡市中“量化+主动”策略,优势明显

1.策略基础——量化初选股票池

在震荡市中,市场波动频繁且方向不明,刘宇涛基金经理先用量化方法筛选股票池,标准是“低估低波进,高估高波出”。这个策略就像在市场的大海里撒下一张“网”,把处于低估值、低波动状态的个股捞进股票池,而把高估值、高波动的个股排除在外。

这样做能提高整体的潜在收益和赔率,避免在市场震荡中被高波动的股票“割韭菜”。对于不具备信息优势的公募量化产品来说,通过“广撒网”搜集低估值品种,赚取未来估值抬升带来的收益,性价比更高,也是长期超额收益的重要来源。

2.主动管理——精细筛选与布局

有了量化筛选出的股票池后,主动管理就开始发挥作用了。一方面,对个股进行深入的财务分析和行业属性研究,确保“低估”是真实可靠的,而不是表面现象,夯实投资的赔率。另一方面,进行宏观和行业逻辑演绎,确定组合的风格和行业偏重方向,提高投资胜率。比如在不同的宏观环境下,合理分配红利、低估低波等防御性因子和成长、质量等进攻性因子的比重。而且,还会与行业研究员密切合作,及时跟踪投资标的基本面的变化,降低个股风险 。

3.风险控制——量化手段保驾护航

震荡市中风险控制尤为重要,刘宇涛基金经理会借助量化手段进行尾部风险控制。当市场风格收益(如大小盘风格)分化到极致,或者组合出现显著风格偏离的时候,通过调整个股及其权重,使组合重新平衡,降低尾部风险。这种方式能避免组合在市场震荡中出现大幅波动,保证投资的稳定性。

在震荡市中,刘宇涛基金经理的“量化+主动”策略结合了量化的纪律性和系统性,以及主动管理的灵活性和针对性,既能够筛选出有潜力的投资标的,又能有效控制风险,为投资者在复杂的市场环境中争取更好的收益。

骑牛看熊持有并看好鑫元鑫趋势灵活配置混合C(004948),该基金投资优势多值得关注,原因如下:

1.灵活资产配置

鑫元鑫趋势灵活配置混合C(004948)采用自上而下和定性定量结合的研究方法,评估股票、债券等资产的投资价值,灵活调整资产配置比例。股票资产占基金资产的比例为0-95%,能在不同市场环境下迅速反应。比如在市场上涨时增加股票仓位,下跌时降低仓位,有效控制风险并把握投资机会。

2.量化模型助力

该基金和鑫元中证1000共用鑫元量化投资部开发的三套量化模型。春夏秋冬大格局模型像指挥官,根据市场格局制定组合权重;多因子选股模型运用爬虫等技术搜寻舆情和新闻,提炼创新因子获取超额收益;事件驱动的选股打猎模型精选宏观、中观和微观维度共振的个股。这些模型为投资提供有力支持。

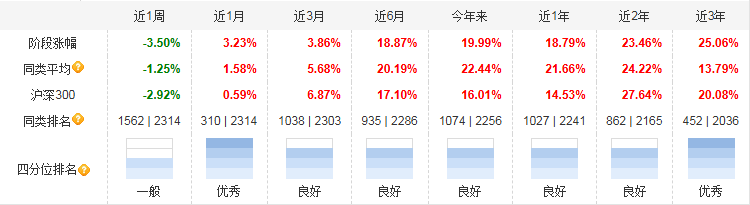

3.业绩表现良好

从过往表现来看,一定程度上体现了它的投资潜力。近1月上涨幅度为3.23%;近3月上涨幅度为3.86%;近6月上涨幅度为18.87%;近1年上涨幅度为18.79%;近2年上涨幅度为23.46%;近3年上涨幅度为25.06%;近5年上涨幅度为26.31%;今年来上涨幅度为19.99%。从2017年8月24日至今,上涨幅度为69.33%。

4.基金经理经验丰富

现任基金经理刘宇涛基金经理有丰富的从业经验,历任多家基金公司的助理金融工程师、量化分析师和投资经理等职。虽然其任期内业绩有波动,但他现管理11只产品(包括A类和C类),管理总规模为6.17亿元,具备一定的管理能力和经验。刘宇涛基金经理擅长指数化投资,管理多只基金,专业知识和对市场的理解能力较强,会凭借自己的专业知识和对市场的判断,为基金做出合理的投资决策

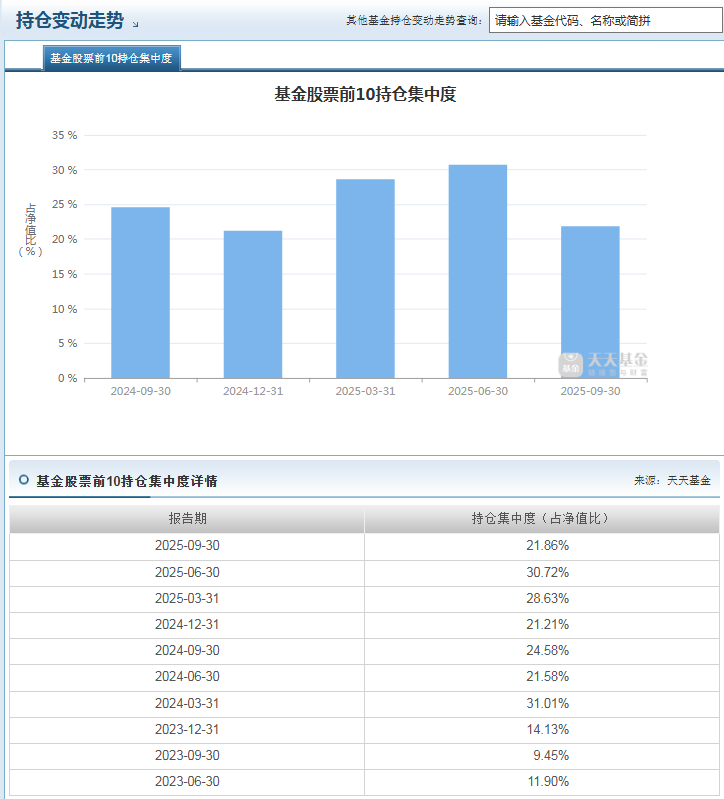

5.基金亮点

持仓分散抗风险:这只基金主要投资小盘股,前10大持仓最大单只占比不超过2%,前十总和不到12%,相对其他权益基金来说持仓非常分散,能有效防止较大的回撤和波动性。就好比把鸡蛋放在多个篮子里,降低了“一损俱损”的风险。

6.基金自身优势

鑫元鑫趋势灵活配置混合C是混合型 - 灵活型基金,股票资产占基金资产的比例为0 - 95%,这使得它在资产配置上非常灵活。在市场行情好的时候,基金经理可以增加股票仓位,分享股市上涨带来的收益;而在市场行情不佳时,又能降低股票仓位,增加债券等固定收益类资产的配置,减少损失。比如在股市处于牛市时,较高的股票仓位可能让基金获得可观的回报;在熊市时,降低股票仓位则能有效控制风险。

7.潜在收益机会

该基金的业绩比较基准为沪深300指数收益率50% + 上证国债指数收益率50%。如果基金经理能够通过灵活的资产配置和选股能力,使得基金的收益超过业绩比较基准,那么投资者就有可能获得高于市场平均水平的收益。而且随着市场的变化和经济的发展,一些行业和公司可能会出现新的投资机会,该基金有机会通过调整持仓来把握这些机会。

$鑫元鑫趋势灵活配置混合C$ 如果你风险承受能力强并且看好小盘股的未来走势,希望通过投资获取较高的收益,同时能够接受短期内的净值波动,那么这只基金可以考虑作为投资组合的一部分。

#银行股逆势走强!行情逻辑是什么?##青禾创作计划##创作扶持计划##中金公司合并两券商!券业重组浪潮持续##4000点 该恐高?还是怕踏空?##观点搭子团火热招募中!##低估补涨号启航##今年买基金赚了多少钱?##全球股市集体下跌 你怎么看?##11月基金投资策略##工信部推动算力建设!算力股机会来了?##沪指三连阴!4000点:起点还是终点?##华为将发布AI领域的突破性技术##4000点 到底要不要止盈?##多重利好催化!新能源走强##锂电池行业拐点确立!锂电大周期来了?#