一、核心结论:结构性机会凸显,配置逻辑大于时机选择

2026 年以来,黄金与稀有金属板块呈现 “高波动、强分化” 特征,但背后的核心驱动逻辑已从短期周期波动转向长期战略价值。对于普通投资者而言,黄金基金适合作为资产配置的 “安全垫”,稀有金属基金则可把握新质生产力的 “成长红利”,两者均具备配置价值,但需匹配不同风险偏好与持仓周期。

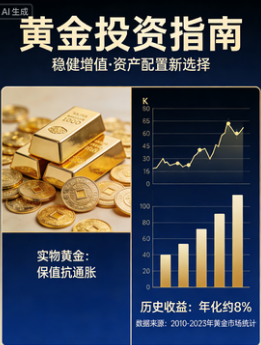

二、黄金基金:从消费驱动到投资驱动,避险与增值双重属性强化

1. 市场基本面:供需紧平衡 + 投资需求爆发

全球黄金市场正经历历史性转型:2025 年投资需求同比激增 83.5% 至 2175.3 吨,首次超越珠宝制造成为最大需求来源,占比达 43.5%。这一转变背后是三重核心支撑:

供应端刚性约束:2025 年全球金矿产量仅微增 0.6%,回收金增速(2.9%)显著低于金价涨幅(44%),总供应量仅增长 0.8%,供需基本平衡(过剩仅 2.9 吨),库存缓冲薄弱导致价格对边际变化高度敏感。

机构资金回流:黄金 ETF 从 2024 年净流出 2.9 吨转为 2025 年净流入 801.2 吨,北美机构(养老金、捐赠基金)将黄金配置比例提升至 5-10%,推动伦敦金均价突破 2800 美元 / 盎司。

中国市场结构性缺口:作为全球最大产金与消费国,中国黄金进口依赖度超 60%,2025 年国内矿产金增速放缓至 1.09%,资源瓶颈下价格中枢持续上移。

2. 基金表现:高波动下的长期收益可观

代表性黄金基金展现出 “短期震荡、长期走强” 的特征:

黄金产业(159322):近三月净值增长率最高达 41.66%,虽 2 月出现回调(2 月 6 日单日跌幅 12.49%),但近一年累计收益超 50%;

嘉实黄金(160719):近 12 个月净值增长 56.62%,近六个月涨幅 38.49%,即使短期波动(2 月 12 日跌 3.06%),长期收益仍跑赢多数大类资产。

3. 配置建议:核心仓位 + 定投策略

适合人群:风险偏好中等,追求资产保值、抵御通胀与地缘风险的投资者;

配置比例:占家庭总资产的 5-10%,作为避险资产对冲股市波动;

操作方式:采用 “核心仓位 + 定期定额” 组合,避免追涨杀跌,长期持有(建议 1 年以上)以平滑波动。

三、稀有金属基金:政策 + 需求双轮驱动,战略资源价值重估

1. 投资逻辑:从 “工业维生素” 到 “大国博弈筹码”稀有金属(稀土、锂、钴、钨等)的投资价值已超越传统周期品范畴,核心驱动来自:

政策端出口管制升级:中国 2023-2025 年连续将镓、锗、锑、钨等 25 种关键金属纳入出口管制,全球供应链重构引发价格暴涨 —— 铋价单日涨幅 23.42%,锑锭海外报价突破 40 万元 / 吨;

需求端刚性增长:新能源汽车(钴、镍)、半导体(镓、锗)、光伏(锑)、军工(钨)等新兴产业需求爆发,2026 年碳酸锂期货价格突破 17 万元 / 吨,钴价从 2.2 万美元涨至 5.5 万美元;

供给端稀缺性强化:全球资源分布极度集中(中国稀土、刚果(金)钴、印尼镍),替代成本高昂(美国单采钨矿成本是中国 5 倍),供需紧平衡格局长期不变。

2. 基金表现:高弹性 + 高成长,龙头 ETF 引领行情,稀有金属基金表现出更强的成长属性,波动与收益均高于黄金基金:

稀有金属 ETF(562800):跟踪中证稀有金属指数,近一年涨幅 117.07%,2026 年 2 月 12 日单日上涨 9.07%,近三月收益率 29.16%;

板块联动效应:成分股覆盖华友钴业、洛阳钼业等龙头企业,受益于 “资源安全 + 新质生产力” 双逻辑,指数 PE-TTM 处于历史 59.6% 分位,估值仍具合理性。

3. 配置建议:卫星仓位 + 行业轮动

适合人群:风险偏好较高,看好新能源、科技上游赛道的投资者;

配置比例:占股票类资产的 10-15%,作为卫星仓位提升组合收益;

操作方式:关注政策落地节奏(如出口管制细则)与需求数据(新能源汽车销量、半导体产能),可采用 “逢低加仓 + 止盈止损” 策略,避免单一赛道过度集中。

四、风险提示:三大共性风险需警惕

价格波动风险:黄金与稀有金属均受美元汇率、美联储政策影响,短期可能出现深度回调(如黄金基金单日跌幅超 10%);

- 政策反转风险:若国际博弈缓和导致出口管制放松,或环保政策调整影响产能,可能引发板块估值回调;

- 、流动性风险:部分小众稀有金属基金规模较小,极端行情下可能出现折溢价扩大、申赎困难。

四、最终建议:多元配置,攻守兼备

保守型投资者:重点配置黄金基金,以定投方式入场,优先选择规模较大、流动性较好的产品(如嘉实黄金 160719);

进取型投资者:在黄金基金打底的基础上,搭配稀有金属 ETF(如 562800),把握新兴产业上游红利;

核心原则:不将 “三金” 板块作为单一投资方向,需结合债券、宽基指数基金构建多元组合,根据自身风险承受能力动态调整仓位。

当前市场环境下,黄金与稀有金属的战略价值正在被重新定价,短期波动不改长期趋势。对于投资者而言,与其纠结 “是否该买”,不如聚焦 “如何配置”—— 通过科学的仓位管理与周期规划,方能在这场资源博弈中把握确定性机会。@国泰基金