#观点搭子团火热招募中!# 打卡第3天,我更看好黄金$国泰黄金ETF联接C$ ,当前市场的波动已经从“阶段性脉冲”变成了“惯性状态”:热点轮动以周为单位切换,权益资产的涨跌常和宏观数据“绑定”,连固收类产品都偶尔因市场情绪出现波动——此时大家找的“避险工具”,早已不是“跌市时的临时备胎”,而是能拆开盘面绑定关系的“资产平衡器”,而黄金正是这类平衡器里的核心选项。

多数人对黄金的认知停留在“地缘冲突时涨一波”,但它的价值早已延伸到“组合韧性的底层支柱”:近5年黄金与沪深300的相关系数不足0.2,与美股标普500的相关性也低于0.3,意味着当权益市场因政策、数据波动时,黄金的走势往往能独立于盘面——这种“低关联属性”,刚好能打破当前股债偶尔同步波动的“绑定困局”,让持仓的波动曲线更平缓。

支撑黄金的逻辑也不止“短期避险”,而是三层中长期的确定性:

第一是全球央行的“储备重构”。过去三年全球央行黄金购金量连续创历史新高,这不是临时的避险操作,而是新兴市场与部分发达经济体对储备结构的调整——美元在全球外汇储备中的占比持续下行,黄金作为“无主权属性的储备资产”,正在成为各国分散储备风险的长期选择,这种需求会持续托举金价的底部。

第二是实际利率的“下行通道”。美联储已明确开启降息周期,名义利率的下行会直接压低“持有黄金的机会成本”;同时,全球通胀虽有所缓和,但大宗商品的供给约束与经济复苏的需求支撑,会让通胀维持在温和区间,实际利率(名义利率-通胀)的下行,会持续放大黄金作为“无息资产”的吸引力。

第三是波动市的“需求粘性”。当市场缺乏明确主线时,资金会更倾向于配置“有明确逻辑支撑的资产”,而黄金的避险属性、货币属性叠加储备属性,刚好形成了“多场景适配”的需求闭环,不会像单一赛道资产那样因热点退潮而快速降温。

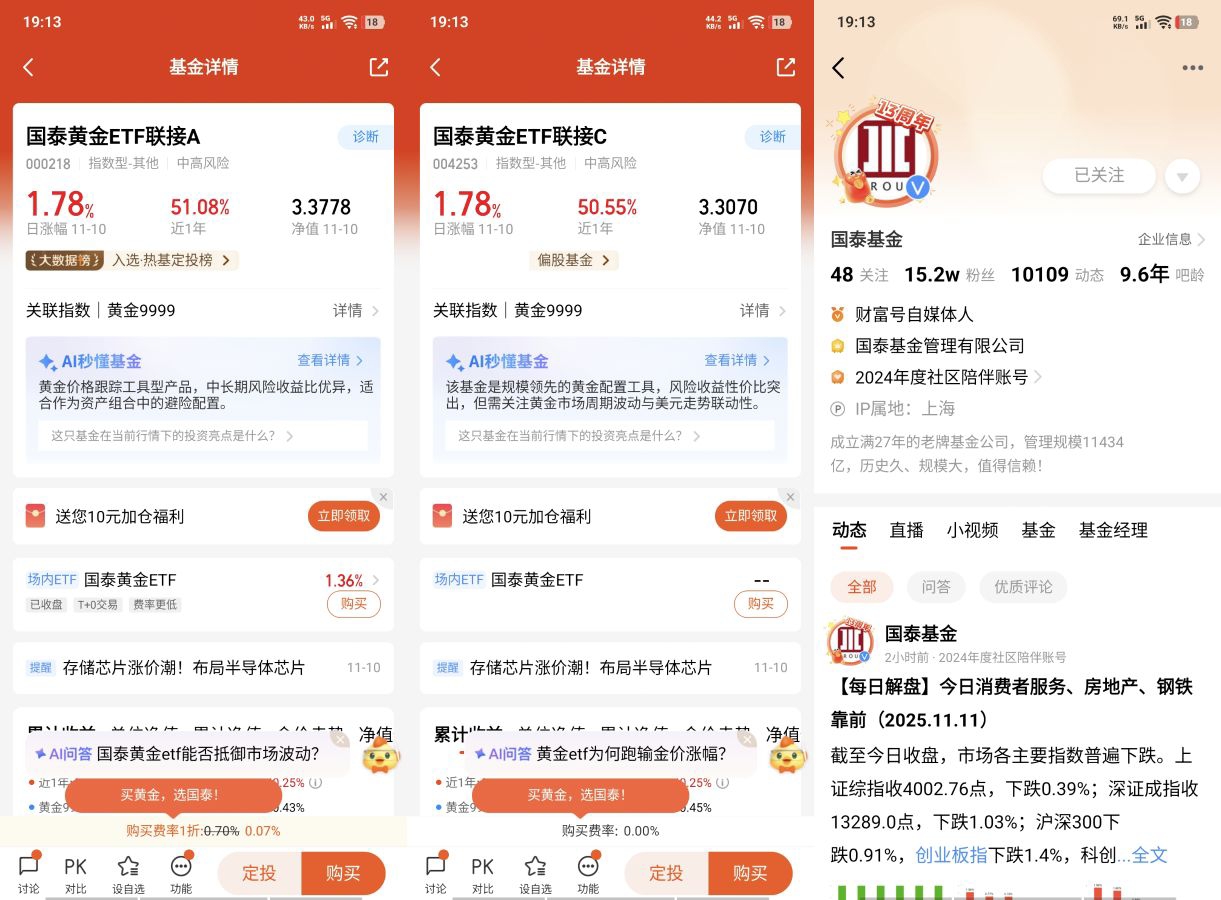

普通投资者参与黄金,不必局限于实物金(保管成本高、流动性弱)或黄金期货(杠杆风险大),黄金ETF联接基金是更高效的方式:它直接跟踪黄金价格,申赎成本远低于实物金,且能像普通基金一样灵活买卖——比如头部的黄金ETF联接产品,既覆盖了金价的波动收益,又能通过C类份额(0申购费)适配短期波段,A类份额适配长期持有,匹配不同的参与节奏。

国泰黄金ETF联接正是这类适配性较强的产品:它跟踪的黄金标的与国际金价联动紧密,能同步捕捉全球央行购金、降息周期的红利;C类份额的0申购费设计,适合想抓地缘或数据脉冲的短期参与;A类份额则适合长期配置,作为权益持仓的“平衡垫”——比如在偏成长的权益组合中加入5%-10%的该产品,就能明显降低组合的波动幅度,同时?不牺牲长期收益的弹性。