在“资产荒”的寒风中,寻找唯一的篝火

各位老友,见字如面。

今天是2025年12月26日,距离新的一年只剩不到一周。往年这个时候,大家都在讨论跨年行情、成长股翻倍,但今年,我感受到的情绪更多是一种“迷茫的焦虑”。

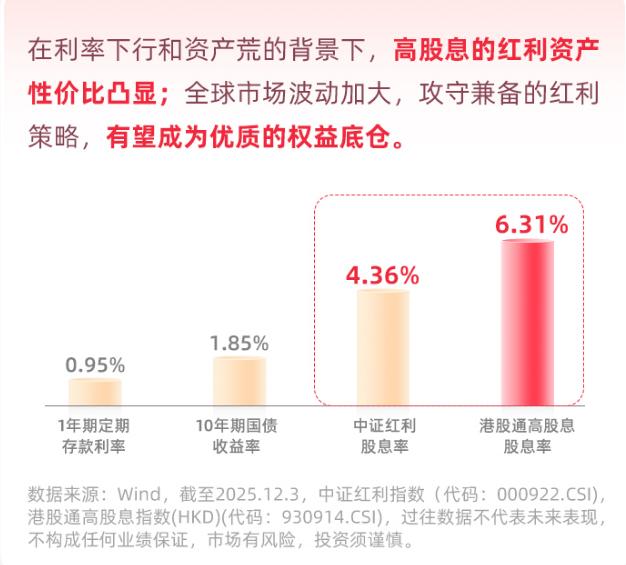

看一眼宏观数据,足以让人背嵴发凉:国内十年期国债收益率已经跌破2.0%的心理关口,各大行的大额存单利率普遍下调至1.5%以下,1年定期存款利率不足1%,“保本保息”的理财产品几乎销声匿迹。我们不得不承认,我们已经彻底进入了“超低利率时代”。对于手里握着现金的中产家庭来说,如果不做投资,财富就在通胀和低息的双重夹击下缩水;如果乱做投资,在波动的A股里又容易折戟沉沙。

答案藏在资金流向的细节里。当我们在犹豫时,最敏锐的险资(保险资金)和南向资金正在悄悄干一件大事——疯狂扫货港股红利资产。

经过这一年的深度跟踪与复盘,在众多红利产品中,我依然坚定地将票投给了前海开源港股通股息率50强(004098)。今天,我不想只谈观点,我要用数据、逻辑和底层规律,为大家拆解为什么在2025年的当下,这只基金是你资产配置表中不可或缺的“压舱石”。

一、 宏观天平的倾斜:数据背后的真相

投资最大的风险是不识时务。2025年的市场环境,对于港股红利资产而言,是一场迟到但猛烈的“戴维斯双击”。

1. 估值洼地:AH溢价的历史极值

为什么要看港股?因为太便宜了。

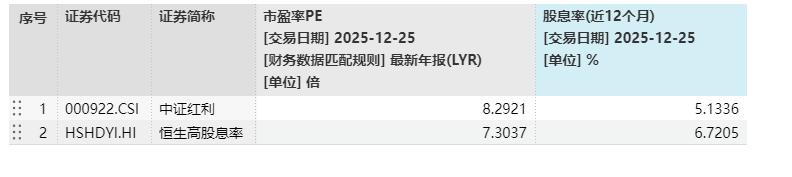

截至本周,恒生高股息率指数的市盈率依然在7.30,而股息率高达6.72。相比之下,A股红利指数的股息率经过两年的上涨,已经回落至5.13%区间。

更直观的数据是AH股溢价指数。目前该指数仍高居148点上方,意味着同样的央国企龙头,H股的价格比A股便宜了近35%-40%。

例如,某能源巨头A股股价是10元,H股折算人民币可能只有6元。对于追求分红的长期资金来说,买H股意味着用6折的价格买入同样的资产,分红收益率瞬间从5%拉升到8%。这种“天然的息差”,是港股红利资产最大的安全垫。

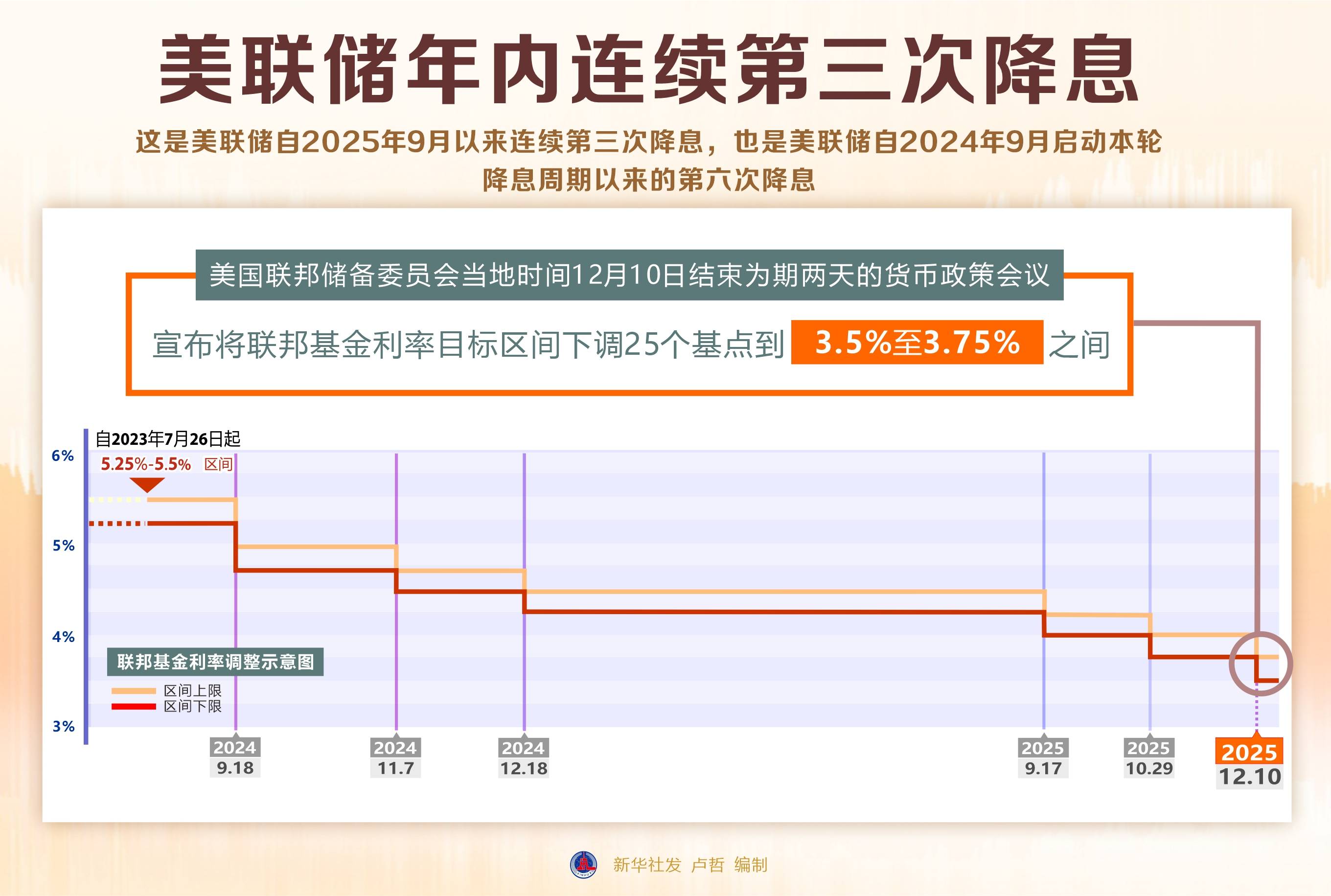

2. 利率剪刀差:美联储降息的实质利好

2025年是美联储降息周期的确立之年。全年美联储已累计降息75个基点,联邦基金利率中枢下移。

这带来了两个直接后果:

第一,美元潮汐回流。随着美债收益率下行(十年期美债收益率回落至3.8%附近),全球资金不再死守美债,开始流向高息资产。港股作为离岸市场,其分母端(估值)受压制最大的时期已经过去。

第二,中美利差倒挂收窄。人民币汇率企稳,港币资产的吸引力重新浮现。

3. 政策强心剂:“新国九条”的红利释放

国内“新国九条”明确提出“强化上市公司现金分红监管”。这不仅仅是一句口号,我们看到今年港股通标的中的央企,分红支付率平均提升了5-10个百分点。电信运营商承诺三年内分红率提升至75%以上,能源巨头承诺分红不低于净利润的50%。

政策倒逼企业分钱,这就是红利资产最硬的“基本面”。

二、 资金暗战:万亿险资为何“死磕”港股红利?

如果你觉得宏观太远,那就看真金白银的流动。2025年,港股市场最大的边际变化,来自于长线资金的觉醒。

1. 险资的“会计游戏”与生存焦虑

今年以来,险资举牌港股上市公司的公告频频刷屏。为何险资如此激进?

核心在于IFRS9新会计准则的实施。在新准则下,保险公司持有的股票,如果被归类为“交易性金融资产”,股价的每一次波动都会直接冲击当期利润表。这对于追求稳健的险资来说是不可接受的。

唯一的解法是:买入高分红、低波动股票,并将其划分为FVOCI(以公允价值计量且其变动计入其他综合收益的金融资产)。

划重点:一旦划入FVOCI,股价跌了不影响利润,而收到的高额分红直接计入投资收益。

港股的高股息资产(股息率7%-9%),完美覆盖了险资3%左右的负债成本,还留出了巨大的利差空间。据测算,2025年险资流入港股高息股的资金规模已突破3000亿元。这不是短期炒作,这是险资为了生存的“战略性配置”。

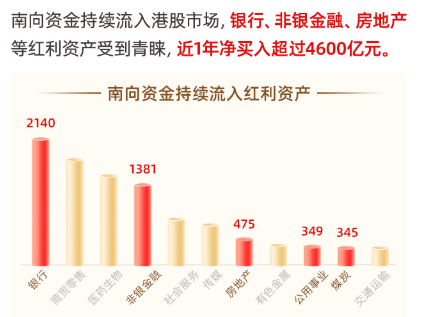

2. 南向资金:夺取定价权

截至12月中旬,南向资金2025年全年净流入额已突破8500亿港元,创下历史新高。更重要的是,南向资金不再是以前的“土豪死于蛮夷”,而是精准狙击。

前十大活跃成交股中,腾讯、中海油、中国移动、神华等红利龙头长期霸榜。南向资金持仓占比的提升,意味着国内资金正在逐步掌握港股红利资产的定价权,外资砸盘的影响力正在衰退。

三、 深度拆解:为什么是前海开源股息率50强(004098)?

明白了赛道的好,更要选对车。市面上港股通红利基金不下二十只,为何我反复推荐前海开源港股通股息率50强(004098)?

这不是感性认知,而是基于业绩归因、选股逻辑和基金经理能力圈的理性分析。

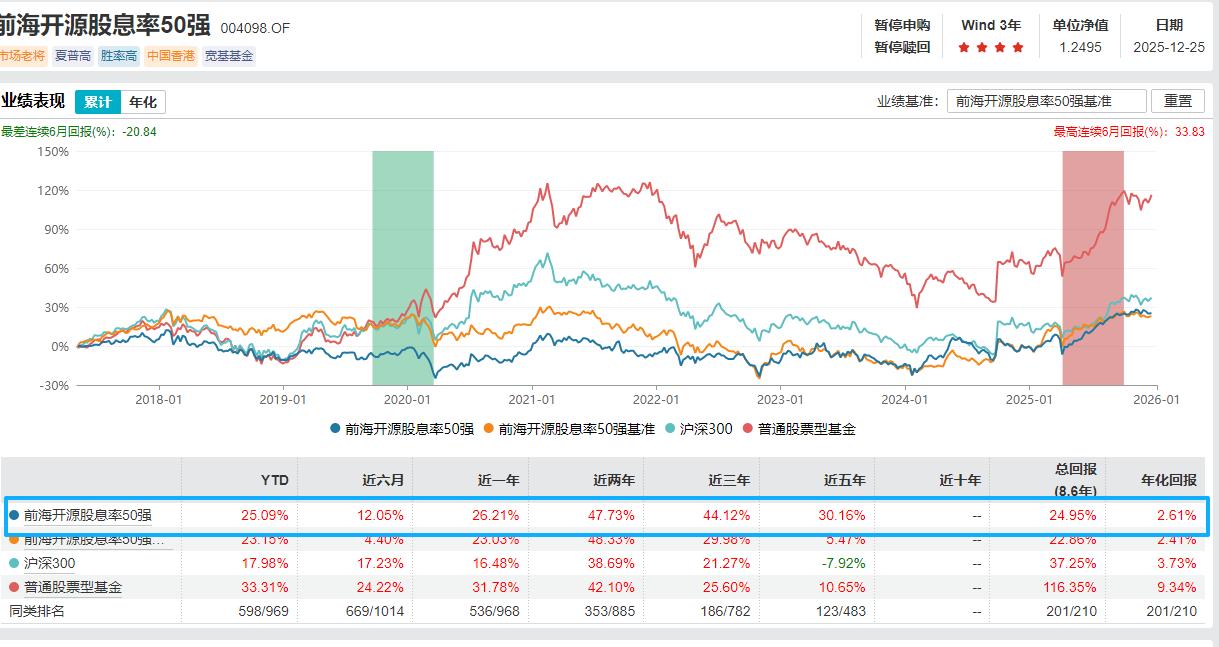

1. 业绩硬核:能涨抗跌的实战派

数据是最好的证明。在2025年恒生指数宽幅震荡的背景下,004098走出了独立行情。

收益率:截至12月25日,该基金今年以来收益率超过23%,大幅跑赢业绩比较基准及恒生指数。

回撤控制:在今年年中市场恐慌性下杀时,该基金的最大回撤幅度远小于同类平均。

这得益于其策略的双重保护:高股息提供下跌保护,低估值提供上涨弹性。在牛市里它或许不是最锋利的矛,但在震荡市和熊市里,它绝对是最坚固的盾。

2. 选股策略:量化筛选+基本面排雷

这只基金的策略非常纯粹,正如其名——“股息率50强”。

它不是简单地买入股息率最高的股票(那样容易掉入“价值陷阱”),而是通过“连续三年现金分红”、“盈利增长稳定性”、“现金流健康度”等指标,在港股通标的中筛选出综合实力最强的50只股票。

打开它的持仓报告(参考近期季报),你会发现其重仓股集中在电力(华润电力、中国电力)、能源(中海油、中煤能源)、电信(中国移动)及交运(招商局港口)等板块。

这些企业具有明显的“类债券”属性:业务垄断、现金流充沛、分红意愿强。在低利率时代,这就是最好的“生息资产”。

3. 掌舵人王霞:穿越牛熊的“审计师”

买主动管理基金,核心是买人。004098的基金经理王霞,是我非常推崇的一位“长跑健将”。

稀缺的会计背景:王霞女士拥有超过20年的证券从业经验,且是行业内少有的具有会计师事务所审计背景的基金经理。

这点在港股投资中至关重要!港股市场鱼龙混杂,财报造假、利润注水的公司不在少数。王霞的专业背景赋予了她一双“火眼金睛”,能透过复杂的财报表象,看穿企业的自由现金流是否真实,分红是否可持续。她买的公司,不仅仅是账面利润高,更是真金白银能拿得出手的。

能力圈与投资理念:她信奉“基于基本面改善的价值投资”。她不买死气沉沉的低估值,而是寻找那些基本面发生积极变化(如电价改革受益、国企改革提效)的高股息公司。

牛熊经验:历经2015年疯牛、2018年贸易战、2021年核心资产泡沫破裂,王霞的风控体系非常成熟。她对港股市场的流动性枯竭风险有着深刻的认知,因此在仓位管理和行业分散上做得非常到位。

4. 公司基因:前海开源的“深港通优势”

最后,不得不提前海开源基金。地处深圳前海,毗邻香港,这家公司在业内被称为“深港通专家”。

前海开源是业内最早大举布局港股的公募之一,其投研团队对于AH股溢价、汇率传导机制、美联储政策的研究非常深入。公司层面的资源倾斜,加上王霞个人的专业能力,为这只产品上了“双保险”。

写到这里,逻辑已经非常清晰了。

我们面临的是一个利率下行、资产荒加剧的时代。

我们看到的是美联储降息、险资扫货、南向资金抢筹的明确信号。

我们拥有的是港股历史级的低估值和政策级的红利支持。

前海开源港股通股息率50强(004098),凭借其纯粹的高股息策略、经验丰富的基金经理王霞以及前海开源的投研优势,成为了连接“低估值”与“高回报”的最佳载体。

#

#挖掘超额收益# #【跨年坦白局】提问金梓才、陈果# #商业航天赛道爆火:2026年行业或迎质变# @妙想 @前海开源基金 $前海开源港股通股息率50强$