各位理财er们,钱包捂紧了没!今天咱来唠唠2025年那个“红利资产”,到底是香饽饽还是烫手山芋啊!你知道吗,这玩意儿能不能上车,可不是拍脑袋就能决定的,得掰开揉碎了看,搬好小板凳,听我给你扒拉扒拉!

首先咱得说说它的优点,那可真是“危”中有机啊!第一个,抗风险能力那叫一个“稳”!就说最近吧,国际贸易那边又开始“神仙打架”,AI那些大佬们投钱跟不要钱似的,搞得大家都怕泡沫吹破了,全球市场风格都在偷偷换频道。这时候,之前蹲在角落默默发育的红利资产,噌地一下就成了街上最靓的仔,市场一震荡,它反倒稳得住,简直是定海神针本针啊!

第二个,不少板块要“咸鱼翻身”啦!像什么挖煤的、发电的、高速路上收过路费的,还有卖保险的,这些平时看着不咋起眼、股息却高得吓人的板块,明年可能要迎来春天了。而且啊,10月底A股那些公司就要扎堆发三季报了,说不定有些大方的主儿还会搞季度分红,这一波操作下来,红利资产想不火都难啊,简直是自带流量体质!

第三个,三季报的业绩预告那叫一个“开门红”!截止到10月13号,已经有80多家公司迫不及待地晒出了成绩单。其中楚江新材、英联股份、广东明珠这几家,前三季度净利润直接原地起飞,有望增长10倍以上,我的天,这赚钱速度比印钞机还快!还有23家公司业绩增速也有望翻倍,这简直是坐着火箭往上冲啊,太让人惊喜了!

不过呢,话又说回来,这红利资产也不是完美男神,它也有自己的“小烦恼”,挑战也不小哦!

第一个挑战,就是“历史包袱”有点重。其实从去年10月开始,红利资产就有点“蔫儿”了,尤其是科技股涨得飞起的时候,它更是像霜打的茄子——蔫了吧唧的。现在虽然看着有回暖的迹象,但之前那波“颓废”表现,估计还是让不少投资者心里打鼓,就跟谈恋爱似的,被伤过一次就很难再轻易相信了,唉,信任这东西,碎了就难拼咯!

第二个挑战,银行板块这个“老大哥”有点不给力,拖着后腿呢!银行股从7月底就开始走下坡路,一路不回头,成了压制红利资产的“猪队友”。你想啊,如果银行板块一直这么“躺平”不支棱起来,那红利资产估计也很难独善其身,压力山大啊,简直是被绑在了一辆减速的车上,想快也快不起来!

所以啊,总的来说,2025年的红利资产,就像是一杯加了糖的咖啡,有点甜但也有点苦,投资价值肯定是有的,但也不是一点风险没有,天下没有免费的午餐嘛!如果你是那种追求稳稳的幸福,就想安安稳稳拿点股息过日子的“稳健派玩家”,那红利资产可以纳入你的考虑清单,它就像你的贴心小棉袄,虽然不惊艳但很温暖。

但要是你是那种喜欢刺激、追求高收益高风险的“冒险王”,那可能光靠它还不够,还得搭配点别的资产,搞个“豪华套餐”才行。毕竟,生活就像一盒巧克力,你永远不知道下一颗是什么味道,但选对了资产组合,至少能让你尝到的甜多一点,苦少一点,你说对吧!

进入四季度,科技板块呈现回调态势,部分资金转向红利类资产,显示出市场偏好发生阶段性变化。骑牛看熊认为红利资产在2025年四季度的投资优势显著,原因如下:

1.收益替代优势明显

在低利率环境下,银行存款、国债等传统固定资产收益率持续走低。像部分国有大行一年期定期存款利率跌破1%,10年期国债收益率跌破以往20年箱体震荡区间,以往保险资金主力配置的30年期国债收益率也从2018年超过4.3%一路下行至1.8%左右。

而红利股的核心优势在于持续、可预期的现金分红,2025年A股红利股股息率普遍达4%-6%,显著高于无风险资产,形成明显的息差优势。公用事业股等红利资产的股息率,可替代传统固收产品成为投资者的现金奶牛,满足其对资金保值的基础需求,这种收益替代逻辑,是低利率时代红利股投资的核心 。

2.市场环境提供支撑

从市场基本面来看,四季度A股有望延续慢牛格局。美联储于2025年四季度启动降息,带动中美利差收窄,有助于外资回流,受益于经济修复和外资偏好的一些核心资产重估将会加速。一系列旨在刺激消费、稳定房地产市场,以及推动科技创新的政策措施陆续出台,政策底较为明确。

后续政策有望进一步聚焦提升居民收入、促进消费升级,以及加大对实体经济的支持力度,为经济增长注入新动力,也为资本市场提供坚实的政策支撑,扩大内需政策有望继续加码。此外,预计央行也将继续保持宽松的货币政策,整体市场环境对红利资产投资较为友好1。

3.市场风格轮动

科技板块在季度初出现降温,资金流向呈现向红利资产倾斜的迹象。此现象或反映短期市场风格的再平衡,红利资产因而具备一定补涨潜力。前期科技主线持续占优,部分投资者出于风险对冲或组合优化目的,可能选择切换至估值相对稳健的红利类标的。

4.宏观经济环境支撑

预计国内经济仍将维持弱复苏态势,在“反内卷”政策持续推进叠加需求边际改善背景下,部分顺周期行业有望持续获益。鉴于红利资产多集中于钢铁、有色金属等顺周期领域,其整体表现或随之受益。

对于风险偏好较低的投资者,可在投资组合中适度提升红利资产配置比例,建议上限控制在20%以内,以实现风险分散与收益稳定性的平衡。而对于风险承受能力较强的积极型投资者,可基于自身市场研判,在充分识别潜在风险的前提下适当增配,但仍应注重行业分散,防范集中暴露风险。红利资产的配置决策应建立在对其驱动逻辑与潜在风险的全面认知基础上,并紧密结合个人投资目标与风险容忍度,做出理性、审慎的资产配置选择。

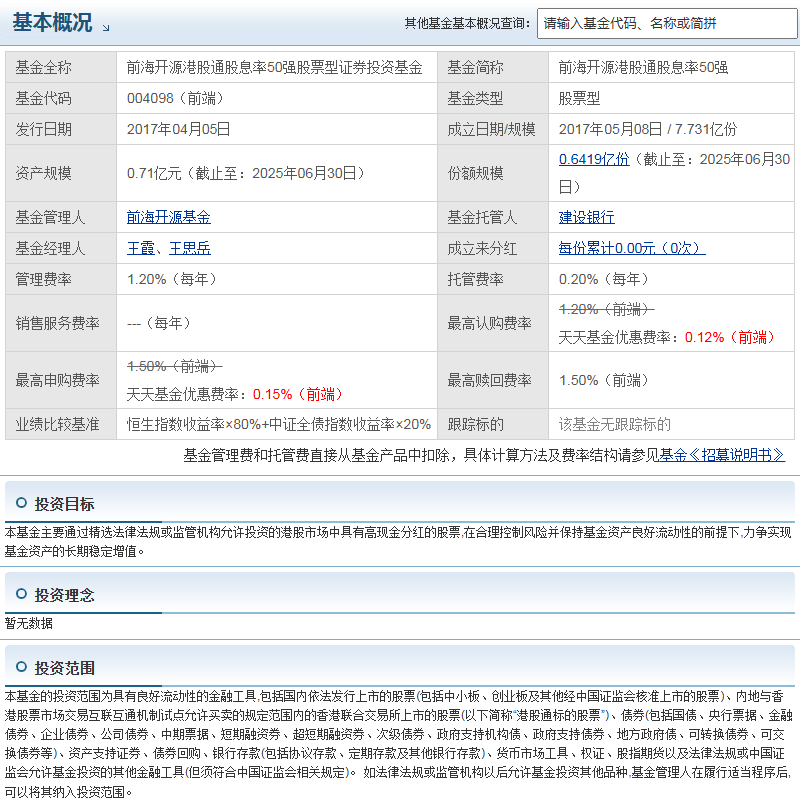

骑牛看熊比较看好前海开源港股通股息率50强(004098)的投资优势,原因如下:

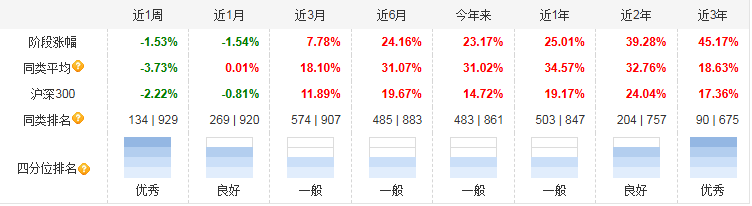

1.基金业绩表现可观

前海开源港股通股息率50强股票基金业绩表现(即风险调整后收益)在同类型基金中排名前55% 。这说明它在同类型基金里有一定的优势,能在控制风险的情况下,取得相对较好的收益。

2.聚焦股息率高的港股

该基金聚焦港股通范围内股息率较高的50只股票。股息率高意味着公司盈利能力较强且愿意给股东分红,投资这类股票,不仅可能获得股价上涨带来的收益,还能有股息分红收入。比如一些业绩稳定、现金流充沛的大型港股企业,就可能是该基金的投资对象。

3.专业基金公司管理

它是由前海开源基金管理有限公司管理的。专业的基金公司有专业的投研团队,能对市场和股票进行深入研究和分析。前海开源基金在基金管理方面有一定的经验和能力,能为基金的运作提供支持。

4.基金基本情况

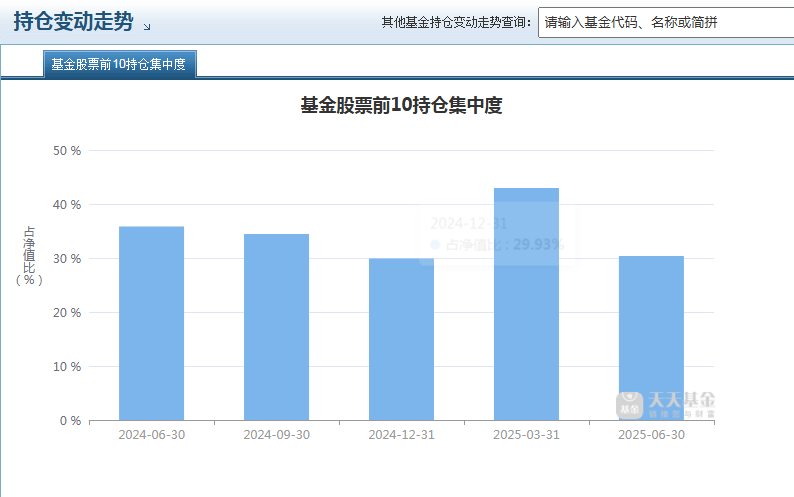

前海开源港股通股息率50强(004098)是由前海开源基金管理有限公司管理的一只股票型基金。截至2025年9月30日,它的单位净值是1.2500,基金涨幅为0.5700%,近一季累计收益率为12.83% 。而且在2025年上半年,该基金利润达到了834.94万元。

5.收益表现

$前海开源港股通股息率50强$ 从收益数据来看,它在不同阶段的表现还不错。近3月收益率为7.78%;近6月收益率为24.16%;近1年收益率为25.01%;近2年收益率为39.28%;近3年收益率为45.17%;近5年收益率为37.97%;今年来收益率为23.17%。从2017年5月8日成立至今,收益率达到了23.03%,可谓是穿越了牛熊。这样的排名说明它在同类基金中有着较强的竞争力,在收益获取上有一定优势。

如果你比较看好港股市场的长期发展,并且有一定的风险承受能力,同时希望通过投资获取股息收益和资本增值,那么这只基金可以作为一个选择。但要是你风险承受能力较低,或者对港股市场不太了解,多了解一些相关信息后再做决定。

#亚太股市杀跌 市场开启避险模式?##黄金突破4300美元!美银:明年5000##存储芯片掀涨价潮!行业迎超级周期##机器人新催化?马斯克构建“世界模型”##3900点得而复失!A股风格要改了?##OpenAI联手博通!AI产业链怎么投?##10月基金投资策略##稀土价格暴涨37%!稀土板块狂飙##券商把脉:冲击小于4月 黄金坑再现?##全球市场深夜暴跌!纳指重挫超3%##存储芯片掀涨价潮!行业迎超级周期##十月 你打算如何操作?##10月你看好哪些投资赛道?#