“收蛋人”们最近都在想出路。大家既然选择了收蛋,追求的投资体验当然是岁月静好。

但从2024进入2025,债市表现堪称“冰火两重天”。2024年全年,中长期纯债基金指数上涨5.24%;而进入2025年,截至2025年3月6日,中长期纯债基金指数收益率为-0.53%。

单从这个指数看,去年一年收了524个蛋,今年开局2个多月,砸了53个了……

(数据来源:wind,时间截至2025-03-06)

先别掐人中,富二先给大家冷静地盘一盘,这波债市震荡究竟缘何而起?

震荡背后:三股力量搅动债市春水

资金面“温水煮青蛙”:近期资金利率中枢上行,与国债收益率倒挂,显示资金成本偏高,市场从“宽松预期”转向“紧平衡现实”。

股债跷跷板效应:众所周知DeepSeek一出马,点燃了今年的科技股行情,资金从债市流向权益市场,形成了一定的“债冷股热”格局。

拥挤交易下的自我修正:去年债市单边上涨,催生“躺赢”心态,机构持仓高度同质化,短期止盈需求集中释放。

调整到位了吗?债基还有机会吗?

关于这个问题,富二家有着近20年从业经验的资深老将刘兴旺如是说:

短期资金面预计将趋缓,市场或维持震荡,短端应已调整到位,但收益率曲线过于平坦使得长端仍有压力,后续需关注权益资产进一步走强风险和经济复苏持续性等关键信号。

其实拉长时间来看,债市当前的小震不必太过担心,一来宏观经济并未完成彻底修复,当前仅是冰消雪融的第一阶段,;二来经济增速放缓的大趋势下,低利率时代的底色不变,“适度宽松”的货币政策基调不变,那债市的长期投资逻辑有什么理由发生变化呢?

破局之路:权益和债混合一下试试呢?

还记得开头咱们说今年以来中长期纯债基金指数收益率为负的事儿吗?

还是在今年,截至3月6日,万得偏债混合型基金指数和二级债基指数收益率分别为1.13%和1.46%,在债券中精妙地混合部分权益资产,权益为矛,债券为盾,正是“收蛋人”们可以考虑的破局之路!

(数据来源:wind,时间截至2025-03-06)

富二特此呈上两只近1年排名第一的债基,供客官们挑选——

注:同类排名及相关数据来自银河证券,时间截至2025-02-28。富国久利稳健配置同类类别指混合基金-偏债型基金-普通偏债型基金(股票上限不高于30%)(A类),富国优化增强同类类别指债券基金-普通债券型基金-普通债券型基金(二级)(A类),排名结果系评价机构基于基金和管理人过往表现综合判定,并不构成对基金管理人或单只产品的未来投资建议。

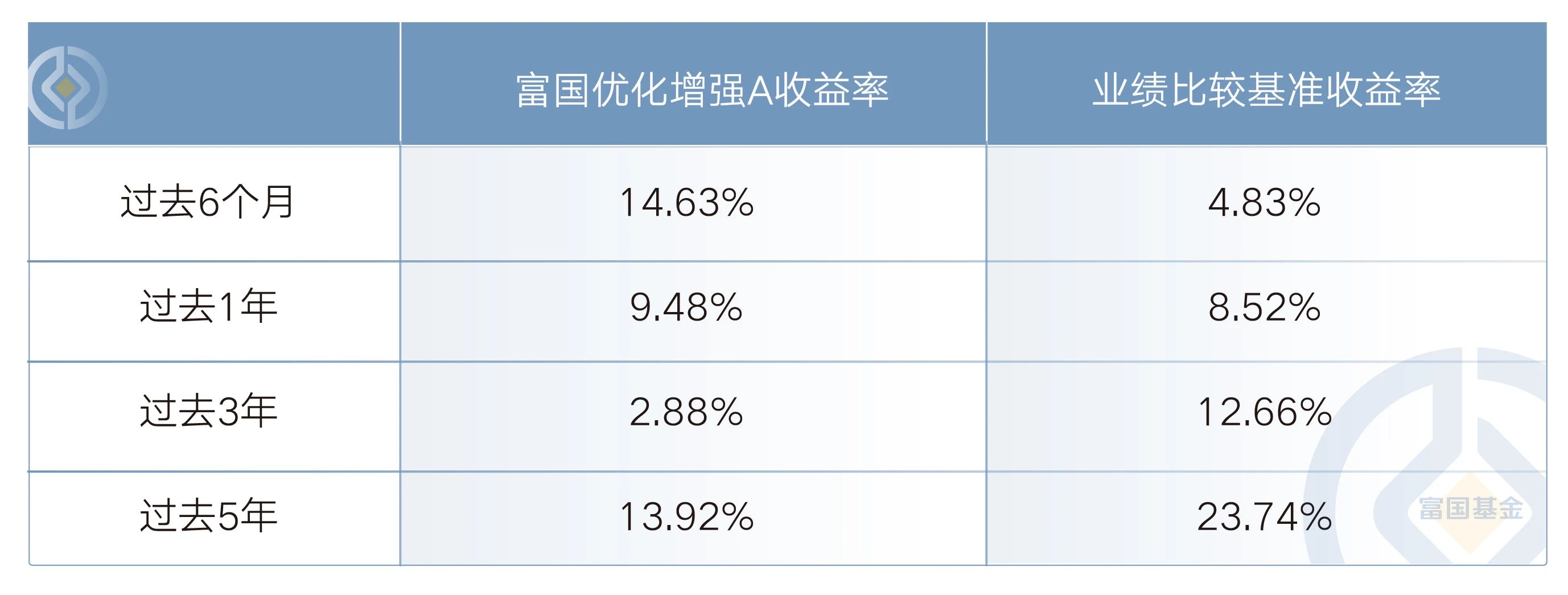

从截至2024年末的过往业绩来看,无论过去6个月、1年、3年、5年,短中长期这两只基金均取得正收益,甚至在过去一段时间的权益爆发期中也展现出非同一般的爆发性,给收蛋人们带来不少惊喜!

在这样的成绩背后,是基金经理坚持践行的朴素的投资策略:注重大类资产配置,择机优化权益持仓,适时调整组合久期和信用债持仓,适当运用杠杆。

(注:观点来自基金年报,时间截至2024-12-31)

基金经理:刘兴旺、蔡耀华

数据来源:基金定期报告,时间截至2024.12-31。富国久利稳健配置混合型A成立于2016/12/27,业绩比较基准为中债综合全价指数收益率*85%+沪深300指数收益率*15%。近5个完整年度(2020-2024)的基金份额净值增长率(及同期业绩比较基准收益率)分别为9.65%(3.97%),3.78%(1.19%),-11.68%(-2.92%),4.53%(0.04%),12.00%(6.69%)数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:陈连权(2016/12/27-2017/11/15)、李羿(2017/09/21-2019/03/22)、张明凯(2019/03/19-2023/01/19)、吕春杰(2022/09/23-2024/08/12)、刘兴旺(2022/12/08至今)、蔡耀华(2023/08/07至今)。基金收益率不代表投资者实际收益率,基金份额净值仅为每份额基金产品的净资产,基金历史业绩不构成对未来业绩的保证。

基金经理:刘兴旺

数据来源:基金定期报告,时间截至2024.12-31。富国优化增强债券A/B成立于2009/06/10,业绩比较基准为中债综合指数收益率*90%+沪深300指数收益率*10%。近5个完整年度(2020-2024)的基金份额净值增长率(及同期业绩比较基准收益率)分别为6.7%(5.43%),3.78%(4.17%),-7.85%(0.67%),1.97%(3.12%),9.48%(8.52%)。数据来自基金定期报告,截至2023/12/31。期间基金经理变动情况:钟智伦(2009/06/10-2012/12/18)、陈曙亮(2012/12/18-2014/07/29)、张钫(2014/07/29-2017/01/23)、范磊(2016/08/19-2018/10/17)、俞晓斌(2018/08/31-2019/10/16)、张明凯(2019/03/19-2023/01/19)、刘兴旺(2022/12/23至今)。基金收益率不代表投资者实际收益率,基金份额净值仅为每份额基金产品的净资产,基金历史业绩不构成对未来业绩的保证。

都是含权类债基,这两只产品到底有啥区别呢?

首先,在投资目标上:

富国久利稳健配置的目标是:通过合理运用投资组合优化策略,在严格控制风险的基础上,力争实现基金收益的稳步提升。

富国优化增强的目标是:在追求本金安全、保持资产流动性以及有效控制风险的基础上,通过积极主动的投资管理,力争为持有人提供较高的当期收益以及长期稳定的投资回报。

而在债券和股票投资的比例限制上:

债券投资:富国优化增强有明确的债券投资比例下限(80%),而富国久利稳健配置的法律文件没有写明债券投资比例限制。

股票等权益资产投资:富国优化增强的股票投资比例上限为20%,而富国久利稳健配置的股票及存托凭证的投资比例范围更广,为0-30%。

你可以理解为,富国久利的风险敞口比富国优化增强更大,同样是追求稳健的前提下,富国久利适合追求弹性更大一点点的客官~

$富国久利稳健配置混合E(OTCFUND|019370)$

$富国优化增强债券E(OTCFUND|018980)$

#空仓迎接美股暴跌!段永平表示很享受#

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。基金投资范围如包含存托凭证,除了承担境内上市交易股票投资的共同风险外,还将承担与存托凭证、创新企业发行、境外发行人以及交易机制相关的特有风险。基金投资范围如包含中小企业私募债,本基金将面临包括信用风险、流动性风险、市场风险等中小企业私募债的特别风险。