#热点快闪:震荡持续,大宗商品行情到哪了?#当前大宗商品市场正处于结构性分化、震荡加剧的关键阶段,整体呈现"多数下跌、少数上涨"的格局,但黄金作为避险资产在降息周期与地缘风险双重支撑下表现亮眼。

一、大宗商品市场现状:分化加剧,震荡持续

1. 市场整体格局

结构性分化显著:截至2026年2月10日,大宗商品价格指数报7661.10点,当日上涨0.31%,但近三个月累计上涨16.01%,近一年涨幅达62.18%,长期上涨趋势中的短期震荡整理特征明显。

行业分化加剧:能源类大宗商品逆势上涨0.6%,而有色、化工、黑色、矿产和农产品价格均出现不同程度下跌,跌幅分别为2.7%、1.2%、0.6%、0.2%和0.2%,有色金属类跌幅相对明显。

品种表现两极:氧化镨钕、焦炭和聚氯乙烯涨幅前三,而碳酸锂、精炼锡和精炼镍跌幅前三。

2. 黄金市场的特殊表现

价格剧烈波动:黄金现货价格近期一度上涨2.3%,在上月末经历历史性暴跌后收复部分失地,截至2月10日,黄金现货上涨1.98%,报5062.65美元/盎司。

极端波动特征:1月29日国际金价触及5598美元/盎司历史极值后遭遇大幅跳水,单日最大跌幅近13%,表明市场正处于极端过热后的"暴力洗牌期"与逻辑重构期。

市场情绪分化:全球最大黄金ETF——SPDR Gold Shares持仓近期持续增持,2月6日收盘价较1月低点上涨19.9%,单日净流入最高超10亿美元。

二、黄金上涨的核心逻辑:避险与降息共振

1. 避险逻辑:不确定性催生"压舱石"需求

地缘政治风险持续发酵:美伊谈判破裂引发军事对峙升级,叠加美国地缘布局调整带来的全球博弈加剧,形成"地缘冲突+美元信用危机"的双重扰动,推动资金持续涌入黄金避险。

央行购金形成长期支撑:2025年全球央行净购金量达1136吨,连续三年破千吨创历史新高;中国央行已连续15个月增持黄金,2026年1月再添4万盎司。

金融市场波动加剧:2026年2月初金价单日暴跌源于CME上调保证金触发的高杠杆多头平仓,这种市场波动反而进一步强化了投资者的避险意识。

2. 降息周期逻辑:流动性宽松可期

美联储降息路径明确:预计2026年全年降息2-3次,总计50-75个基点,若实际利率持续走低,将进一步降低投资者持有黄金的机会成本。

历史规律验证:历史数据显示,在降息周期启动后的12个月内,黄金平均涨幅超过15%,降息周期与金价上涨存在显著正相关。

美元走弱间接提振:降息削弱美元资产收益率,推动资本从美元资产转向非美资产,导致美元指数走弱,而黄金以美元计价,美元贬值直接降低全球投资者持有黄金的成本。

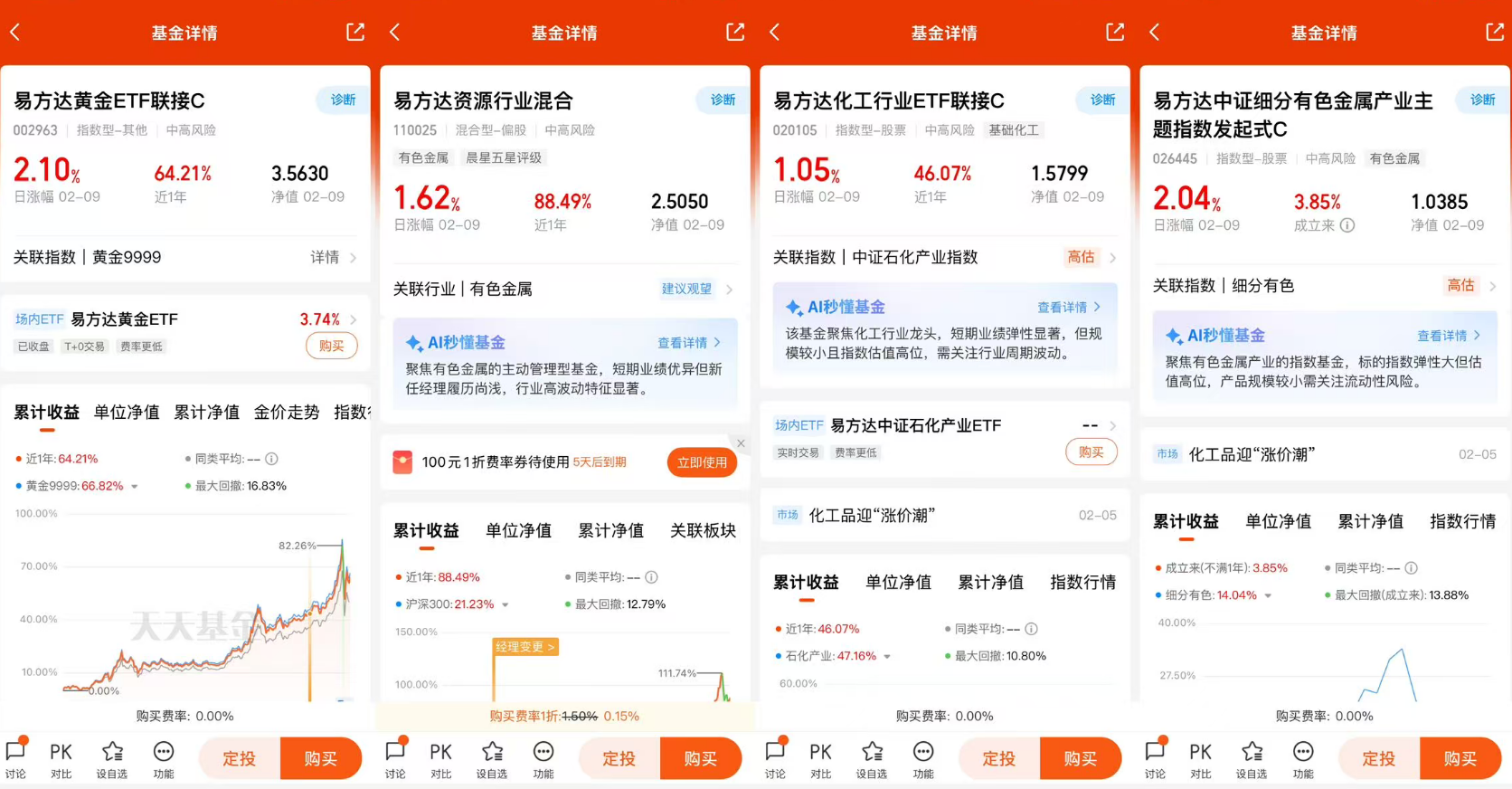

三、易方达黄金ETF联接C基金:黄金投资的高效工具

1. 产品核心优势

精准跟踪,低误差:该基金以易方达黄金ETF为主要投资标的(投资比例不低于90%),紧密跟踪SGE黄金9999指数,2025年跟踪误差仅为0.12%,信息比率达2.87,远超同类基金平均水平。

费率结构优化:C类份额免申购费,持有满30天免赎回费,仅收取0.50%/年的管理费和0.35%/年的销售服务费,持有1年综合费率比A类低0.2%。

操作灵活便捷:1元起投的低门槛,支持场内场外申赎、定投与转换,流动性充足(2025年末资产规模247.23亿元,日均成交额超3亿元)。

2. 业绩表现亮眼

收益能力突出:截至2026年2月6日,该基金近一年收益率达61.17%,近6个月收益率39.28%,与同期SGE黄金9999指数涨幅的偏差不足0.3%,完美复刻了黄金价格的上涨收益。

风险控制优异:夏普比率2.06、索提诺2.85、卡玛比率3.63,均优于同类平均水平,在同类53只基金中排名18/53。

当前市场环境下,黄金凭借其独特的避险属性与货币政策敏感性,正迎来基本面与资金面的共振。对于普通投资者而言,易方达黄金ETF联接C基金凭借其精准跟踪、低费率、高灵活性的优势,是参与黄金市场、对冲风险、获取收益的理想选择。黄金的配置价值将进一步凸显,成为震荡市中值得关注的"压舱石"资产。@易方达基金