一、市场现状深度解构

当前全球资本市场正面临“三高”特征——高政策不确定性、高资产相关性、高波动常态化。美联储货币政策在抗通胀与稳经济间反复摇摆,地缘冲突引发能源、粮食价格异动,传统避险资产黄金的波动中枢较过去十年上移近40%。与此同时,股债资产的负相关性减弱,单一资产配置的脆弱性日益凸显。

黄金在此环境下的角色呈现双重性:作为终极避险工具,其对抗货币信用风险的价值不可替代;但作为无息资产,在利率上行周期中又面临机会成本抬升的压制。历史回溯显示,当实际利率突破1.5%阈值时,黄金年化收益转负概率超过60%,这要求投资者必须具备动态调节能力。

二、FOF的破局逻辑

多资产配置型FOF的核心价值在于打破传统投资的线性思维:

1. 波动转化器:利用黄金与成长股的阶段性负相关(如科技股回调期间黄金胜率超70%),将市场焦虑转化为组合稳定器;

2. 周期导航仪:在政策宽松期降低黄金仓位至基准以下,将资金导入受益于流动性宽松的REITs、可转债等资产;

3. 风险再定价工具:通过黄金期权构建尾部风险保护,用3%-5%的成本对冲极端市场冲击,释放其余仓位的收益弹性。

这种配置智慧在近年极端行情中经受住考验:2020年3月全球流动性危机期间,黄金与权益资产同步下跌的异常关联性下,FOF通过快速增配国债期货抵消净值波动;而在2023年银行业危机中,又借黄金上涨对冲金融股回撤,展现全天候适应能力。

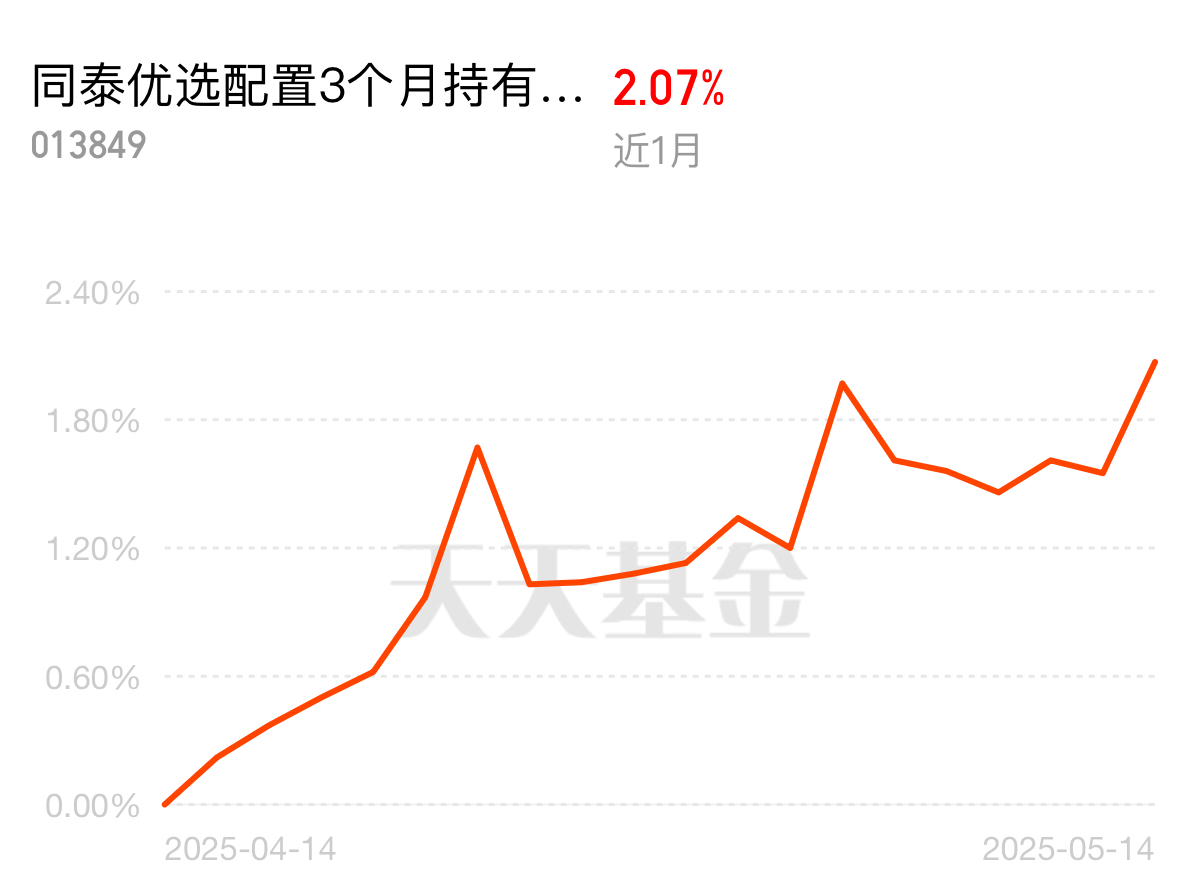

三、$同泰优选配置3个月持有混合(FOF)C$ :黄金配置的终极解法

当市场共识止步于“黄金+FOF”的简单叠加时,同泰优选FOF通过三大创新建立竞争壁垒:

1. 宏观场景穿透系统

• 独创“地缘冲突-货币政策-产业链重构”三维评估框架,量化测算黄金的战略配置比例

• 根据央行购金量、COMEX持仓等先行指标动态调整敞口,避免追涨杀跌陷阱

2. 波动率象限管理

• 将市场波动率划分为四个象限,在不同区间匹配差异化的黄金配置策略:

平静期(VIX<15):配置5%-8%黄金现货+卖出看跌期权收取权利金

焦虑期(VIX 15-30):提升至12%-15%并叠加期货多头

恐慌期(VIX>30):启动黄金ETF与国债的“双防反脆弱”组合

3. 衍生品增强引擎

• 利用黄金期货贴水结构,通过展期收益年化增厚组合收益1.5-2个百分点

• 构建“看跌期权保护+看涨价差组合”立体防御,将极端风险损失控制在3%以内。

四、为何此时选择$同泰优选配置3个月持有混合(FOF)A$ ?

在黄金投资从“简单持有”转向“主动管理”的转折点上,该产品以三大差异化价值解决投资者痛点:

1. 收益损耗破解术:通过股债黄金的三角对冲,将黄金持仓的机会成本降低40%

2. 流动性管理范式:黄金ETF与货币基金的T+0转换机制,确保危机时刻快速构筑防线

3. 政策共振捕捉力:当稳增长政策发力引发通胀预期升温时,自动放大黄金与周期股的联动配置

对于既希望把握黄金的战略配置价值,又不愿承受择时压力的投资者,同泰优选FOF提供了更优解:不再需要预判美联储政策拐点或地缘事件走向,专业团队的动态再平衡机制已内化应对逻辑。这种“让黄金聪明起来”的配置哲学,正是穿越复杂市场的破局密钥。

#特朗普或突破AI芯片出口限制!影响几何?# #中美发布经贸联合声明!#