01

左手AI,右手创新药——牛市的进攻之“矛”

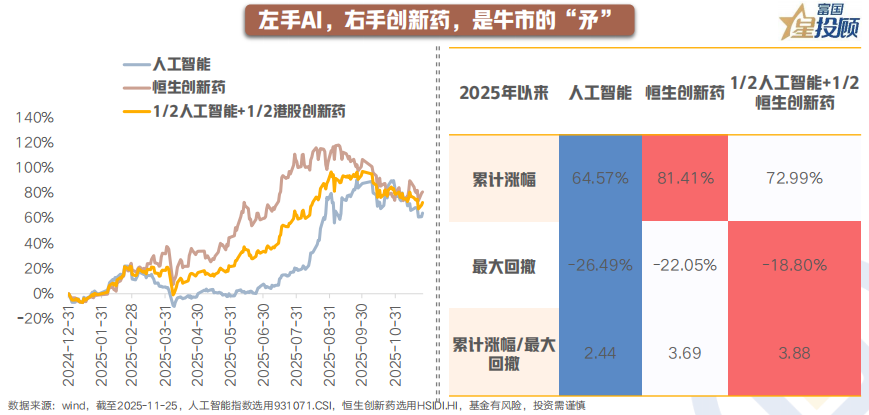

“左手AI,右手创新药”不仅是口号,更是被数据验证的进攻组合。截至2025年11月25日,恒生创新药累计涨幅81.41%,A股人工智能指数涨幅64.57%,二者不仅大幅跑赢大盘,更体现出极强的爆发力。若是构建“1/2人工智能+1/2恒生创新药”的组合,相比单一赛道的“反脆弱性”会大幅改善,不仅最大回撤明显降至20%以内,而且收益回撤比也提升至3.88,远超单一持仓。这表明,AI与创新药的组合并非简单的风险叠加,而是通过一定的风险对冲,构建了高性价比的进攻CP。

02

左手AI,布局从算力到应用的“增长飞轮”

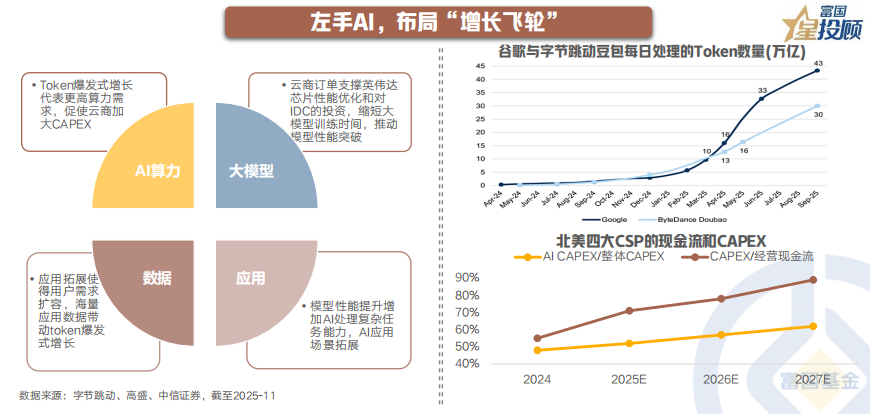

AI行情的持续性,源于其内在的“增长飞轮”已形成完美闭环。当“算力-模型-应用-数据”四个环节形成正反馈,AI就是具备自我强化能力的产业趋势。如果说逻辑需要验证,那么Token的使用量就是最诚实的“试金石”。从谷歌、豆包每日处理的数据量看,2025年以来,已呈现指数级别的爆发式增长,这意味着“增长飞轮”在加速转动。而按照谷歌披露的最新计划,每6个月将AI算力容量翻倍,未来4-5年内目标实现1000倍能力的提升,这意味着AI军备竞赛已开始狂飙。

虽然近期对于AI泡沫,尤其是AI资本开支持续性的讨论较多,但实际上,目前北美四大CSP的资本开支占现金流的比例在70%左右,短期并不会有“入不敷出”的风险,且AI占总资本开支的比仅50%左右,也有进一步的上行空间。而且回归常识,“能看得到的风险都不是真正的风险”,同样,AI泡沫讨论盛行之际也不会是泡沫刺破之时。

03

AI投资:聚焦算力的“确定”和应用的“奇点”

当前AI投资正处于一种极其分裂的均衡:左手是算力基建的“确定”,右手则是应用生态的“奇点”。

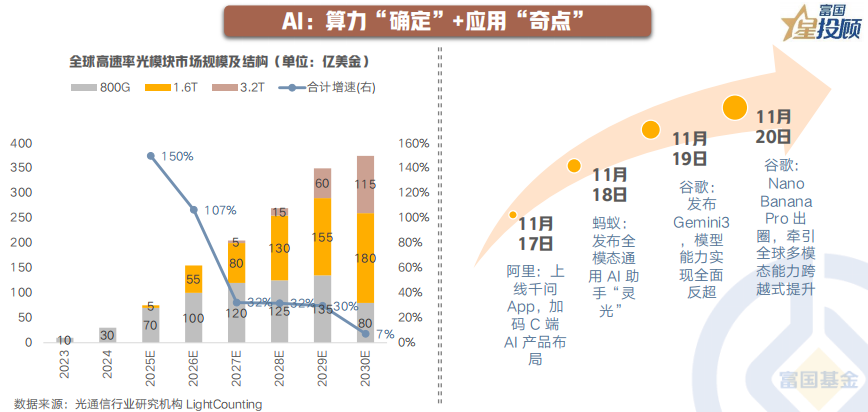

一方面,只要Token还在增长,算力就是最具确定性的“卖铲人”。根据英伟达的预测,2025-2030年,全球AI资本开支的增速会达到40%左右,而切入海外算力链提供配套设备,如光模块的中国龙头企业,受益于行业景气高增、竞争优势显著和技术升级迭代的三重共振,将享受更高的业绩增长。

另一方面,AI应用的“奇点”已然临近。从谷歌Gemini 3的全面反超,并推出Nano Banana Pro引领多模态能力跨越,到国内阿里上线通义千问App加码C端,蚂蚁发布全模态助手“灵光”,巨头们正开启多模态能力的军备竞赛。当多模态能力成为标配,能够真正落地、产生粘性的杀手级应用将成为下一阶段资本市场的核心胜负手。而从历史科技行情节奏看,未来AI应用的行情高度和空间会更值得期待。

04

AI行情:上下游调整分化,估值有“剪刀差”

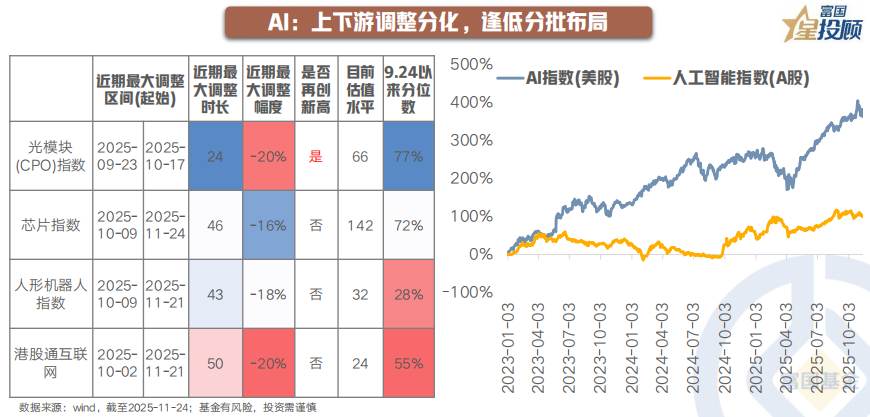

近期AI板块的调整有所分化,以光模块为代表的上游算力,呈现高位震荡之态,更多是“以时间换空间”,虽然静态估值较高,但背后有强劲的业绩支撑,这也是其享受“确定性溢价”的原因;而以港股科技为代表的下游应用,则是出现明显的调整,估值相对低位,后续静待商业模式闭环,迎接“iPhone时刻”,享受估值业绩的“戴维斯双击”。因此,就当下而言, AI布局的策略,便是拥抱确定的红利,静待变局的惊雷。

05

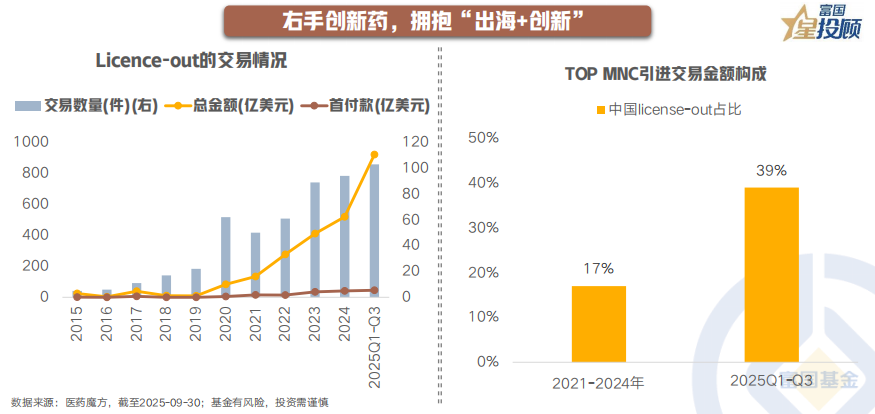

右手创新药,拥抱“出海+创新”的双轮驱动

对于本轮创新药行情而言,是“出海+创新”的双轮驱动。今年以来,中国创新药企正在通过License-out的方式,将国内的工程师红利转化为全球市场的真金白银。根据医药魔方的数据,2025Q1-Q3,中国license-out交易总金额到达920.3亿美元,相比2024年全年增长77%。而且可以看到的是,全球TOP MNC对国内资产关注度持续上升,从中国引进的交易总金额占比从前几年的17%抬升至39%,大幅提升22个百分点。而且值得注意的是,前三季度,全球交易TOP10中PD(L)1/VEGF双抗均为来自国内药企,国内资产对TOP10交易数量贡献率超80%。这背后不仅来自TOP MNC专利悬崖将至对创新药管线亟需补充的诉求,更是源于中国创新药企业的高研发效率和低成本。

06

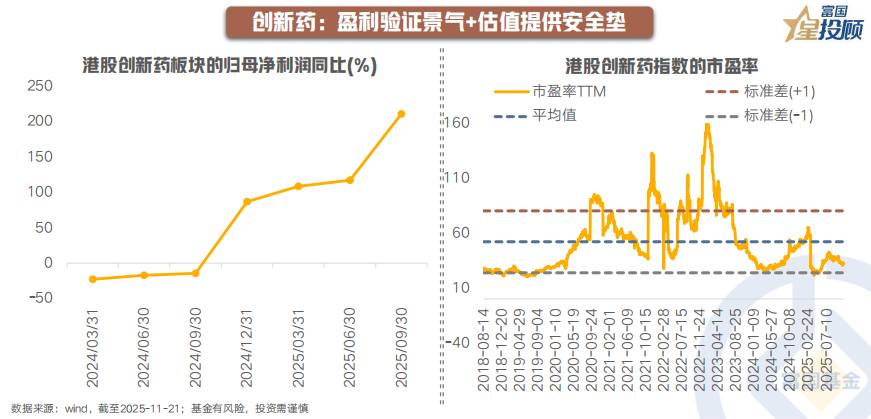

创新药:盈利验证景气+估值提供安全垫

创新药板块当前正展现出“盈利验证景气”与“估值提供安全垫”的双重特征。一方面,相比整个医药板块的净利润增速在今年三季度才重回正值区间,创新药板块的景气复苏更为先行,尤其港股相比A股的盈利复苏更早,弹性也更大。根据统计,2025年前三季度,创新药板块的净利润同比增速高达210%。另一方面,目前港股创新药的市盈率为31倍,位于历史的31%分位,安全边际也相对较高。

07

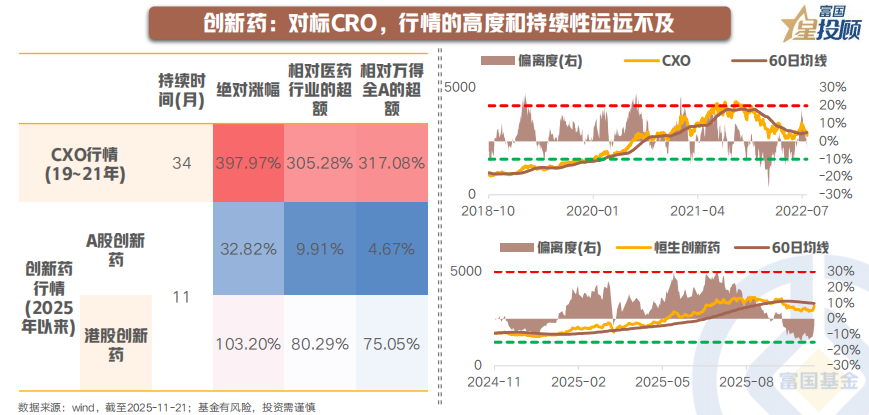

以史为鉴——本轮创新药行情远未见顶

如果说CXO是创新药产业的“卖铲人”,那现在的创新药则是“淘金者”,因此两轮行情可以进行对标。诚然,今年以来创新药行情表现尤为亮眼,很多投资者担忧涨幅过大,但若对标上一轮CXO行情,这种担忧或为时过早。回顾2019-2021年的CXO行情,持续时间长达34个月,绝对涨幅接近400%,相对全A超额收益高达317%。反观本轮创新药行情,无论是涨幅还是持续性,都远远没有达到上一轮景气周期的量级,在产业周期的惯性下,后续行情仍有巨大的空间。

08

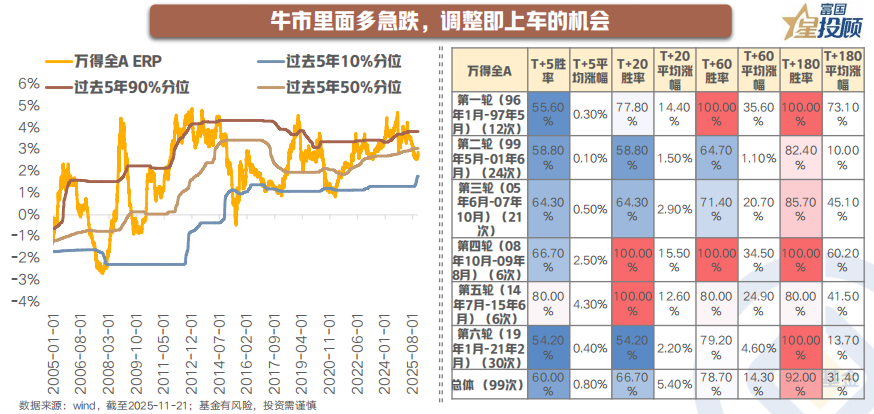

牛市多急跌——千金难买“牛回头”

值得注意的是,千金难买“牛回头”,每次调整都是倒车接人的机会。统计A股历史上6轮牛市的99次急跌数据,我们发现“调整即上车”不仅是经验之谈,更是概率验证后的真理。数据显示,在牛市急跌后持有180天,胜率高达92%,平均涨幅达31.40%。特别是在1996年、2008年和2014年的牛市中,T+180的胜率甚至达到了100%。就当下而言,全A的风险溢价仅位于过去5年的50%分位,这也就意味着目前仅处于牛市中期,牛市行情仍可期待。因此,面对近期AI与创新药的波动,不应恐慌离场,而应将其视为提升仓位、优化结构的绝佳窗口。牛市里的每一次急跌,都是市场在这个长牛周期中给予坚定持有者的额外奖赏。

$富国创业板人工智能ETF发起式联接C(OTCFUND|024663)$

$富国上证科创板芯片ETF发起式联接C(OTCFUND|023652)$

$富国全球科技互联网股票(QDII)C(OTCFUND|022184)$

$富国中证大数据产业ETF发起式联接C(OTCFUND|018135)$

$富国恒生港股通创新药及医疗保健ETF发起式联接C(OTCFUND|020111)$

#六部门印发促消费新方案!你看好哪个方向?##今年你的投资目标达成了吗?##3800点的A股值得加仓吗?##投顾交流会#

风险提示:投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

*以上内容不代表对市场和行业走势的预判,也不构成投资动作和投资建议,不预示基金未来具体投资操作,基金经理可在投资范围内根据市场情况进行调整。建议持有人根据自身的风险承受能力审慎作出投资决策。