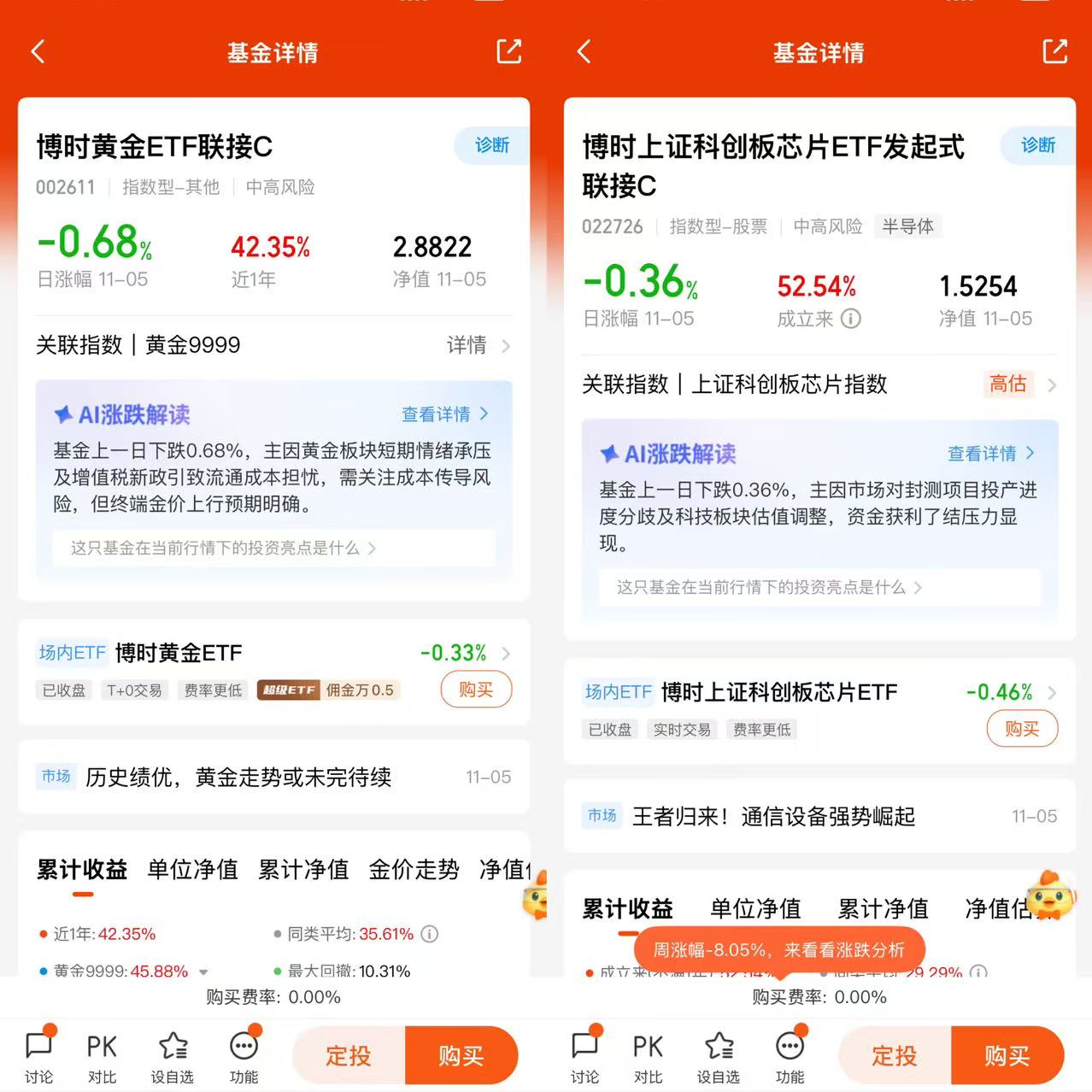

#我的四季度版本答案#2025年四季度"进攻+防御"双轨配置策略,通过博时黄金ETF联接基金(防御)与博时上证科创板芯片ETF发起式联接基金(进攻)的组合,能够有效平衡风险与收益,在"经济冷,资产热"的复杂市场环境下实现稳健增值。这种配置既抓住了黄金作为避险资产的长期价值,又把握了科创板芯片行业在AI算力革命和国产替代加速中的高成长性,形成了互补的资产组合。根据市场研究和机构预测,黄金价格有望突破4000美元/盎司,而科创板芯片ETF成立以来收益已超140%,两者搭配投资体验更加,将为投资者提供更全面的资产保护与增长机会。

一、2025年四季度市场环境分析:经济冷与资产热并存

2025年四季度,全球市场呈现"经济冷,资产热"的显著特征,这为"进攻+防御"双轨配置提供了理想的宏观背景。

1. 经济冷:增长乏力与政策分化

全球经济面临不确定性,主要经济体增长分化明显:

中国经济:前三季度累计增长5.2%,但四季度动能趋缓。消费端受政策力度边际减弱、居民消费信心待修复及去年同期高基数影响,增长承压;投资端房地产投资仍在筑底,但基建投资有望回升;进出口结构持续优化,但高基数将制约四季度增长表现。

美国经济:就业市场韧性超预期,通胀接近2%目标,但财政困局加剧"滞胀"隐忧。美联储虽已重启降息周期,但官员释放"保持利率高位更久"的鹰派信号,政策路径存在分歧。

欧元区经济:降息接近尾声,法国政治危机暴露主权债务困境,财政改革艰难,经济复苏面临挑战。

经济指标表现疲软:中国9月制造业PMI为49.8%,低于荣枯线;10月非制造业PMI为50.1%,虽高于荣枯线但较过去5年均值低2.3个百分点,显示经济复苏动能不足。PPI同比降幅收窄至-2.3%,但年内转正难度较大,经济运行温度有待提升。

2. 资产热:权益市场与科技成长领涨

权益市场整体走强,"东升西荡"格局进一步凸显:

A股市场:进入技术牛市,沪指突破3900点,年内涨幅显著,科技成长板块表现强劲。创业板指、科创50指数前三季度涨幅均超过30%,与AI硬件相关的通信、电子等科技细分领域领涨。

港股市场:受科技行业利好提振,恒生指数一度冲高至27000点关口,表现持续领先。

黄金市场:因避险情绪和货币政策双轮驱动,金价屡创新高,伦敦金突破4000美元/盎司,国内金价同步走高。

芯片市场:存储芯片价格季增13%-18%,AI需求爆发导致HBM供不应求,传统消费电子DRAM产品供给被挤压,芯片国产化率持续提升。

核心资产结构性回暖:核心CPI同比上涨1.0%,涨幅连续第5个月扩大,为近19个月以来涨幅首次回到1%。工业消费品中,金饰品和铂金饰品价格分别上涨42.1%和33.6%,家用器具、家庭日用杂品和通信工具价格涨幅均有扩大。服务价格上涨0.6%,涨幅较为稳定。

二、博时黄金ETF联接基金:防御工具的价值与优势

博时黄金ETF联接C(002611)作为防御性资产配置的核心工具,具有以下显著价值:

1. 基金基本概况

成立时间:2016年5月27日,历史较长,经验丰富

资产规模:截至2025年9月30日,基金规模达216.78亿元,流动性充足

基金经理:赵云阳、王祥,具备丰富的黄金ETF管理经验

投资标的:主要投资于上海黄金交易所的黄金现货合约(AU99.99),黄金持仓比例不低于基金资产的90%

跟踪误差:日均跟踪偏离度控制在0.2%以内,年跟踪误差较低,仅为0.03%,远低于同类平均0.16%

费率结构:管理费0.50%/年,托管费0.10%/年,销售服务费0.35%/年,综合费率0.68%/年,交易成本较低

2. 防御价值分析

避险属性突出:黄金作为传统避险资产,在2025年四季度面临多重不确定性时,能够有效对冲系统性风险:

地缘政治风险:中东和东欧冲突持续发酵,伊朗和以色列摩擦加剧,乌克兰危机出现新变数,点燃投资者避险情绪

央行购金支撑:2025年第三季度全球央行净购金量达220吨,环比增长28%,其中新兴市场央行是主力军,中国、波兰等持续增持,去美元化趋势明显

美元走弱趋势:美联储降息预期升温,美元指数年内下跌约10%,弱美元环境支撑黄金价格上涨

低波动特性:黄金与其他资产相关性低,尤其在市场大幅波动时,能够提供稳定性和抗跌性

政策环境利好:2025年四季度政策环境对黄金形成支撑:

美联储降息预期:市场预计美联储将在四季度再降息两次,降低持有黄金的机会成本

通胀压力:尽管CPI同比略有下降,但核心CPI回升显示出消费市场的内在活力逐步增强

央行储备多元化:全球央行持续增持黄金,2025年全年购金量预计达900-1000吨,支撑金价长期上涨

三、博时上证科创板芯片ETF发起式联接基金:进攻工具的增长潜力

博时上证科创板芯片ETF发起式联接A(022725)作为进攻性资产配置的核心工具,具备以下显著潜力:

1. 基金基本概况

成立时间:2025年1月21日,聚焦科创板芯片企业

资产规模:截至2025年6月30日,基金规模约0.22亿元,流动性相对有限

基金经理:李庆阳,2010年加入博时基金,具备科技领域管理经验,现任管理10只基金,总规模5.06亿元

投资标的:紧密跟踪上证科创板芯片指数,主要投资于科创板芯片行业上市公司

重仓股结构:前十大重仓股包括中芯国际、海光信息、寒武纪等AI芯片龙头,持仓集中度较高

业绩表现:成立以来收益达147.48%,2025年前三季度表现强劲,近三个月涨幅54.79%

2. 增长潜力分析

政策支持明确:科创板芯片行业受益于"十五五"规划中科技自立自强、发展新质生产力的核心定位:

全产业链协同发展:国家将通过项目扶持、专项资金、产业链补短板等手段,推动设计、制造、设备与材料的协同发展

国产替代加速:模拟芯片国产化率仍较低,2025年中国模拟芯片国产化率预计达22%,其中电源管理芯片国产化率达28%,信号链芯片仅15%,存在较大替代空间

新兴应用场景:AI算力、智能网联汽车、功率半导体等新兴应用为国产芯片带来"大市场验证"与快速迭代机会

技术突破与需求爆发:AI算力革命推动芯片行业结构性景气:

HBM存储芯片需求激增:因AI需求爆发,高带宽内存(HBM)供不应求,2025年Q4季增13%-18%

国产芯片企业业绩亮眼:寒武纪营收同比激增4347.82%,并扭亏为盈;海光信息营收净利同比均有增长,增幅分别为45.21%和40.78%

估值优势:尽管年内涨幅较大,但科创板芯片行业仍处于成长初期,部分企业估值合理,具备长期增长空间

基金经理能力:李庆阳对芯片行业有深刻理解,投资策略灵活:

行业周期判断:认为当前芯片行业处于周期底部,回暖趋势较为确定

持仓调整策略:根据市场变化动态调整持仓结构,如2025年Q3增仓澜起科技,使其成为第一大重仓股

科技投资经验:管理多只科技主题ETF,包括科创板人工智能、信息技术应用创新等,具备科技领域投资经验

四、两者搭配的协同效应与风险平衡

1. 风险对冲有效性

黄金与芯片ETF的低相关性为组合提供了天然的风险对冲机制:

宏观环境互补:黄金受益于避险需求和美元贬值,芯片受益于技术迭代和国产替代,两者受不同宏观因素驱动,相关性较低

市场波动互补:在市场大幅下跌时,黄金通常表现稳定甚至上涨,而芯片ETF可能面临回调;在市场上涨时,两者可能同步上涨,但黄金波动性更低

政策敏感性互补:黄金对美联储货币政策敏感,芯片对国产替代政策敏感,两者政策敏感性不同,降低组合对单一政策的依赖

历史表现验证:2025年4月市场震荡中,黄金ETF与芯片ETF同步上涨,但涨幅差异显著。黄金股年内涨幅达135%,而半导体指数涨幅仅为40%,两者差距接近历史峰值,表明在不同市场环境下,两者表现存在差异,具备风险对冲效果 。

2. 流动性互补性

规模差异带来流动性互补:

黄金ETF优势:博时黄金ETF联接C规模达216.78亿元,流动性充足,交易便捷,适合大额配置

芯片ETF挑战:博时科创板芯片ETF发起式联接A规模仅0.22亿元,流动性有限,需控制配置比例以避免交易不畅

配置建议:建议控制芯片ETF在组合中的比例(如20%-30%),同时增加黄金ETF配置比例(如30%-40%),以平衡整体组合的流动性风险

3. 政策与周期互补

不同政策驱动形成互补:

黄金的避险属性:受益于全球避险情绪和央行购金需求,与经济不确定性正相关

芯片的成长属性:受益于技术突破和国产替代,与科技创新和产业升级正相关

组合平衡:在四季度经济冷、资产热的环境下,黄金的防御性与芯片的进攻性形成互补,降低组合整体波动

周期性差异带来平衡:

黄金的长期属性:黄金作为超主权货币,具有长期避险价值,与经济周期相关性较低

芯片的周期属性:芯片行业具有4-5年维度的周期性,当前处于周期底部,回暖趋势确定

组合平衡:黄金的长期稳定与芯片的周期性增长相结合,形成攻守兼备的配置策略

六、我为何选择"黄金+芯片"组合配置

1. 宏观环境适配性:2025年四季度"经济冷,资产热"的环境下,黄金的避险属性与芯片的成长属性形成完美互补。黄金受益于避险需求和央行购金,芯片受益于AI算力需求和技术突破,两者共同适应当前复杂市场环境。

2. 政策与周期驱动:黄金受益于全球储备多元化和去美元化趋势,芯片受益于"十五五"规划中的科技自立自强和国产替代政策,两者受不同政策驱动,降低组合对单一政策的依赖。

3. 风险收益特性互补:黄金低波动、高确定性,芯片高成长、高波动性,两者风险收益特性互补,形成攻守兼备的配置组合。

4. 基金特性优势:博时黄金ETF联接C规模大(216.78亿元)、跟踪误差小(0.03%)、流动性好,适合作为防御核心;博时科创板芯片ETF发起式联接A聚焦科创板芯片龙头,受益于AI算力革命和国产替代加速,适合作为进攻核心。

5. 操作便捷性:两者均为ETF联接基金,交易便捷,费用较低,适合普通投资者参与。黄金ETF门槛低(10元起投),芯片ETF虽门槛略高,但通过定投策略可降低参与门槛。

配置建议:对于"进攻+防御"一把抓的投资者,建议采取40%-50%黄金ETF+20%-30%芯片ETF+30%债券/现金的配置比例,既能够分享科创板芯片行业在AI算力革命和国产替代加速中的高成长红利,又能够通过黄金ETF抵御市场波动和系统性风险,实现稳健增值。@博时基金

$博时黄金ETF联接A(OTCFUND|002610)$ $博时黄金ETF联接C(OTCFUND|002611)$ $博时上证科创板芯片ETF发起式联接A(OTCFUND|022725)$ $博时上证科创板芯片ETF发起式联接C(OTCFUND|022726)$