01金价上涨创纪录,市场情绪持续升温

今年以来,国际金价涨幅超30%,伦敦现货黄金价格一度突破3400美元/盎司大关,创下新高。以人民币计价的现货黄金年内涨幅超30%,甚至超过了去年全年涨幅(数据来源:Wind,截至2025年4月22日)。这一轮上涨不仅打破传统分析框架,更引发市场对黄金“再货币化”的广泛讨论。

02短期驱动:多重共振推升黄金需求

美国关税政策反复,市场恐慌情绪蔓延

特朗普政府自4月初密集加征关税,政策范围与税率远超预期,甚至出现“13小时内反转”的戏剧性调整。市场对贸易摩擦失控的担忧加剧,海外VIX恐慌指数一度接近金融危机水平,但资金并未涌向美元,而是选择黄金作为避险港湾。

流动性危机缓解,资金回流黄金资产

关税冲击初期,美股、美债暴跌导致流动性紧张,部分机构被迫抛售黄金以换取流动性。但随着市场企稳,资金迅速回流,金价重回避险逻辑并加速冲高。

海外通胀预期抬升,实际利率下行利好金价

尽管美联储维持利率不变,但点阵图暗示2025年可能降息两次。叠加关税推高通胀预期,美国5年期通胀预期从3.2%跃升至4.4%,实际利率(名义利率-通胀预期)持续走低,黄金作为无息资产的相对吸引力随之提升。

03长期逻辑:货币体系重构与央行购金潮

美元信用动摇,黄金成超主权货币

俄乌冲突后,美欧将俄罗斯多家银行剔出SWIFT系统,促使各国开始审视美元风险。而特朗普试图通过关税政策改变其贸易逆差问题,重塑美国制造业格局,也加速了全球资金的“去美元化”进程。当美元储备货币地位削弱,黄金作为替代资产的吸引力上升,多元化配置将逐渐成为新趋势,主权基金、跨境机构等长期资金开始增配黄金。

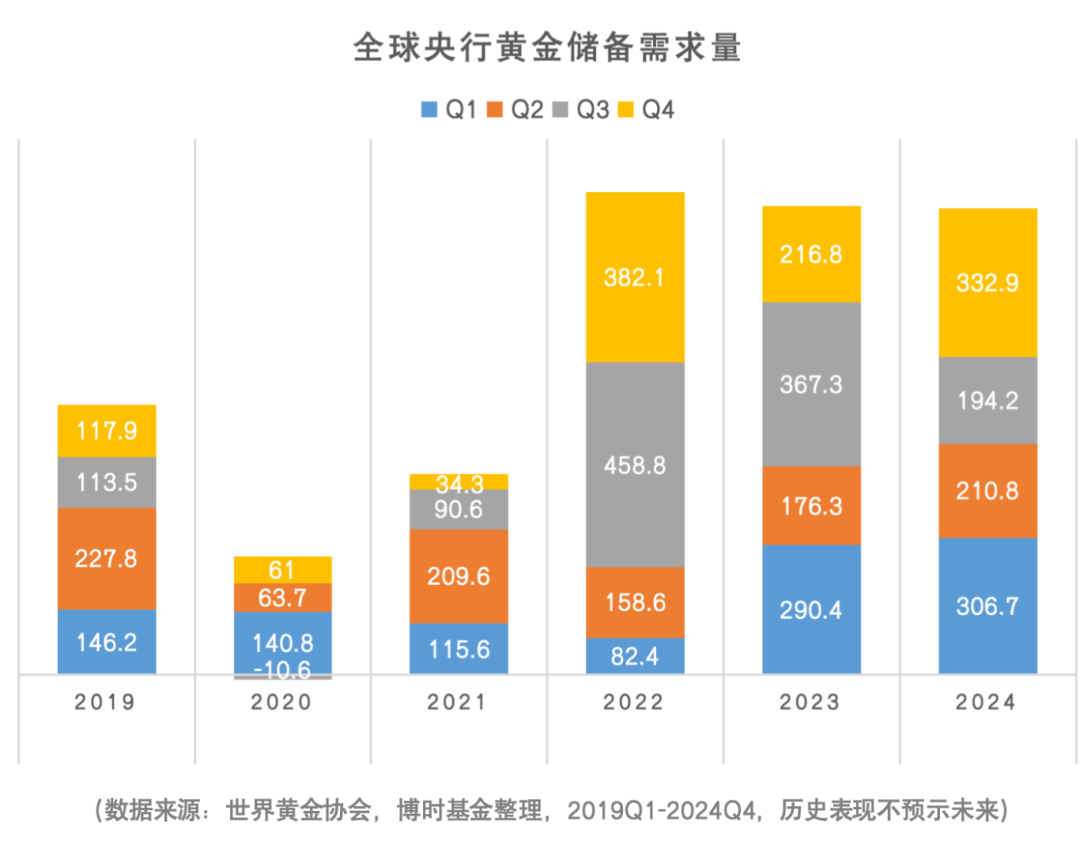

全球央行增持黄金,构成金价中长期支撑

截至24年底,2022-2024年全球央行年均购金量超1000吨,远超此前十年均值550吨。美国黄金持有量达8133.5吨,而中国、印度等新兴市场仅占2279.6吨、876.2吨,仍有较大增持空间。(数据来源:世界黄金协会)

04后市展望:短期波动难免

关税谈判主导短期波动

当前金价核心变量仍是关税政策进展。若中美贸易摩擦升级或各国反制措施落地,避险需求或进一步推升金价;反之,若谈判缓和,短期金价可能出现回调。但关税引发的海外滞胀预期(美股盈利承压+美债抛售)也有望强化黄金在大类资产中的配置价值。

美联储政策转向影响或有限

即便联储推迟降息,或也难以逆转当前美国经济向滞胀演进的趋势。鲍威尔近期表态偏中性,强调“观察数据再行动”,这种政策观望可能压缩其经济软着陆可能性,或对黄金形成间接支撑。

05投资者如何应对?

理性看待短期波动

鉴于近期金价快速上涨,积累较大涨幅,短期贸易摩擦缓和、经济数据超预期等因素可能引发金价技术性回调,需警惕波动的风险。但中长期来看,金价支撑逻辑未变,调整或为配置机会。

优化资产组合结构,防范金价波动风险

参考过往经验,资产配置组合中,黄金配置比例在5%-15%或是较为合适的权重。近期黄金价格波动较大,建议投资者提高风险防范意识,结合自身风险承受能力和财务状况,通过实物金、ETF等工具分散风险,合理配置,避免杠杆投机,防范黄金价格波动风险。

关注三大信号指标

美联储议息会议对通胀及降息表述

中美关税谈判实质性进展

全球央行购金数据变化

黄金的快速上涨本质是全球政经秩序深刻变革的镜像。对于普通投资者,与其纠结短期涨跌,不如以更长视角看待黄金的战略配置价值。毕竟,当潮水退去时,唯有真金不惧时间考验。近期黄金价格波动较大,提示投资者充分关注风险。

$博时黄金ETF联接C(OTCFUND|002611)$$博时黄金ETF联接A(OTCFUND|002610)$$博时黄金ETF联接E(OTCFUND|021499)$