一、本轮金价回调的核心逻辑

短期政策预期转向

特朗普政府近期对关税政策松口,市场对全球供应链冲击的担忧暂时缓和,风险偏好回升导致部分避险资金流出黄金市场。叠加前期金价快速上涨(COMEX黄金4月9日-22日累计涨幅超18%)后,大量获利盘止盈或引发技术性回调。

美元阶段性反弹压力

美联储主席鲍威尔4月17日发言维持"等待更清晰信号"的鹰派立场,市场对6月降息预期概率从68%降至52%,美元指数最新反弹至100附近,可能压制金价短期表现。

超买信号修复需求

截至4月22日,黄金14日RSI指标达88.5,创2008年以来新高,市场需要时间消化超买状态。但需注意,此轮伦敦金现价格调整幅度(截至4月23日15时最高点至今最大回撤约5.29%)仍小于2024年回撤均值(5-8%)。

二、黄金中长期支撑要素未改

01全球货币体系重构加速

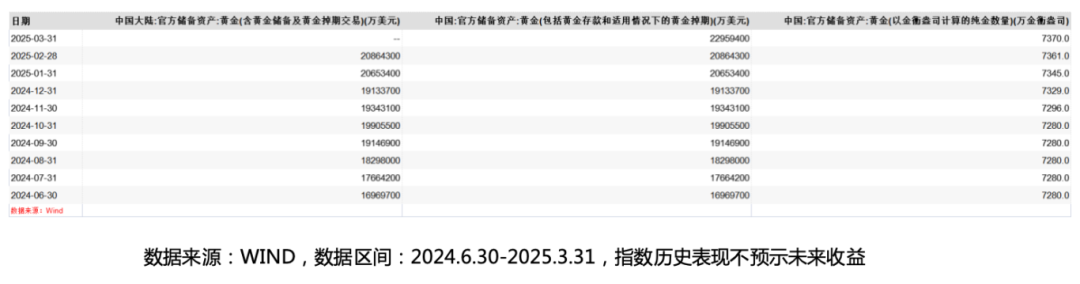

美国关税政策反复已导致美元储备份额连续5年下降,2022/2023年全球央行购金量达1082吨和1037吨,同时以中国为例2024年10月至今年3月份仍在持续每月加仓黄金(如下图,数据来源wind)。

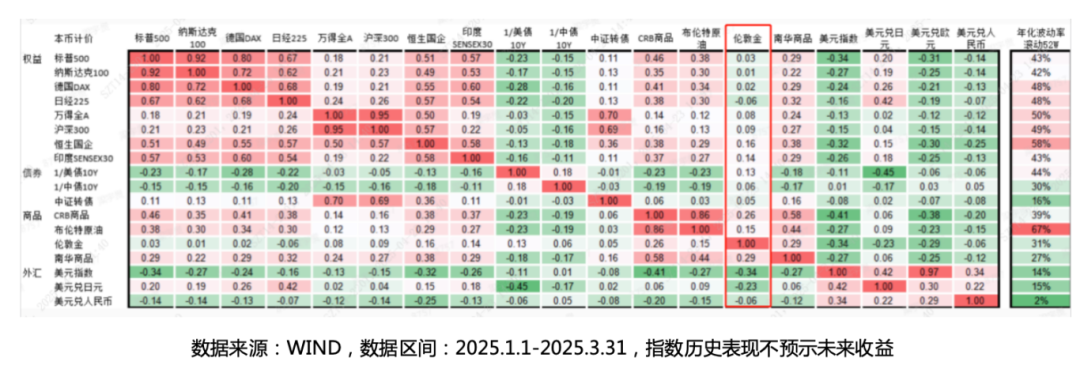

02资产配置范式转变

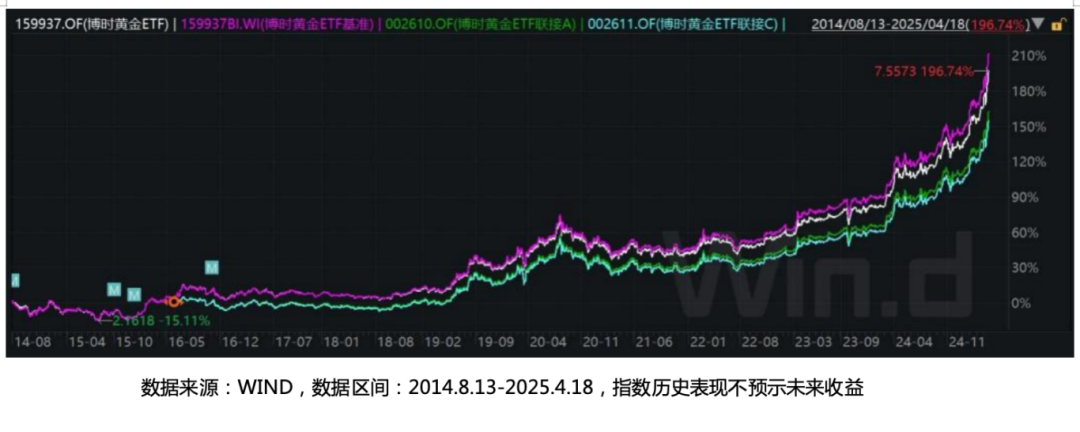

黄金与股票、债券的负相关性持续增强, 2025年Q1市场股债整体回报较弱势情况下,黄金整体上涨19.01%。

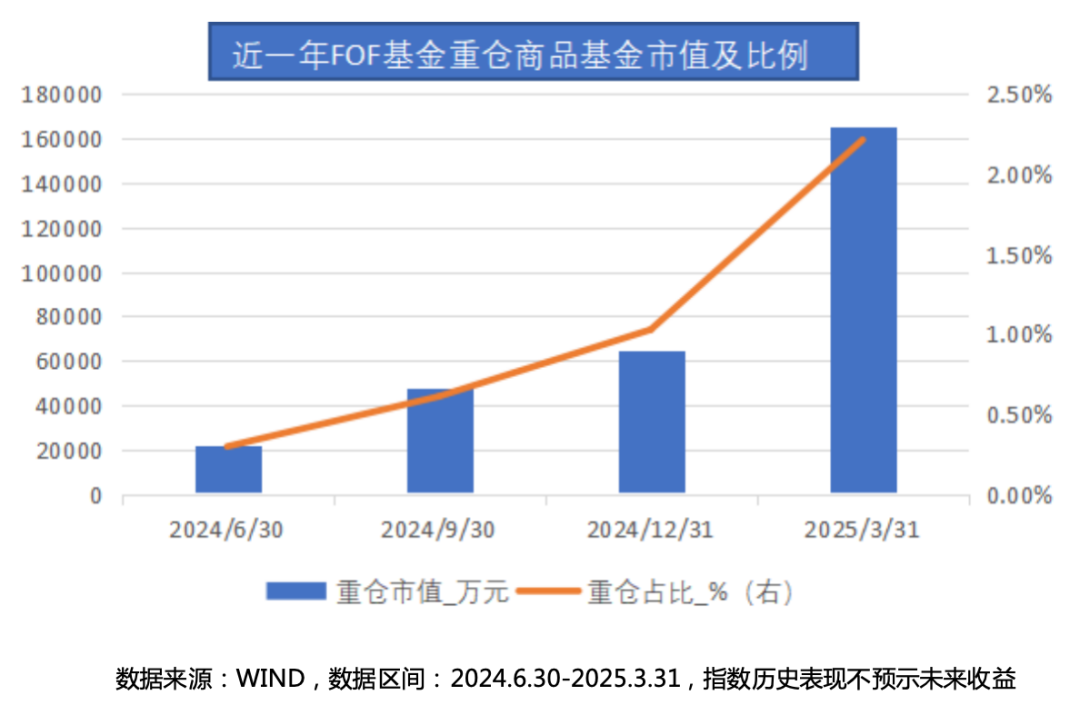

截止2025年3月底,公募FOF持仓黄金ETF的比例提升至2.22%,持仓市值约165696万元。

03实物供需矛盾深化

上海黄金交易所AU9999现货溢价维持29.43人民币/克(数据来源东方财富,截至4月23日),侧面也反映国内实物需求强劲。珠宝商库存周转天数降至历史低位(平均26天),补库需求或将支撑金价。

三、黄金投资策略建议

1、已持有黄金ETF客户

短期波动不改长期逻辑,建议站在长期配置的角度,结合自身风险承受能力考虑保持一定的黄金ETF底仓(建议配置比例10-15%,长期配置、降低受市场短期波动带来的情绪影响,但如配置较早客户有再平衡需求也可进行适当的比例调整);

利用T+0机制进行网格交易:设置一定的区间波动带,当发现由于情绪回落后黄金价格趋于在某个区间震荡,投资者根据自身投资偏好及波动承受能力设置买卖区间,但切记需设置好止盈止损,严格遵守根据自己投资风格设置的投资纪律;

2、观望/轻仓投资者

分批定投:以周/双周为周期,在回调至关键技术位时加仓,不同投资者应根据自身成本合理设置,同时需考虑自身风险承受能力及投资周期。

黄金投资风险提示:投资者需关注短期金价波动加剧风险,若美元指数快速反弹或美国非农数据超预期,避险需求放缓,或将会引发金价的二次回调。

$博时黄金ETF联接A(OTCFUND|002610)$$博时黄金ETF联接C(OTCFUND|002611)$

#人形机器人板块大涨,产业前景被认可?##创新药强势!多股涨停##黄金反弹,还能上车吗?##四大行再创新高!现在上车还来得及吗?##港股腾讯首次成为公募基金第一重仓股#