——基金经理画像:诺安基金赵森

众所周知,2015年之后,A股就一直是结构分化行情,即便有牛市,也不是全面牛,只是少数行业板块的结构牛:比如2017年的大盘价值,2019-2020的医药消费科技,以及2021年以来的小盘行情。

面对这种结构行情,如果你没抓住少数板块,就会有一种满仓踏空的无力感。比如今年你要是没配医药、科技或小盘,牛市就与你无关;你要是配了白酒,甚至还会有熊市的感觉。

当然结构行情也有好处:当占优板块走向极致、出现崩盘后,其他板块不容易受影响,不会被带崩。只要你没配置高估板块,就不太需要担心风险。

随着A股站上3800点,创了10年新高,内部结构分化的特征依旧没有变——小盘、微盘和科创板的估值已经达历史高位,不适合再追高;而主要消费的估值处于历史低位,股价却依旧毫无起色。

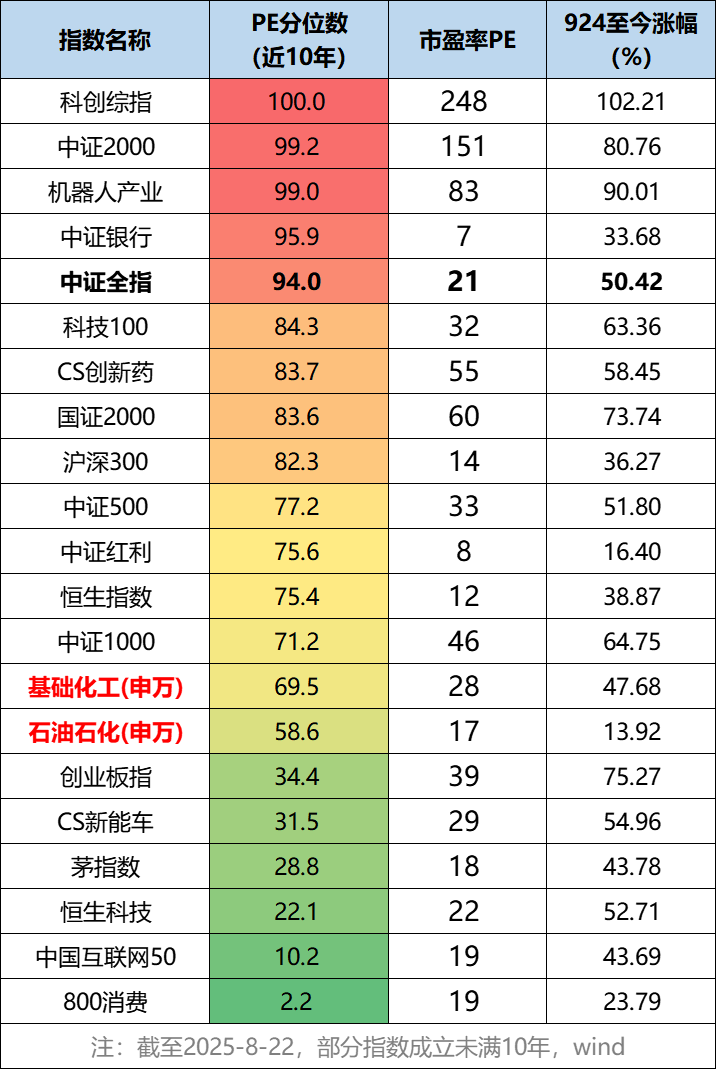

下表列举了部分行业和板块当前的估值分位数,冷热差异很大

高估的不敢追,低估的不赚钱。这种情况下该如何投资呢?

我给大家的建议是,选一些不抱团的、具有强alpha能力的基金经理。当然,这样的基金是很稀缺的。

我最近在日常研究中就发现一位这样的基金经理,他2022-7任职以来,没有配置热门的行业或股票,选股具有较强的原创性,偏向低估值股票,但净值表现依旧具备良好弹性,任职以来大幅跑赢了万得偏股基金指数。

这种『低估值+高成长』的投资策略,让人联想到丘栋荣,是非常稀缺的存在。这意味着你配置这样的基金,既不会承担抱团崩溃的风险,又可以获得不错的收益,鲁棒性很强。

本期【基金经理画像】栏目为大家介绍一下诺安基金赵森

一、业绩表现:熊市入场,抗跌能涨

赵森,曾任职于华泰联合证券、华泰证券从事行业研究工作,2015年5月加入诺安基金,2022年7月担任基金经理。

有16年证券从业经验和3年多基金管理经验,属于新锐基金经理。目前管理2只基金,规模合计2.45亿(截至2025年二季报)。

代表作是诺安利鑫A,虽然接任时面临熊市,但赵森大部分时间维持住了正收益,并且在反弹中表现出色,任职以来收益率为39.23%,大幅跑赢了万得偏股基金指数,同期排名市场前5%。(2022-07-25至2025-8-22,数据来源:Wind)

截至2025-6-30,数据来源:天天基金

下图为管理诺安利鑫以来相对于万得偏股基金指数的超额收益,超额收益非常平稳。(2022-07-25至2025-8-22,数据来源:韭圈儿)

风险控制方面也表现出色,管理诺安利鑫A期间最大回撤为-29.36%,同期万得偏股基金指数为-36.31%。

二、投资框架:不抱团,敢于逆向(以诺安利鑫为例)

赵森作为一名新锐基金经理,在熊市中入行,却不抱团,不追趋势,敢于在无人问津处布局,自下而上选出“原创性”股票。

可以看看下表2025Q2的前十持仓,许多选股都有一定的原创性。呈现出小市值特征,前十平均市值约为624亿,行业偏向基础化工,个股非常分散。(数据来源:Wind,截至2025.6.30)

赵森的投资框架分两部分:一是投资成长股,通过调研深入了解上下游客户供需关系和市场变化,关注“量增+新品”的成长股,通过长期持有获取利润和估值同步上升的戴维斯收益。上表可见,许多重仓股连续持有较长时间。

另一部分是投资周期股:通过把握整体经济环境和行业大趋势,结合草根调研(实地观察、基础数据收集),把握周期股的波段投资机会。

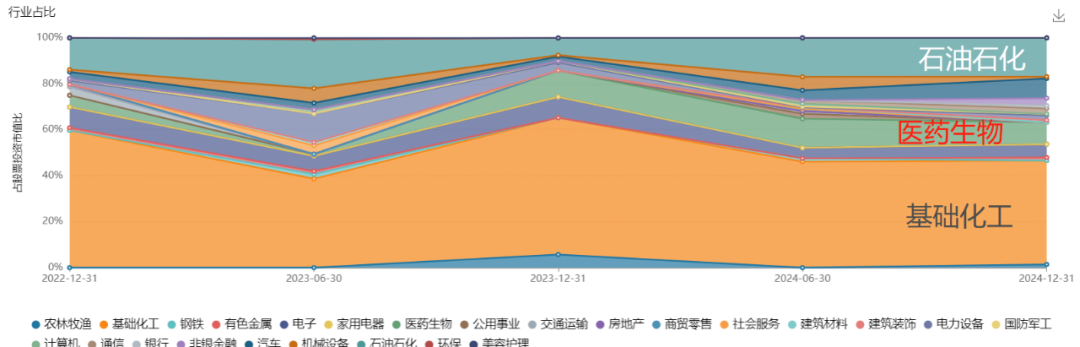

在行业配置上,赵森将自己在化工行业的研究优势发挥到了极致,以『基础化工+石油石化+化学制药』为主,跟随行业周期变化动态调整比例。(2022Q4至2024Q4,数据来源:Wind)

交易方面,化工行业是周期性的行业,有很多交易型的投资机会,而且当前基金规模还比较小,有机会利用交易获取更多超额收益。

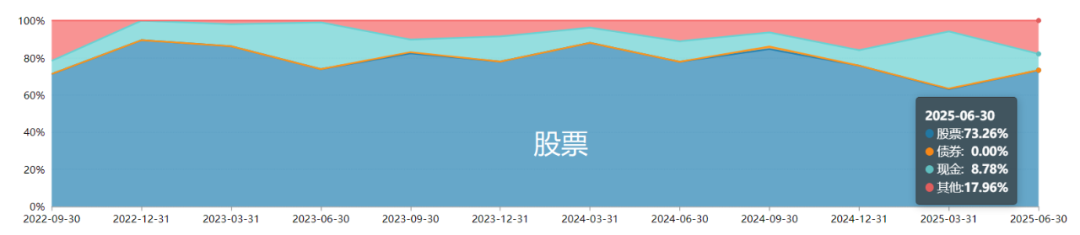

仓位方面,赵森管理诺安利鑫以来会做一定的仓位调整,呈现出逆向调整的特征,2024年三季度仓位达到85%的高点。

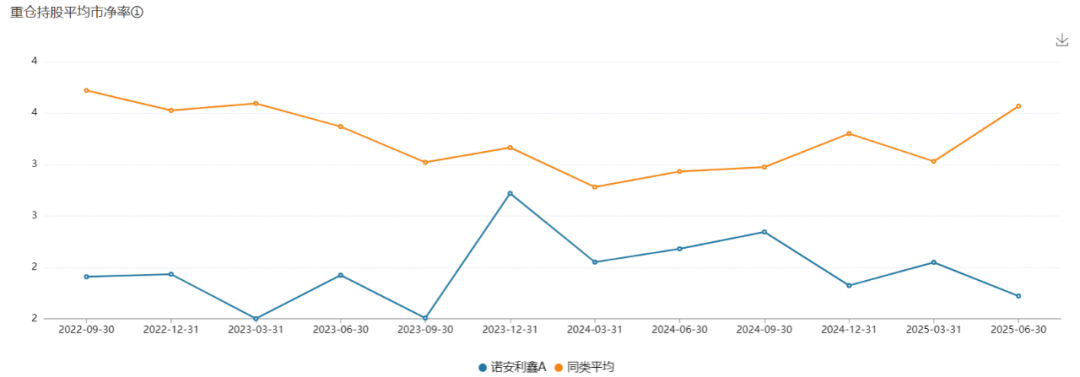

估值方面,从历史持仓的加权平均市净率来看(周期性行业适合看市净率),他的持仓PB平均在1.97,低于同类基金3.25的平均水平,偏好低估值的股票。(2022Q3至2025Q2,数据来源:Wind)

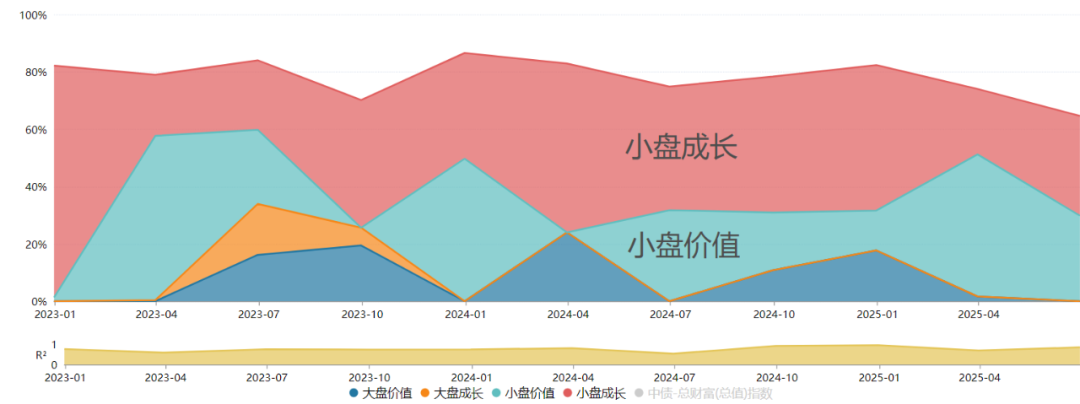

从历史持仓的风格和市值分布来看,以小盘成长和小盘价值为主。(2022Q4至2025Q2,数据来源:Wind)

总结一下:赵森有比较强的投资独立性,专注于自己擅长的化工板块,偏好低估值的小盘成长股,并有一定的周期股交易能力,任职3年以来超额收益稳定。

三、化工行业投资价值分析

既然赵森重点配置化工板块,那我们在配置赵森的时候也要关注化工板块的投资价值。

化工板块是国民经济的重要支柱产业,但却是投资者一直关注较少、了解较少的板块,可能是不够“性感”吧。

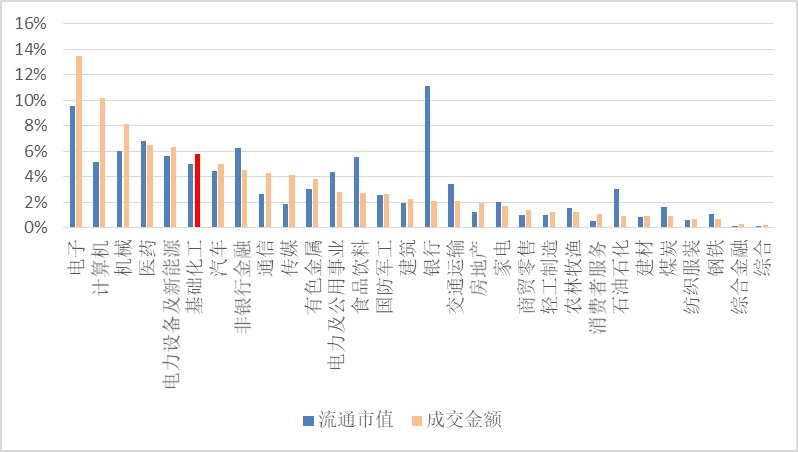

但其实化工是一个大行业,A股相关上市公司(基化&石化)超500家,市值占比超过5%,成交额占比超过6%,有子行业近40个,细分子行业上百个,新股占比常年超10%,投资机会其实是非常多的。

下图为31个申万一级行业的市值占比和成交额占比,基础化工位居前列,甚至超过汽车、通信、食品饮料,我估计这是很多投资者都没想到的。

下表是近10年选股数量和占比(截至2024年底,数据来源:Wind)

研究门槛高+ 市场关注度低,意味着其中的投资机会非常多,深耕化工行业的基金经理,有机会获取更多的超额收益,这也是赵森业绩好的重要原因。

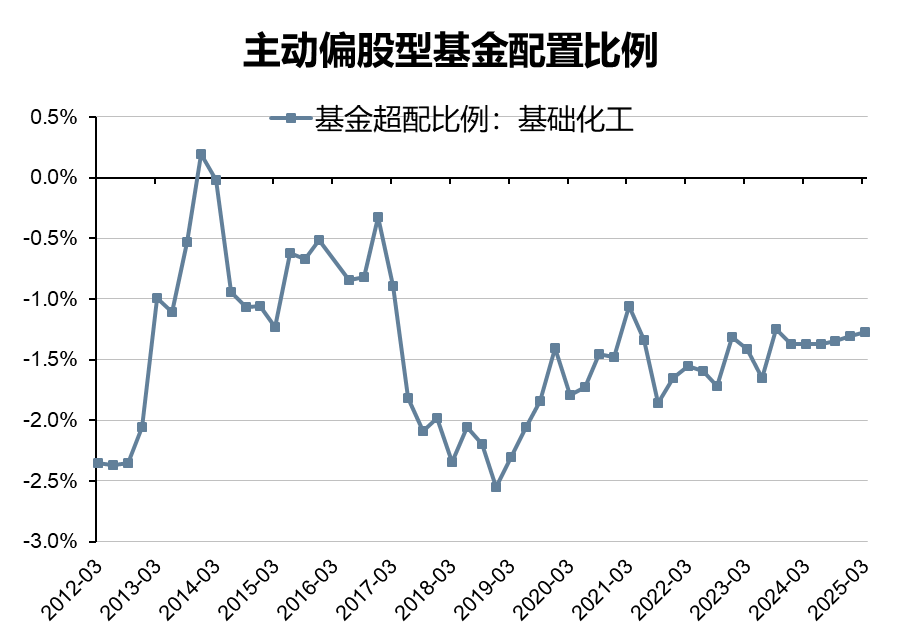

下图可见,公募基金对化工板块的配置比例长期处于低配状态。

化工板块的投资机会大致可以归类为两种:

一是成长股,化工行业的细分行业众多,其中不乏许多专精特新小巨人,在细分行业中占据重要地位,业绩持续增长。

二是周期股,比如钾肥、有机硅、磷化工等化工品的价格都会周期性或季节性的波动,股价也会周期性的波动,带来交易型的投资机会。

赵森的投资框架总体也是和化工行业的特性匹配的。此外,煤炭、石油、原料药等周期性行业的逻辑也和化工行业接近,擅长周期板块的赵森同样会从中寻找投资机会。

目前基础化工当前处于“主动补库存阶段”,且净利润正增长,随着经济复苏,可能带来顺周期的投资机会。在近期“反内卷”政策影响下,景气度有望进一步提升。

结语:赵森虽然管理基金才3年,但是他不抱团、不追风的品质,在新锐经理中是比较稀缺的,甚至在全市场上万只基金中也是比较稀缺的。

这种投资风格带来的收益,与抱团热门股获得的收益不可同日而语,具有更强的稳定性和更低的风险暴露,也会有更高的持续性。

目前管理规模仅2.45亿,属于还没被市场发现的黑马,值得关注!

众所周知,丘栋荣离职后,投资者都感到非常惋惜,因为市场上极难找到平替他的基金经理。

丘栋荣不追风、不抱团,在无人处逆向投资,风险暴露小,同时收益率又很不错,非常稀缺。而且,丘栋荣近几年也是一直看好小盘股的投资机会,丘栋荣也是化工行业出身。所以我才会说,赵森有点像丘栋荣。

随着上证指数突破3800点,部分板块明显过热或泡沫,这种特立独行且同样能赚钱的基金,可能是当下风险更低的基金,后续我还会持续发掘一些这样的基金,欢迎大家持续关注。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。