突发反攻,CPO大爆发,一马当先领涨两市!

这轮牛市中CPO无疑是极其耀眼的明星,相关产品一路飙升涨幅惊人。为什么CPO这么强?主要还是因为产业趋势的确定性高啊。

股市行情最大的特点就是不确定性,但投资却要追求尽可能高的确定性,于是高确定性行业就会受到市场的高度追捧。那么问题来了:如何在不确定性中寻找确定性呢?

靠自己独自摸索,没有5--8年连初窥门径都做不到,想要登堂入室至少也得10年以上功力,可我们又有几个10年青春来挥霍呢?

站在巨人肩膀上能让我们看得更远,通过学习高人经验能让我们更快的强大起来。黑马研究过很多股市大伽,包括巴菲特、索罗斯、利佛莫尔等世界级股神巨匠以及一大批非常优秀的基金经理,从中受益匪浅。今天就结合案例给爱粉们深入聊一聊“如何在不确定性中寻找确定性,打造穿越周期的能力圈”!

有这样一位基金经理在管的6只产品,在4--7年横跨一两轮熊市的周期里,任职回报均有翻倍的正收益,市场排名超过98%同类产品。

(截至2025.12.11)

从长期业绩看,易方达瑞享混合I自 2017.12.30以来任职回报高达420.56%,跑赢同类平均高达343%,市场排名第6,超过99%的同类产品;近5年年化收益率25.17%。怎么样?是不是很优秀?

这位基金经理就是易方达的武阳,专注于价值成长投资的业内知名战将。基金经理是一个十分考验投资能力的职业,一时风光的数不胜数、长胜将军却少之又少。武阳经理管理的易方达瑞享I近8年的任职年化回报高达22.96%,要知道股神巴菲特的长期年化收益率也就20%左右,可见武经理这一战绩有多难得。关键是这只产品经受了两轮熊市的摧残,仍能获得如此之高的累积收益和年化收益,足见武经理长跑能力确实卓越。这么优秀的一位基金经理的确值得咱们好好学习研究一番,黑马从他这里找到了通往投资大道的四把金钥匙。

一、广泛的行业覆盖能力

武阳的行业能力圈很广泛,涵盖了科技属性的TMT 、生物医药,周期属性的交运、有色、机械,稳定增长属性的食品饮料、社会服务等,不论行情风格如何切换,总能在不同市场环境下找到自己的投资方向,从$易方达瑞享混合I(OTCFUND|001437)$的行业配置变化可以清晰看到他多行业投资能力。

2019-2021 年重仓大科技,2022 年上半年重仓新能源,2022 年下半年转向航空业,2024 年三季度开始减配航空加仓AI,同年四季度全面转向AI、算力、CPO、机器人等高景气度新兴赛道。

扎实深厚的多行业研究功底,让武经理在复杂多变的行情中成为多面手,及时抓住产业链爆发期的投资机会,在主题投资与主动管理型经理中脱颖而出。

A股市场生态已经发生天翻地覆的变化,以往那种普涨型大牛市渐成历史,结构性分化行情成为常态,这就需要我们多涉猎几个行业,以便在行业起风的日子里扶摇直上。投资是认知的变现,只有有认知跟得上,收益才能跟得上。

二、精准的产业趋势捕捉能力

股市行情看似变化万千,实则有迹可循,深入研究就会发现:行情动向总是与产业趋势合拍,即便有背离也只是一时的错轨,最终还是要回归基本面驱动的轨道上来。

武阳特别擅长捕捉产业趋势,总是在产业趋势明朗后的爆发前夜入局。比如这一轮的AI 投资,作为TMT行业研究员出身的武阳,对 AI 相关的CPO、算力、数据要素等有着长期深入研究。2022.11月 OpenAI 推出ChatGPT全球轰动,但他并没有在那时入局,直到OpenAI推出GPT-o1 模型,AI 达到商业化可用阶段,这时他才认为 "AI 确定性投资机会"到来,于是在2024 年三四季度开始将新易盛、中际旭创等相关个股纳入投资组合。

为增加投资确定性,武经理行业配置的核心策略是选择 "从 1 到 50" 阶段的投资机会。这个阶段有三大显著特征:市场需求由政策驱动转向市场驱动,竞争格局从分散走向集中,行业呈现超高成长性。

对武经理这一投资策略我非常认可。从0到1的行业充满变数,成功率太低;从 50 到 100 的成熟阶段,增长变得缓慢,行情爆发力不足;当行业渗透率跨越 5%的临界点向 50% 迈进时,需求与盈利的确定性是最强的,行业龙头爆发出超强成长性,充分享受估值溢价。

(截至2025.12.12)

比如易方达瑞享混合I重仓CPO,近1年大涨128.69%,跑赢同类平均超104%,市场排名第6,优于99.7%的同类产品。

三、左侧布局与安全边际的平衡

左侧布局往往能够拿到更便宜的筹码,产业链爆发时能够斩获更大利润,但过早入局需要承受市场波动及行业发展不及预期风险,投资时务必要搞清楚产业或公司在处于生命周期的哪个位置,在安全边际可靠的前提下适度超前,在产业链发展趋势明朗的情形下果断出手。

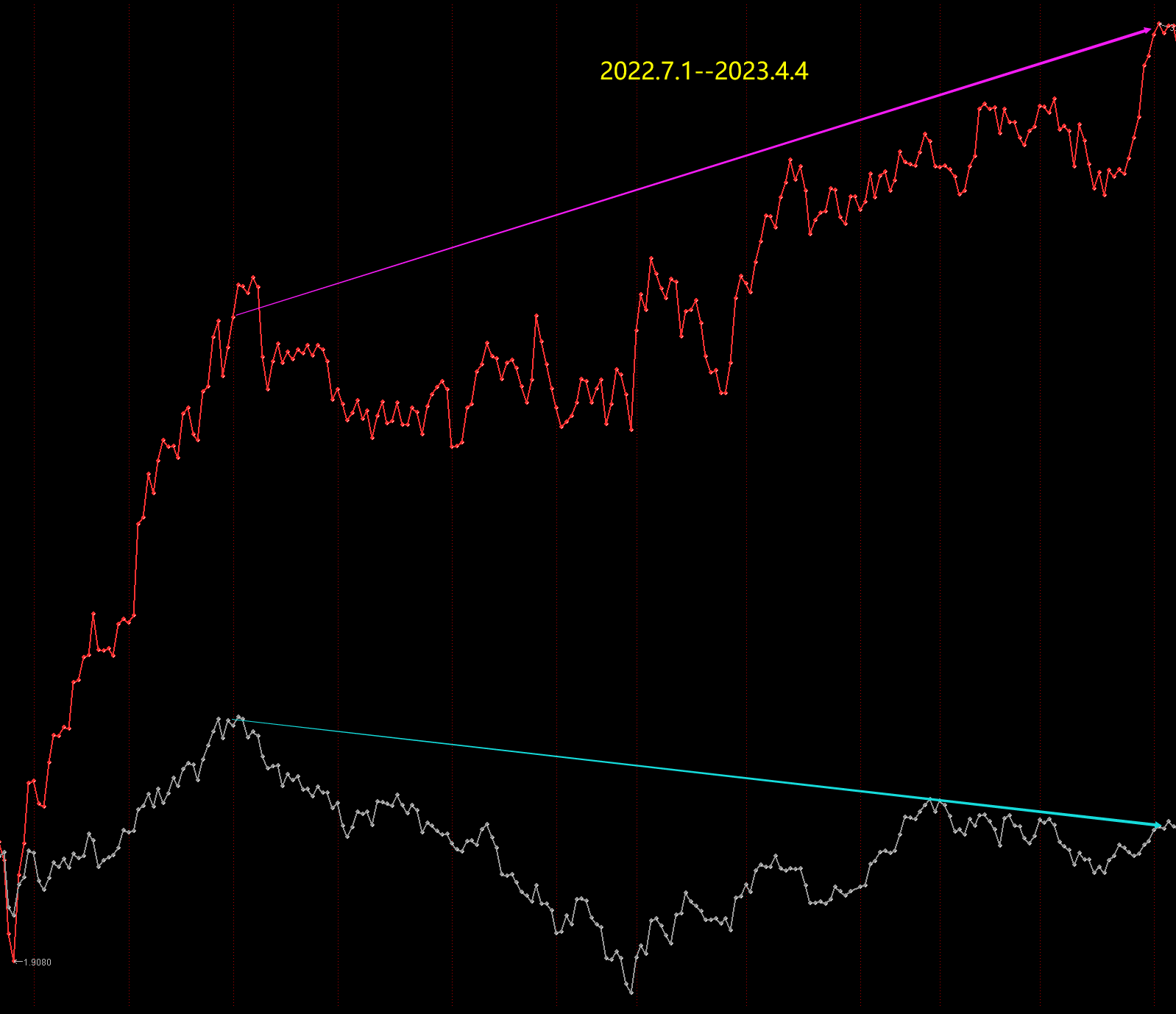

早在 2020 年初武经理就开始研究航空行业,但直到 2022 年下半年上市航空公司估值跌到地板上才开始买进。当时便宜到什么程度呢?如果你那时组建一家新的航空公司,比直接在市场上买还要贵很多。

超低估值带来良好安全边际,在沪深300持续调整时,这只产品逆势上涨一路创出新高。

四、灵活的投资风格与果断的执行力

在A股并不太适合巴菲特那种长线持有不动的价值投资,做产业轮动更合A股特色,武经理深谙此中之道。从在管产品先锋成长、远见成长、瑞享混合持仓变动上可清晰看到他投资策略的灵活性与果断性。

灵活的产业轮动投资风格,能更好的捕捉行情机会,果断的执行力让武经理敢于在机会到来时重仓下注。如瑞享混合, 2024年三季度调仓至CPO、机器人等高景气度赛道,2025年CPO景气度持续飙升,市场逻辑进一步强化,武经理迅速大力加仓。

至今年第三季度,前10重仓股高度聚焦CPO产业链,集中度高达85.7%。从CPO无人问津时入局到连续重仓,足见武经理高超卓越的市场主线捕捉能力。

武经理的投资生涯是中国资本市场中生代基金经理成长的一个缩影,他用15年的坚持磨砺出成熟的投研框架,舞出了自己博识理性果敢的独有风采。在管的几只产品我先加入自选,看看武经理在未来的时光里能带来多少惊喜。

投资是终身事业,相信爱粉们最终都能在坚持中成长,在实战中悟道,在牛熊轮换的节拍中找到自己的节奏。

最后还有请爱粉们顺手点个赞,给个鼓励支持,万分感谢!

以上内容仅为个人观点,不具任何指导意义,不构成任何投资建议。提及个股基金仅为记录市场观点和实盘操作过程,不做任何推荐。基金过往业绩不代表未来,投资者需注意市场波动风险。

#沐曦股份今日上市!中一签能赚多少?##锂价狂飙!能源金属归来?##我国首批L3级自动驾驶车型获批上路##挖掘超额收益##青禾创作计划#