今天想和大家聊聊最近的市场和应对策略。

前天市场的大跌确实让不少人惊出一身冷汗,三大指数集体重挫超2%,超4600只个股下跌,有色、科技等前期强势板块成为重灾区。今天早盘虽然有所反弹,但市场情绪明显谨慎,成交缩量明显。

这次调整表面看是受美联储新主席提名、贵金属暴跌等外部因素冲击,但深层原因还是市场本身积累了一定获利盘,加上春节前资金避险情绪升温,内外因素共振导致。从更宏观的角度看,2026年A股大概率还是"结构慢牛"格局,但分化会非常明显——科技成长、顺周期、消费等板块会轮番表现,但波动也会加大,像昨天这种单日大跌可能不会是最后一次。

这种环境下,在股市追涨杀跌很容易两头挨打,我的建议是:降低收益预期,优化持仓结构,适当关注固收+类资产,用"稳"的部分来对冲权益资产的波动,这样心态会好很多,也更容易拿得住。

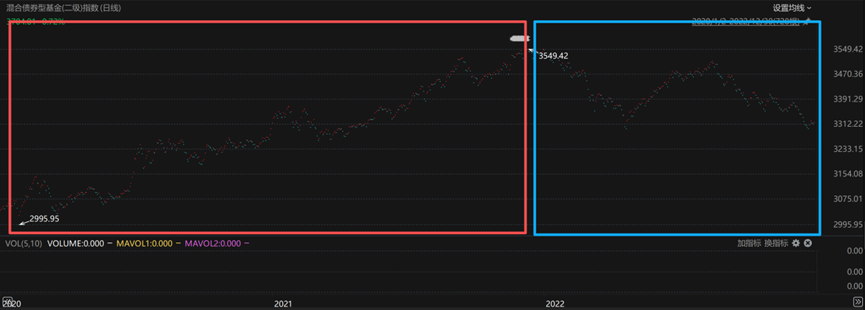

2022年以来混债二级指数和沪深300指数走势对比

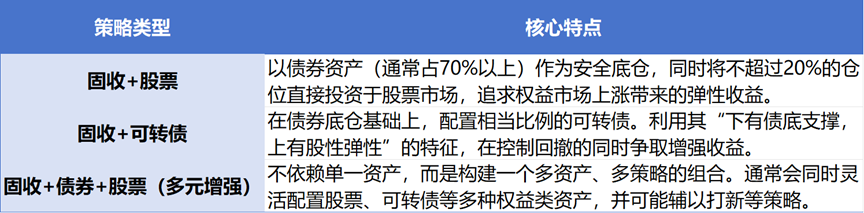

说到固收+,今年确实值得重点关注。但很多朋友可能不太清楚,同样是"固收+",不同策略的收益来源和风险特征差异很大。

简单来说,主流策略分三类:纯债+股票(股票仓位10-20%)、纯债+转债(转债仓位20-40%)、纯债+转债+股票(混合配置)。

从历史数据看,这三类产品在牛熊市中的表现截然不同——2020年市场单边上涨时,纯债+股票策略收益普遍超过15%,但2024年市场调整时,最大回撤普遍也不小。

纯债+转债策略在震荡市中表现更稳,但在转债阶段性估值高位时,部分产品也出现了3-5%的回撤,但整体的稳定性仍可值得称道。

而纯债+转债+股票的三重配置策略,则是取其精华,囊括了固收+转债+股票三种资产的特征,混合搭配,效果自然更好。这种现象背后,其实是资产协同性的问题——单一增强策略(只加股票或只加转债)容易"一荣俱荣、一损俱损",而三重配置通过资产间的低相关性,可以实现"东方不亮西方亮"。

比如2025年四季度,当股票市场调整时,转债和信用债的票息收益提供了缓冲;今年1月债市震荡,但股票和部分转债表现不错,整体净值依然稳健。从资产展望看,2026年这种策略的优势可能更明显:债市宽幅震荡,信用债票息确定性强但资本利得空间有限;转债经过调整后,部分偏债型品种已具备配置价值;股票虽然短期波动大,但结构性机会依然存在。三重收益来源可以动态调整,在不同市场环境下都能找到机会——如果债市走牛,信用债和转债都能受益;如果股市反弹,股票和转债也能跟上;即使市场继续震荡,票息收益也能提供安全垫。这种"进可攻、退可守"的特性,在当下不确定性加大的环境中,可能比单一策略更有韧性。

我拿一个有代表性的产品举个例子,$摩根双债增利债券C(OTCFUND|000378)$就是这种三重配置策略的典型代表。

这只基金今年以来涨了1.62%(截至2月2日),在同类产品中排名靠前,更重要的是,从2025年以来的走势看,净值基本是一条斜线向上,期间市场多次调整,但它回撤控制得非常好,最近这波大跌中表现也很抗跌。

这种"稳中有进"的特征,在当下市场显得尤为珍贵。

为什么它能做到这一点?

核心在于它的资产配置策略:底层是50%左右的信用债(中高等级为主,久期2年左右),提供稳定的票息收益;中间层是30%左右的可转债,追求安全边际下的增强收益;顶层是20%以内的股票仓位,主要配置科技成长和制造业龙头,通过选股获取超额收益。这种"信用债打底+转债增强+股票增厚"的三层结构,让它在不同市场环境下都能找到收益来源——债市好时,信用债和转债贡献收益;股市好时,股票和转债跟上;市场不好时,票息收益提供安全垫,回撤自然就控制住了。

从数据看,它近一年最大回撤只有-1.74%,远低于同类平均水平,夏普比率2.65(风险调整后收益优异),说明基金经理在追求收益的同时,对风险控制非常重视。

具体到这只基金的优势,我觉得有几点值得关注:

第一是策略的清晰性,50%信用债+30%转债+20%股票的比例不是固定的,但中枢明确,基金经理会根据市场环境动态微调,比如转债估值高时会降低仓位,股票机会好时会适当增配,这种灵活性在震荡市里很重要。

第二是资产质量,信用债以中高等级为主,不下沉信用,避免踩雷风险;转债主要配置偏债型品种(价格100-130元),这类转债债底保护强,即使正股下跌,跌幅也有限;股票持仓分散,前十大重仓股占比不到5%,避免个股风险。

第三是基金经理的投资理念,从业14年,横跨产品、研究、投资多个岗位,管理这只基金一年多,任职回报11.39%,最大特点是"绝对收益导向"——一切策略都服务于为持有人实现长期稳健增值,而不是追求短期排名。这种理念在固收+产品里特别重要,因为固收+的持有人大多是风险偏好中等、希望替代部分银行理财的投资者,他们更看重持有体验,而不是某一年赚多少。

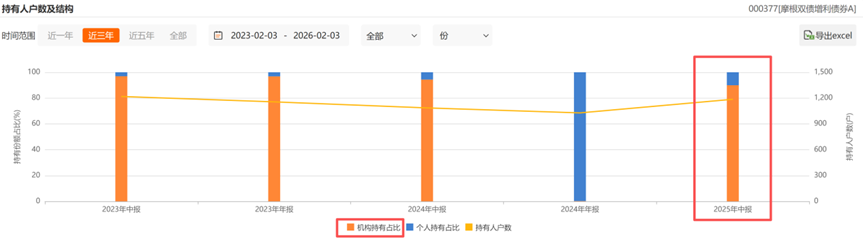

从持有人结构看,机构占比接近90%,说明专业投资者也认可这种策略。

最后说说我的看法。在当前市场环境下,固收+产品确实值得关注,但选对产品很重要。

$摩根双债增利债券C(OTCFUND|000378)$的优势在于:策略清晰、回撤控制好、长期业绩稳定,特别适合两类投资者:一是风险偏好中等、希望平衡收益和风险的投资者,可以用它替代部分银行理财或纯债基金;二是权益仓位较高的投资者,可以把它作为"压舱石",降低组合波动。

当然也要提醒,固收+不是保本产品,短期也会有波动,但从长期看,这种三重收益来源的策略,在震荡市里或许能更好应对波动。建议大家可以关注,但不要一次性重仓,可以分批买入或定投,这样心态会更稳。

#一号文件重磅发布!农业股行情会火吗?##白酒股活跃:贵州茅台盘中重回1500元##2月基金投资策略##2025超额关键词##暖阳创作计划#