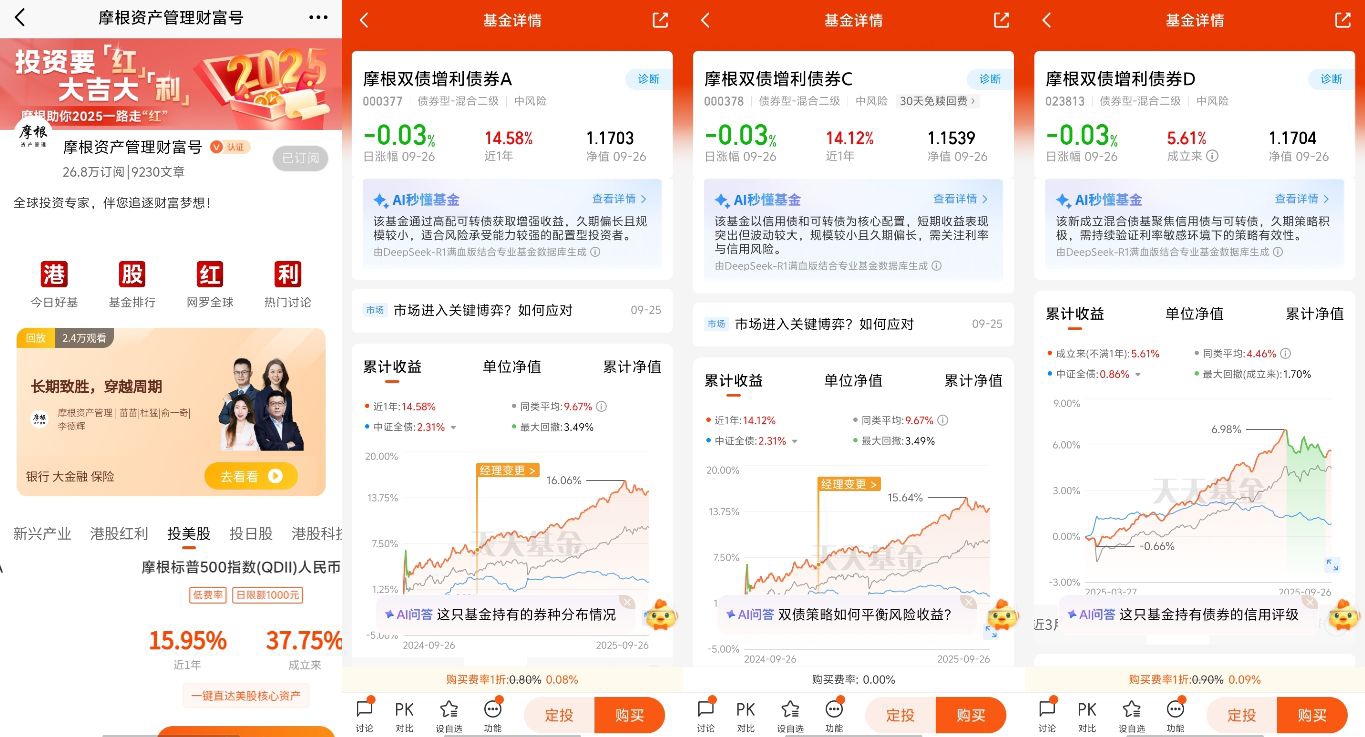

$摩根双债增利债券A$ $摩根双债增利债券C$ $摩根双债增利债券D$ 摩根双债增利债券基金(A类:000377)凭借“信用债打底+可转债增强”的双债策略,在当前市场环境下展现出稳健与收益的平衡优势,是兼顾风险控制与收益弹性的优质选择。

双债策略:信用债筑基,可转债捕捉弹性

信用债为主,稳定收益来源

基金通过配置高评级金融机构债券(如工行、平安银行永续债)构建组合“安全垫”。这类资产违约风险极低,年均票息贡献3%-4%,在利率波动期提供稳定现金流。例如,2025年二季度持仓中,信用债占比45.45%,主要选择AAA级债券,有效规避信用风险。

可转债增强,动态捕捉机会

可转债仓位约30%,采用“双低策略”(低价格+低溢价率),重点布局价格低于110元、溢价率小于20%的品种。这类标的向下有债底保护,向上能跟随股市上涨。例如,2025年一季度通过布局新能源转债并适时止盈,显著增厚收益。此外,可转债细分策略包括:

平衡型+偏股型可转债:聚焦AI、半导体、高股息(银行、公用事业)及内需板块,捕捉产业趋势红利;

偏债型可转债:在市场波动时控制回撤,稳定组合表现。

风险控制:低波动、快修复,适合稳健投资者

回撤控制优异

近1年最大回撤仅3.49%,与同类平均持平,但收益回撤比达4.93,意味着用较小风险代价获取较高收益。2025年二季度债市调整中,组合久期控制在2年左右,杠杆率低于行业平均,最大回撤仅1.38%,29天即修复跌幅。

持仓分散,行业配置均衡

信用债覆盖金融、公用事业等低波动行业;可转债聚焦科技、消费等成长板块,但单一个券占比低,避免集中风险。

金经理:经验丰富,策略灵活

周梦婕的“稳准狠”哲学

6年固收投资经验,管理规模40.59亿元,从业年均回报5.76%;擅长“哑铃策略”——短久期信用债规避利率风险,高票息资产提供现金流,同时通过可转债增强弹性;换手率高,积极捕捉波段机会,避免“躺平”式管理。根据市场变化灵活调整持仓,例如2025年二季度新增25工行永续债、24渤海银行二级资本债等信用债,同时优化可转债结构,提升组合抗波动能力。

对于不愿承受股市大幅波动,但希望获取超越纯债收益的投资者,该基金是当前市场环境下值得重点关注的稳健型选择。@摩根资产管理