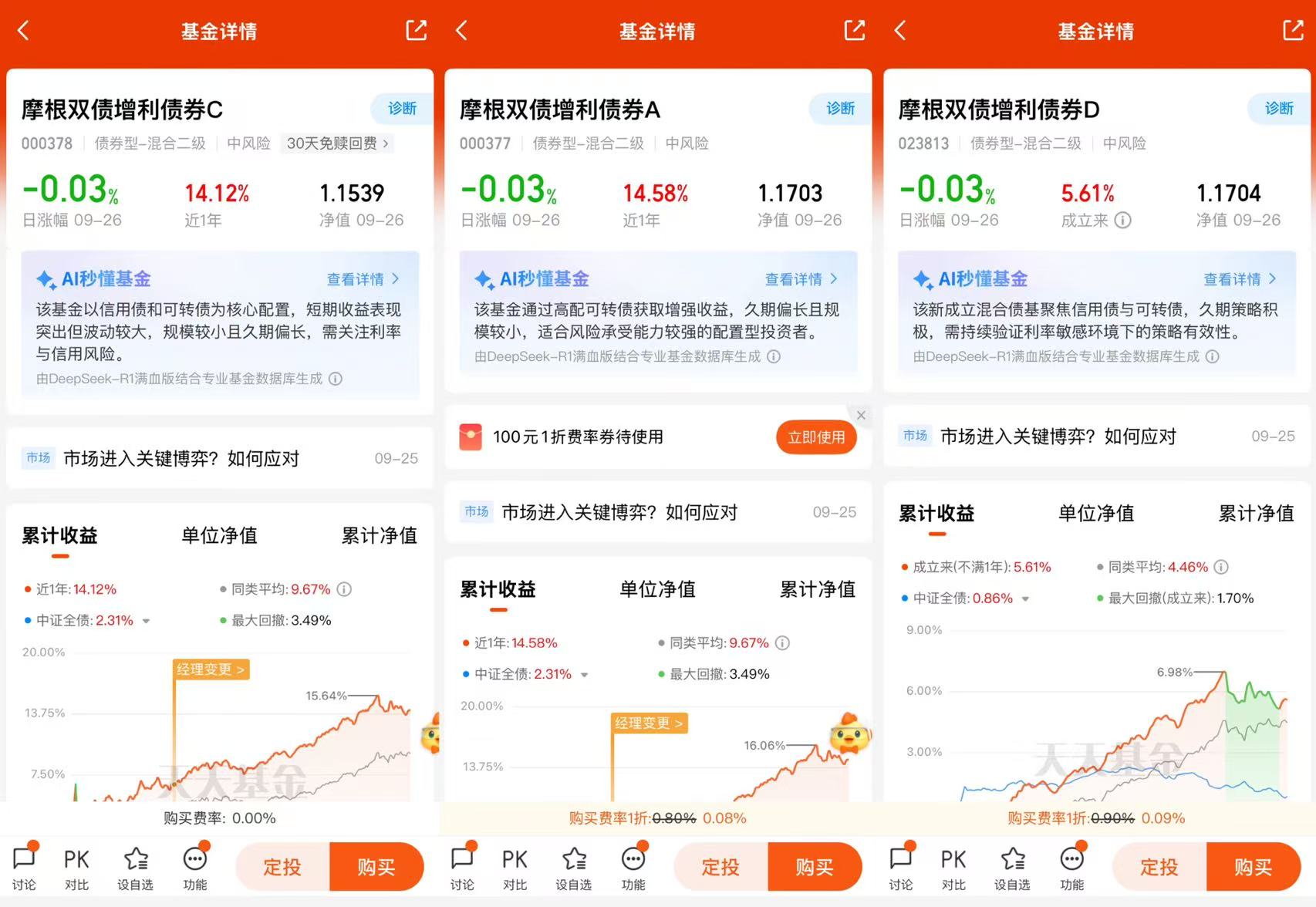

$摩根双债增利债券A(OTCFUND|000377)$$摩根双债增利债券C(OTCFUND|000378)$

在当前市场环境下,投资者普遍面临一个两难选择:纯债收益持续走低,而权益市场波动又过大,难以承受。此时,"摩根双债策略"以其独特的"信用债+可转债"双轮驱动模式,为投资者提供了一个既能获取稳健收益又能分享股市红利的理想选择。摩根双债增利债券基金通过短久期信用债和双低策略可转债的组合配置,成功实现了"稳中求进"的投资目标,成为震荡市中兼顾安全性与收益性的优质"固收+"产品。

一、核心投资理念与策略优势

1. 双债驱动的"稳中求进"策略

摩根双债增利债券基金的核心投资理念是"信用债为盾,可转债为矛",通过双债策略构建攻守兼备的投资组合:

信用债作为"盾":基金将不低于60%的仓位配置于信用债,其中AAA级金融机构债券占比超70%,主要选择工行、平安银行等大型金融机构的永续债。这类资产违约风险极低,年均票息贡献3%-4%,为投资组合提供稳定的"安全垫"。

可转债作为"矛":剩余仓位灵活配置可转债,占比通常不超过30%,采用"双低策略"(低价格+低溢价率),重点配置价格低于110元、溢价率小于20%的品种。这类标的向下有债底保护,向上能跟随股市上涨,实现"进可攻,退可守"。

动态平衡机制:基金经理会根据股债性价比指标(如沪深300股息率/10年期国债收益率)灵活调整信用债与可转债的比例。例如在2023年三季度,基金曾将可转债仓位从25%降至15%,成功规避了市场回调,展现了基金经理对市场变化的敏锐洞察。

2. 风险控制的三大支柱

摩根双债增利债券基金在风险管理方面建立了三大支柱,确保组合的稳健性:

久期管理:采用"哑铃策略",将组合久期控制在2年左右(远低于同类基金的4-5年),通过短久期信用债规避利率风险,同时配置少量长久期债券以平衡收益。这种策略在2025年二季度债市调整中效果显著,产品逆势上涨0.3%,而不少长久期基金下跌超1% 。

信用风险管理:严格筛选高评级主体,单一行业持仓不超过15%,有效分散信用风险。2025年二季度,基金主动减持地产债,增持交通、通信等政策受益板块信用债,成功规避了地产行业调整风险 。

杠杆控制:杠杆率低于行业平均,通过回购融入资金获取杠杆放大收益,但根据市场环境和风险偏好进行动态调整,以控制风险。基金合同规定债券回购余额不超过基金资产净值的40%,实际操作中杠杆率控制得更为严格。

这种多维度的风险控制体系,使得摩根双债增利债券基金的最大回撤仅3.5%左右,且净值修复速度快——近期市场波动中,最大回撤仅1.38%,29天即修复跌幅,为投资者提供了良好的持有体验。

二、历史业绩表现分析

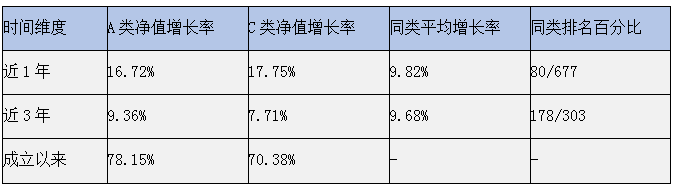

1. 短期、中期与长期收益率对比

摩根双债增利债券基金在不同时间维度均展现出优异的业绩表现 :

从上表可以看出,基金近一年表现尤为突出,A类和C类分别以16.72%和17.75%的收益率大幅超过同类平均水平和业绩比较基准(5.40%) ,显示出基金经理出色的市场把握能力和策略执行效果。

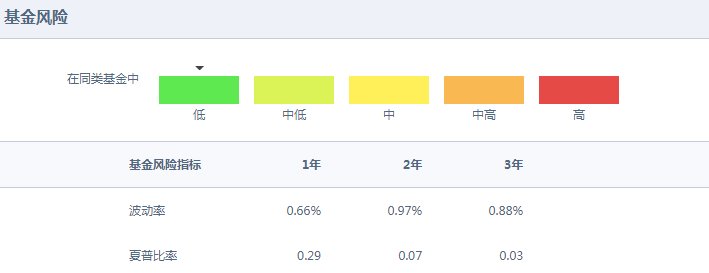

2. 风险调整后收益分析

风险调整后收益是衡量基金真正价值的重要指标。摩根双债增利债券基金近一年夏普比率0.29,超越82.95%的同类基金,意味着每承担一单位风险获得的回报更高。相比之下,纯债指数的年化收益率约为3.37%,而摩根双债增利通过双债策略显著提升了收益空间。

同时,基金波动率为0.66%,优于89%的同类基金,最大回撤为5.72%,显示出良好的风险控制能力。这种优异的风险收益比,使得基金在震荡市场中表现尤为出色,为投资者提供了"慢牛"式增长体验。

三、基金经理与团队分析

1. 基金经理周梦婕的投资风格

摩根双债增利债券基金现任基金经理周梦婕自2025年1月16日起管理该基金,任职回报达7.07%。她的投资风格可概括为"稳准狠":

稳:注重本金安全,严格控制组合久期,采用高评级信用债策略,不盲目信用下沉。

准:精准把握市场变化,如2025年一季度根据宏观经济预期差调整权益资产配置比例,成功捕捉市场机会。

狠:交易敏锐度高,换手率高达969.26%,积极捕捉波段机会(如新能源转债超跌时抄底),避免"躺平"式管理。

周梦婕具有6年固收投资经验,管理规模132.28亿元,从业年均回报6.00%。她擅长"哑铃策略"——短久期信用债规避利率风险,高票息资产提供现金流,同时通过可转债增强弹性。

2. 团队支持与专业背景

摩根双债增利债券基金由摩根固收投资总监亲自操刀,团队成员平均从业年限超10年,历经多轮牛熊周期的考验。这种丰富的经验和专业的知识,为基金的稳健运作提供了有力保障。

团队采用"估值纪律+行业景气度捕捉"策略,当市场转债百元溢价率过高时果断减仓规避风险,待估值回落合理区间后及时加仓。在2025年一季度,基金抓住了基建产业链复苏的机会,通过行业轮动增厚收益。

四、基金持仓分析与策略执行

1. 债券投资组合分析

截至2025年6月30日,摩根双债增利债券基金的债券投资组合主要包括 :

可转换企业债:14,464.72万元,占比42.36%

普通金融债:9,098.99万元,占比26.64%

国债:1,717.54万元,占比5.03%

可交换公司债券:838.89万元,占比2.46%

前五大债券持仓均为AAA级金融债,包括25工行永续(3,008.75万元,占比8.81%)、24渤海银行(2,043.10万元,占比5.98%)、25平安银行(2,030.04万元,占比5.94%)、25民生银行(2,017.10万元,占比5.91%)、25国债01(1,717.54万元,占比5.03%) 。

2. 股票投资组合分析

基金股票投资组合主要集中在低估值的消费、金融类股票,如中国移动、中国汽研、招商公路、华特达因、九华旅游等。这些股票虽然没有大幅上涨,但表现相对稳健,为基金贡献了一定的超额收益。

值得注意的是,基金在不同季度的股票持仓比例存在明显波动:2024年12月31日为14%、2024年9月30日为22%、2024年6月30日为17%、2024年3月31日为14%。这种动态调整体现了基金经理对市场环境的精准判断和灵活应对能力。

3. 可转债投资组合分析

可转债投资是摩根双债增利债券基金获取超额收益的关键:

基金在可转债市场中采取灵活的投资策略,根据市场估值水平和正股表现调整仓位。

2025年一季度,基金在可转债市场经历低评级转债信用冲击后,逐步增加仓位,并在季度末随市场上涨后仓位有所降低。

2024年四季度,基金通过波段操作青农转债、紫银转债等品种,贡献了可观的超额收益。

基金团队还会敏锐捕捉转股价下修、回售等特殊条款带来的套利空间,进一步增厚投资收益。

五、适合人群与配置建议

1. 适合不同风险偏好的投资者

摩根双债增利债券基金适合以下三类投资者 :

保守型投资者:追求稳健收益的退休人群或风险厌恶者,可将该基金作为"固收+"的核心配置,占比10%-15%。基金的短久期策略和高评级信用债配置,为这类投资者提供了良好的本金安全性和稳定收益。

平衡型投资者:追求资产稳健增值的上班族或家庭理财者,可将该基金作为"固收+"的主要配置,占比20%-30%。基金的风险调整后收益高、净值修复速度快,适合长期持有,避免频繁操作。

进取型投资者:希望在控制风险前提下获取较高收益的激进投资者,可将该基金作为权益资产的补充配置,占比30%-40%。基金经理的灵活调整能力,使得基金能够在股市上涨时分享红利,下跌时控制回撤。

2. 投资时机与策略建议

当前市场环境下,摩根双债增利债券基金具备较好的配置价值:

股债性价比指标:截至2025年9月,沪深300股息率为2.86%,10年期国债收益率为1.89%,股债性价比比值为1.51,仍显示权益资产具备一定配置价值 。

可转债市场机会:中证转债指数年内上涨15.55%,显著跑赢纯债资产。基金在转债投资上展现出清晰的策略逻辑,如在2025年3月百元溢价率升至35%历史高位时果断减仓,6月回落至28%合理区间后及时加仓,单这一操作就贡献了0.9%的超额收益 。

短期波动应对:2025年二季度债市调整期间,基金逆势上涨0.3%,验证了短久期策略的有效性。

摩根双债增利债券基金凭借其独特的"双债策略",成功实现了"稳中求进"的投资目标,为投资者提供了一个既能获取稳健收益又能分享股市红利的理想选择。基金经理周梦婕通过短久期信用债和双低策略可转债的组合配置,结合动态仓位调整机制,有效平衡了风险与收益。

展望未来,在当前低利率环境下,摩根双债增利债券基金的"哑铃策略"和"双低策略"有望持续发挥优势。基金经理对宏观经济预期差的跟踪和对行业轮动的把握,将为基金创造更多超额收益机会。同时,随着国内经济逐步复苏,企业信用状况改善,违约风险降低,信用债的投资价值将进一步提升。

对于追求稳健收益的投资者而言,摩根双债增利债券基金确实是一个值得考虑的选择。它既能避免纯债收益的持续缩水,又能有效控制权益市场的大幅波动风险,是当前复杂多变市场环境中的理想配置。

投资建议:将摩根双债增利债券基金作为"固收+"核心持仓,占比可至资产的20%-30%。震荡市中可定投,利用其短久期优势平滑市场波动,获取长期稳健收益。@摩根资产管理