说实话,当初我买摩根双债增利债券,纯粹是被这年头理财的“低波需求”逼出来的选择。现在这市场,理财早就不保本了,纯债基金虽然稳当点,但收益被利率下行压得喘不过气来——看看存款利率,一年期都跌到1%出头了,纯债的收益根本追不上通胀,钱越放越缩水。更别提权益资产了,股票市场动不动就大起大落,上个月还涨得欢,下个月就能让你账户缩水10%,那波动大得让人手都发抖,晚上睡觉都不踏实。这种时候,谁不想找个既能保本又能赚点小钱的避风港?我就是这么被逼着去研究债基的,结果发现了摩根双债增利债券这只基,它玩的是个非主流的双债策略,用可转债和信用债、利率债的组合,硬是在震荡市里走出了一条稳中有升的路子。

这只基的策略挺有意思,不是那种老套的纯债玩法,而是把仓位分成了进攻和防守两部分。进攻部分靠可转债,占了50.64%的仓位,这东西就像个“变形金刚”,市场好的时候能跟着股票涨,市场差的时候又有债底兜着,不至于摔得太惨。防守部分呢,是信用债和利率债的组合,信用债占了45.45%,利率债占了5.03%,加起来刚好50.48%左右,这就是保底收益的根基——信用债大多是高评级的银行债或公司债,利息稳定,风险低;利率债像国债,更安全,但收益略低,整体上就像个稳当的“压舱石”,保证基金不会大起大落。这种“进攻+防守”的平衡配置,让基金在市场波动中保持了“钝感力”,不是那种一惊一乍的风格,而是慢慢悠悠地往上爬,特别适合我们这些求稳的普通投资者。

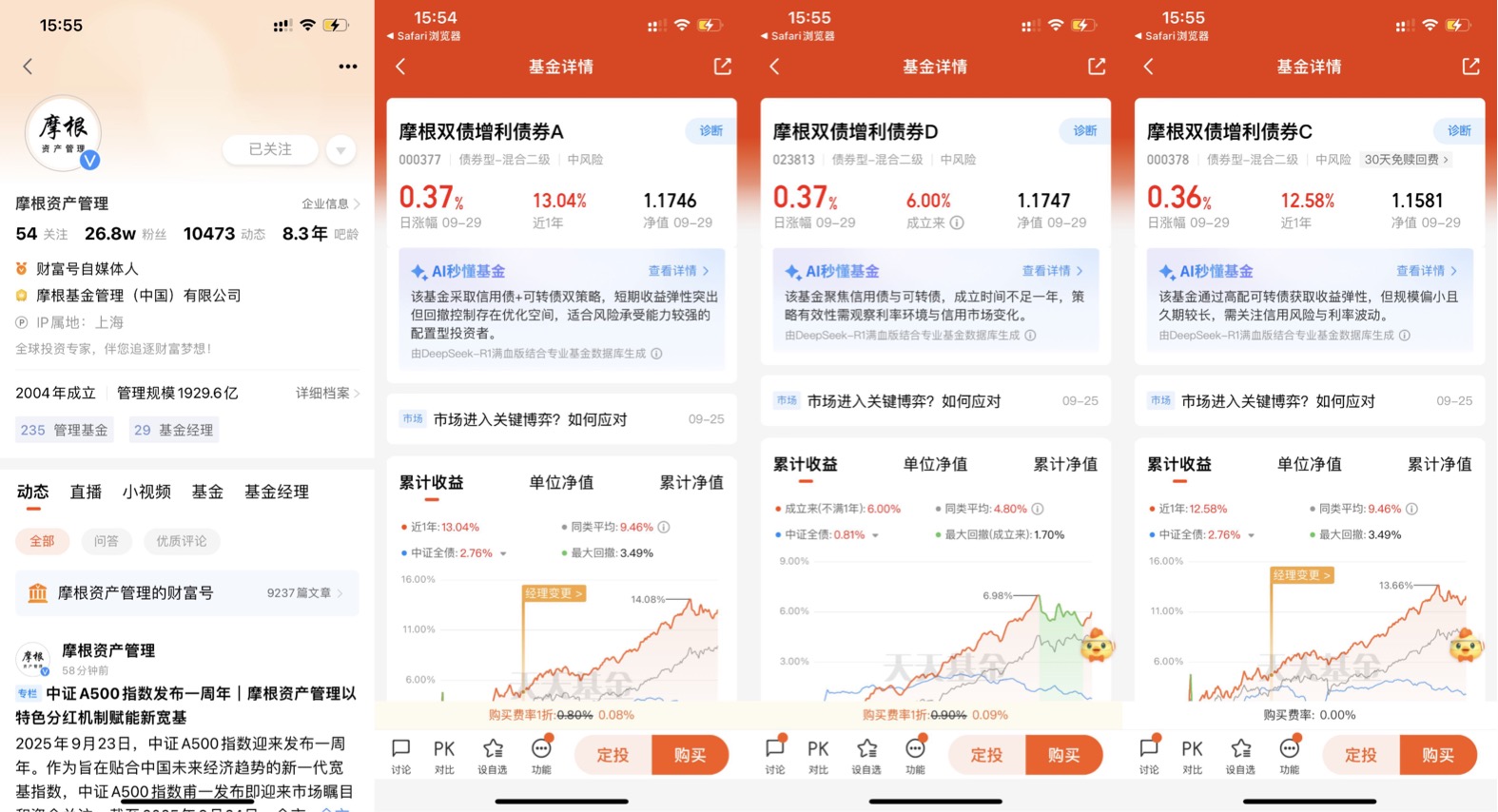

最近债市可不是一般的折腾,从去年开始就震荡个不停,利率债一会儿涨一会儿跌,信用债也时不时爆出点风险事件。去年三季度,债市就宽幅震荡,连央行宽松政策都只能勉强稳住,长债利率快速下行后又反弹,搞得不少纯债基收益忽高忽低。 今年更别提了,2025年二季度报告显示,债市还在震荡回调,流动性宽松对债市有支撑,但短端利率下行空间有限,整体市场像在走钢丝——一边是降准降息预期升温,一边是机构抢配债券带来的波动。 可就在这当口,我账户里的摩根双债增利债券却像个“闷声发小财”的能手,基金净值几乎每天默默涨一点儿,连续好几天都不带停的。为啥?全靠那50.64%的可转债仓位发力。可转债这玩意儿,在市场震荡中特别抗打——它不像纯股那样敏感,债市跌了,它有信用债和利率债托底;债市稳了,它又能借正股反弹的机会往上冲。8月份的时候,市场还在震荡回调,但这只基的净值硬是做到了7连涨,整个月就碎了两天蛋,其他时间都在稳步上扬。 这种表现可不是偶然,近一年收益超13%,2024年三季度净值增长4.93%,四季度也有2.30%的正收益,稳稳跑赢业绩基准,在同类债基里都算佼佼者。

这种“钝感力”在当下市场太珍贵了,说白了就是基金策略和市场节奏同步的结果。基金经理周梦婕管理得挺到位,她把信用债作为基础收益源,主要投AAA级的工行永续债、渤海银行二级资本债这些高信用品种,违约风险小,利息收入可靠;可转债部分则瞄准了AI、消费这些景气赛道,像兴业转债、上银转债聚焦银行板块,G三峡EB2布局公用事业,既享受高股息的“安全垫”,又能通过转股分享行业复苏的红利。 这种布局不盲目追高风险,也不错过结构性机会,就像给投资装了个“导航系统”,总能沿着市场主线走。去年底,可转债市场其实挺乱的,低价转债跌破100元的比比皆是,指数一度跌了12.21%,但这只基靠着严格的高等级信用债筛选和可转债的灵活配置,硬是顶住了压力。 今年债市升温,利率债和信用债都“大晴天”的时候,可转债仓位更是锦上添花,让基金净值逆势向上,近一年涨幅达到了13.04%,比纯债基强太多了。

回过头看,买这只基真不是一时冲动,而是被低波需求逼出来的智慧选择。低波固收+产品本来就是个高门槛的活,回撤不能超3%,收益率还得跑赢纯债,权益仓位还得严格控制——可转债仓位的一半都算进权益里,这对基金经理要求极高,每笔钱都得如履薄冰。 但摩根双债增利债券就做到了,它把回撤控得死死的,近一年最大回撤不超过3%,在2025年二季度报告里也强调了流动性充足,没出现风险。 这种策略特别适合我们这些普通人,既想赚点收益,又不想担惊受怕。我自己的经验是,在市场震荡时,它就像个“避风港”,债市跌了,有信用债的票息收入撑着;债市稳了,可转债的弹性就显出来,净值小步慢跑往上走。2023年报告显示,基金在债市震荡中保持短久期和流动性,以票息收益为主,权益部分也只适度配置TMT等政策方向,不瞎折腾。

总之,摩根双债增利债券这只基,用双债策略在低利率和波动大的环境里,给了我一个“进可攻、退可守”的选项。它不是那种一夜暴富的玩法,而是靠每天的默默积累,让净值一点一点涨起来。在2025年这市场里,纯债收益抵不过下行,权益资产波动吓人,这种“钝感力”反而成了最可靠的东西——稳赚兼顾,长期跑赢存款利率,值得咱们普通投资者当个核心配置。 如果你也在找低波产品,不妨试试它,定投或逢低补仓都行,反正我是不后悔当初被“逼”进这个坑的。

$摩根双债增利债券A$ $摩根双债增利债券C$ $摩根双债增利债券D$