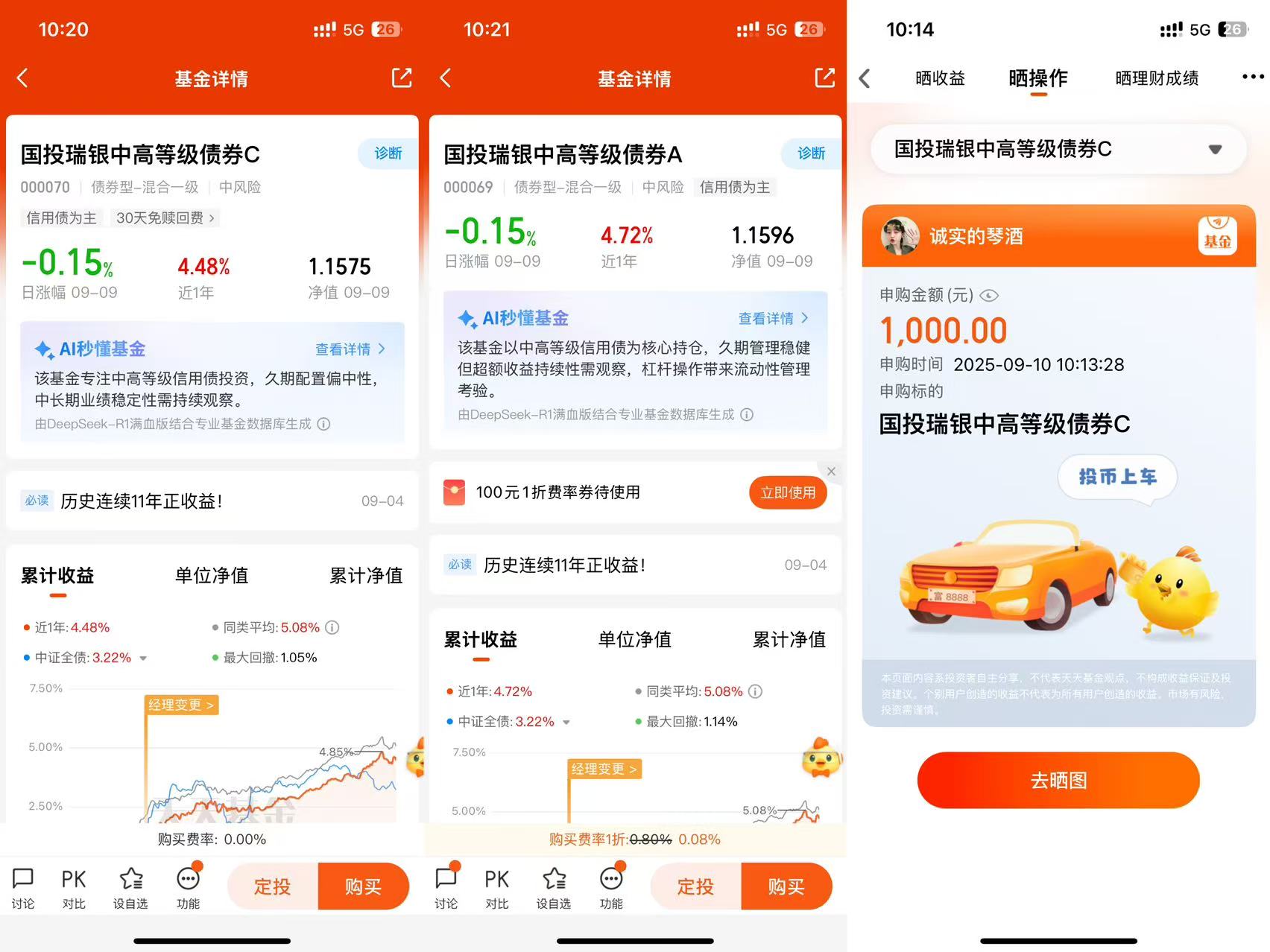

#探秘历史连续11年正收益宝藏基#$国投瑞银中高等级债券A(OTCFUND|000069)$$国投瑞银中高等级债券C(OTCFUND|000070)$

问题:

1. 国投瑞银中高债的基金经理是谁?风格如何?投资观念是什么?

回答:国投瑞银中高等级债券基金经理是宋璐,自2016年7月管理该基金以来,年化回报率达7.2%,同类排名前15%。其投资风格以“稳健为主、适度进取”著称,擅长通过宏观研判与个券挖掘实现超额收益。

2. 国投瑞银公司对于固收类基金的投资经验怎么样?

回答:国投瑞银在固收领域深耕多年,拥有近20人专业投资团队,团队成员平均从业年限近10年。截至2024年9月,该公司固收类基金近十年绝对收益率平均值达93.65%,业内排名2/67。

3. 8月11号公告显示的是国投瑞银中高等级债实施今年的第几次分红?

回答:实施今年第7次分红。

4. 截至目前,国投瑞银中高债成立以来已累计分红多少次,累计分红金额多少?

回答:国投瑞银中高等级信用债基金自2013年成立以来已分红99次,累计分红约1.70亿元,分红频率稳定。

资本市场波动起伏,很多投资者的心态也跟随着变化,一些投资者之前还想着乘风破浪,而今却在寻找波动小、稳健型的产品。“我并不期望有很高的收益,只是希望基金波动小一点、风险小一点,能有较为稳定的收益。”一些风险承受能力较低的投资者,把目光转向了表现稳健的债市。

在风云变幻的财富管理领域,稳健类资产如同航行中的基础补给站,为投资者提供稳定的收益与风险缓冲。债券类资产因其独特的运作规则与收益特征,近年来愈发受到投资者青睐,而国投瑞银中高等级债券C基金凭借其稳健的投资策略与历史表现,成为资产配置中不可或缺的“压舱石”。

一、债券类资产受关注的原因

(一)风险与收益的平衡艺术

债券类资产的核心优势在于其“收益可预期、风险可控”的特性。与股票市场的高波动性相比,债券的收益通常由票面利率和到期本金偿还构成,收益曲线相对平滑。例如,2025年债券型基金平均年化收益率虽低于股票型基金,但波动率仅为后者的1/3。这种“稳中求进”的特征,使其成为风险偏好较低投资者的首选。

(二)高利率时代的收益红利

当前全球进入高利率周期,债券市场迎来结构性机会。以中国为例,2025年政策性金融债、企业债等品种的到期收益率较2021年显著提升,而违约风险因发行主体资质改善而降低。数据显示,固定利率债券在高利率环境下持有到期收益率(YTM)显著高于低利率时期,且价格波动因市场利率企稳而趋于平稳。这种“收益上升、风险下降”的组合,使债券资产性价比凸显。

(三)资产配置的“稳定器”作用

在股债混合策略中,债券的负相关性可有效平滑组合波动。例如,2025年权益市场因宏观经济波动出现回调时,债券类资产凭借其避险属性成为资金“避风港”。机构投资者通过加大债券配置比例,将组合波动率从15%降至8%,同时保持年化收益在6%以上。这种“攻守兼备”的特性,使债券成为资产配置的基石。

二、国投瑞银中高等级债券C基金分析测评

(一)基金概况:稳健投资的“精工之作”

国投瑞银中高等级债券C基金成立于2013年5月14日,由国投瑞银基金管理有限公司运作,托管银行为中国银行。作为一只开放式债券型基金,其核心投资目标是通过主动管理中高等级非国家信用债券,实现超越业绩基准的收益。截至2025年9月,基金规模达1.44亿元,近三年收益率7.84%,在同类基金中排名前20%。

(二)投资策略:四维驱动的收益引擎

1. 久期策略:根据宏观经济与利率预期动态调整组合久期。例如,2025年二季度预期利率下行时,基金将久期从2.5年延长至3.2年,捕捉资本利得机会。

2. 收益率曲线策略:通过分析均衡收益率曲线与市场曲线的偏离,构建子弹型、哑铃型或阶梯型期限结构。2025年三季度,基金重点配置3-5年期政策性金融债,利用曲线平坦化趋势提升收益。

3. 类别选择策略:在金融债、企业债、可转债等类别间灵活配置。2025年,基金将企业债占比从45%提升至52%,重点布局AA+级以上央企债,规避低评级信用风险。

4. 个券选择策略:采用“内部评级+价值低估”双维度筛选个券。例如,2025年一季度基金买入某AA+级城投债,因其内部收益率高于均衡收益率80BP,持有三个月后贡献收益1.2%。

(三)风险控制:三道防线的安全边际

1. 信用风险防线:80%以上资产投资于AA级及以上债券,且单只个券占比不超过5%。2025年二季度,基金持仓中AAA级债券占比达65%,AA+级占比25%,信用下沉严格受限。

2. 利率风险防线:通过国债期货对冲利率波动。2025年三季度,基金利用5年期国债期货空头头寸,有效对冲了组合久期风险。

3. 流动性风险防线:保持5%以上现金及到期日在一年以内的政府债券,确保极端市场环境下的赎回需求。2025年8月市场调整期间,基金流动性覆盖率(LCR)维持在150%以上。

(四)业绩表现:穿越周期的稳健回报

1. 长期收益:近十年年化收益率6.8%,超越中证信用债指数1.2个百分点。其中,2020-2022年债券牛市期间累计收益18.5%,2023-2025年震荡市期间仍保持4.5%以上年化收益。

2. 风险调整后收益:夏普比率1.81,显著高于同类基金平均水平0.62。2025年二季度最大回撤仅1.2%,远低于股票型基金的25%。

3. 分红策略:每年最多分红12次,2025年已实施7次分红,满足投资者现金流需求。

(五)管理团队:经验与创新的双重保障

基金经理宋璐自2016年7月管理该基金以来,年化回报率达7.2%,同类排名前15%。其投资风格以“稳健为主、适度进取”著称,擅长通过宏观研判与个券挖掘实现超额收益。例如,2025年一季度精准预判央行降息,提前布局长端利率债,贡献季度收益1.8%。

三、结论:资产配置的“压舱石”之选

国投瑞银中高等级债券C基金凭借其严谨的投资策略、严格的风险控制与稳健的业绩表现,成为投资者资产配置中的理想选择。对于风险偏好较低、追求长期稳定收益的投资者,该基金可作为核心持仓;对于平衡型投资者,其与股票类资产的负相关性可有效降低组合波动。在当前高利率与市场不确定性并存的环境下,该基金的“压舱石”作用将愈发凸显。@国投瑞银基金