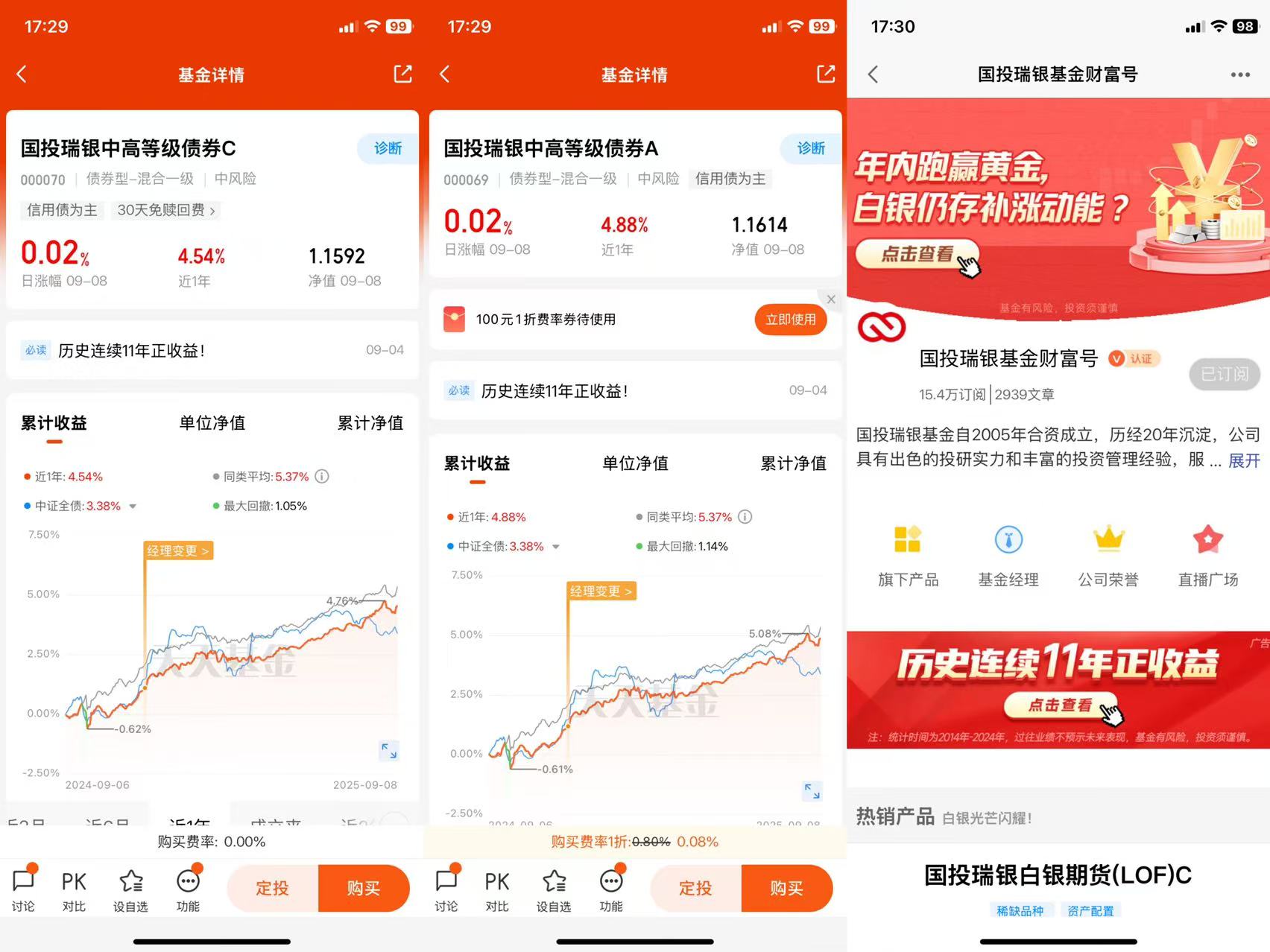

#探秘历史连续11年正收益宝藏基#$国投瑞银中高等级债券A(OTCFUND|000069)$$国投瑞银中高等级债券C(OTCFUND|000070)$

1. 国投瑞银中高债的基金经理是谁?风格如何?投资观念是什么?

回答:国投瑞银中高等级债券基金(A类:000069/C类:000070)的基金经理为宋璐,投资风格:稳健优先,严控回撤。投资观念:追求绝对收益,落袋为安。

2. 国投瑞银公司对于固收类基金的投资经验怎么样?

回答;国投瑞银基金在固收类基金投资领域拥有行业标杆级的丰富经验,是市场公认的固收投资头部机构。建立"研究决定投资、投资指导研究"的闭环体系,通过晨会、专题会议等高频沟通,确保策略与研究动态结合,历史业绩长期行业领先。

3. 8月11号公告显示的是国投瑞银中高等级债实施今年的第几次分红?

回答:8月11日公告的是实施今年第7次分红。

4. 截至目前,国投瑞银中高债成立以来已累计分红多少次,累计分红金额多少?

回答:国投瑞银中高等级债成立以来已累计分红99次,累计分红金额达到了1.7亿元。

债券类资产因其低风险特性、稳定收益特征和市场环境适应性,正成为投资者资产配置中的重要组成部分。在当前经济复苏动力不足、股市波动加剧的环境下,债券基金凭借其”压舱石”作用获得越来越多投资者的青睐。

一、债券类资产受关注的普遍原因

债券类资产受关注的首要原因是其显著的低风险特性。相比股票、基金等权益类资产,债券尤其是国债等国家信用债券,具有极低的违约风险。国家作为债券发行主体,其信誉保障使得投资者在持有到期时几乎不会出现亏损 。即使在经济下行周期,债券的违约概率也远低于其他金融工具。对于保守型投资者而言,这种确定性收益是资产配置中不可或缺的组成部分。

债券类资产的第二个吸引力在于其稳定的收益特征。债券收益主要来源于两部分:票息收入和资本利得。票息收入在债券发行时已明确确定,只要债券不出现违约,投资者即可获得稳定的利息收入 。即使在市场波动时,债券的票息收入仍能提供基础收益。此外,债券型基金还可能通过回购业务进行融资,适当放大收益 。据数据显示,债券型基金的年化波动率普遍在1.5%-2%之间,显著低于权益类资产,为投资者提供了更为平滑的收益曲线。

市场环境因素也是债券类资产受关注的重要推手。近年来,宏观经济波动加剧,权益市场表现不稳定,促使资金向债市转移。2023年,我国宏观经济呈现前高后低态势,制造业和基建虽受到政策提振,但出口端因欧美需求边际回落而有所下滑。与此同时,“资产荒”背景下,理财、保险、养老金等资金加大了对债券ETF的配置。2025年,我国CPI同比涨幅目标为2%,但实际数据持续低位运行,如2025年2月同比下降0.7%,5月同比下降0.1%。这种低通胀环境有利于债券类资产表现,而货币政策的适度宽松也为债市提供了良好环境。

从投资者行为角度看,债券类资产在投资组合中具有分散风险的作用。格雷厄姆曾指出,“哪怕再极端的投资者,哪怕股市表现再好,你也要至少持有25%的债券或固收类资产,永远要给自己留有余地。”在2025年的弱复苏环境下,债券类资产可以更好地平缓市场信心不足带来的剧烈波动。当权益市场大幅调整时,债券类资产往往能保持相对稳定,形成”跷跷板”效应,为投资者提供避险选择。

二、国投瑞银中高等级债券C基金基本情况

国投瑞银中高等级债券基金作为一只运作超12年的纯债型产品,凭借其稳健的投资风格、严格的信用风控体系和连续11年正收益的历史记录,已成为投资者资产配置中的优质选择。

国投瑞银中高等级债券C基金成立于2013年5月14日,截至2025年6月30日,基金规模为1.43亿元,份额规模为1.2398亿份。该基金为债券型-混合一级,风险等级为中低风险,不参与股票一级市场投资,也不主动从二级市场买入股票、权证。基金的投资目标是主要投资于中高等级非国家信用债券,通过积极主动的投资管理,力争实现战胜业绩基准的收益。

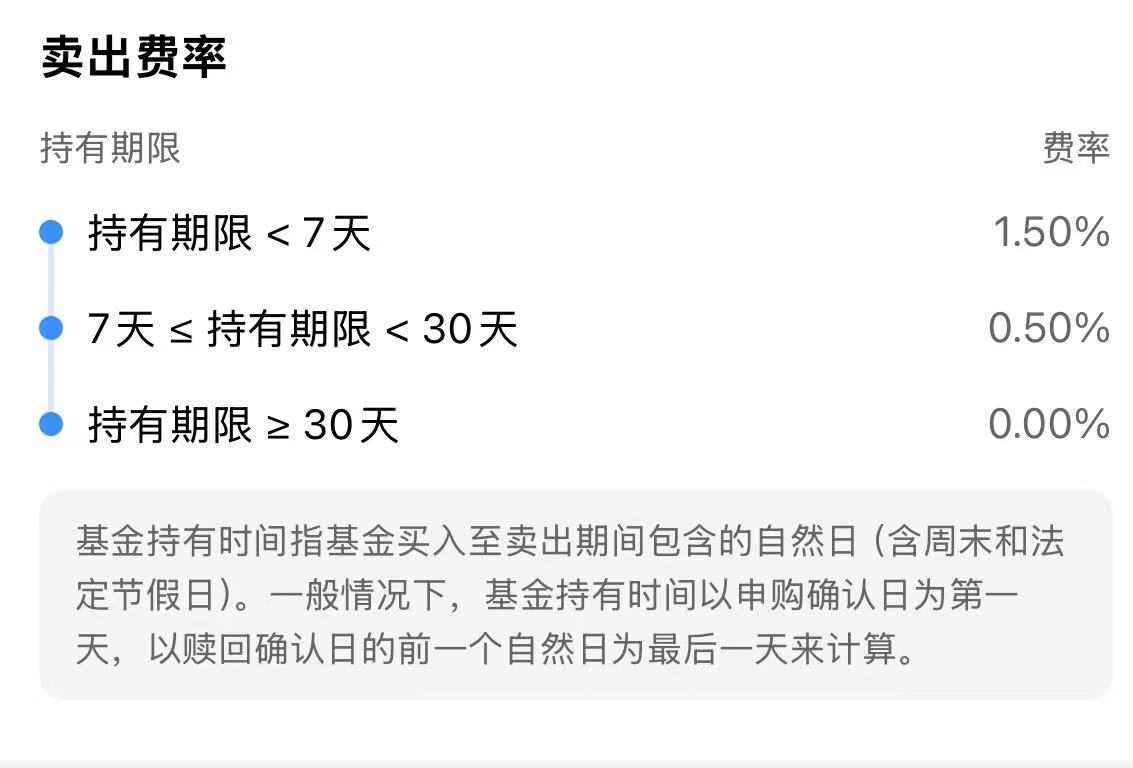

从费率结构来看,该基金总年化费率已从0.70%降至0.40%(管理费0.30%+托管费0.10%) ,较同类债券基金具有竞争力。赎回费采用阶梯式结构:持有<7天收取1.50%,7-30天0.50%,≥30天免赎回费 。这种费率设计鼓励长期持有,降低短期频繁交易的成本。

基金经理宋璐女士自2016年7月26日起管理该基金,拥有超过13年金融从业经验 。其投资风格以”追求稳健”为核心,注重风险控制与收益的平衡,秉持”小步慢跑,追求在控制回撤基础上积累超额回报”的理念。宋璐团队建立了”研究决定投资、投资指导研究”的投研互动机制,通过严格的信用评级体系和分散投资策略,有效控制组合风险。

基金的投资组合以债券为主,占比高达94.42%。从债券种类看,主要配置于政策性金融债(如国开债、农发债)和同业存单(如工行CD),未持有股票。行业配置方面,金融业债券占100% ,这与基金的投资目标一致。基金换手率持续低于5%(2021-2025年数据),显示低频交易、长期持有的策略,符合”稳健小步”的风险控制理念。

从历史业绩来看,该基金表现稳健。截至2025年6月30日,基金成立以来累计净值增长率为81.03%,年化收益率约5.5%。2025年一季度,A类份额净值增长率为0.46%,C类份额净值增长率为0.38%,均跑赢业绩比较基准 。基金分红机制完善,2025年已实施7次分红,累计分红99次,总金额约1.70亿元 ,体现了基金持续回馈持有人的运作特点。

三、国投瑞银中高等级债券C基金的风险收益特征

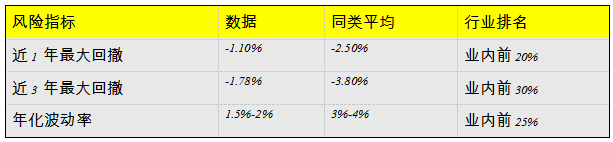

国投瑞银中高等级债券C基金的风险收益特征主要体现在三个维度:波动性、最大回撤和信用风险控制。

从波动性看,该基金净值波动较小。2025年8月期间,基金日增长率普遍在-0.3%至+0.2%之间,日波动率低于0.5%。长期来看,基金近3年年化波动率约1.5%-2%,显著低于权益类资产,符合”压舱石”定位。基金经理宋璐采用低频交易策略,通过精细化的风险管理,避免大幅波动,以稳健的步伐逐步实现长期收益目标。

在最大回撤方面,该基金表现优异。C类份额近1年最大回撤-1.05%,近3年最大回撤-2.86%,远低于同类基金的平均水平。在2022年债市调整期间,该基金最大回撤仅为-1.10%,而同期万得混合债券型二级指数最大回撤达-5.79%。这种稳定性在市场大幅波动时尤为重要,为投资者提供了”睡得着觉”的投资体验。

信用风险控制是该基金的核心优势。基金投资于信用等级为AA级或以上的中高等级非国家信用债券的比例不低于基金资产的80%,主要以AAA/AA+高评级债券为主。公司建立了独立的信用研究体系,包括”三级审核”机制:行业研究员先对发债主体进行财务健康度、行业景气度等维度的打分;信用评估委员会再复核风险点;最后由投资决策委员会根据宏观环境调整配置比例。这种”研究-评估-决策”的闭环,使得基金在2018年信用债违约潮、2020年疫情冲击等特殊时期,都能保持组合的安全性。

值得注意的是,基金虽以中高等级债券为主,但投资范围包括中小企业私募债券 ,这为组合带来一定信用风险。不过,基金通过严格控制这类债券的占比(通常低于5%)和评级(AA+及以上),有效降低了信用风险敞口 。此外,基金不参与股票市场投资 ,避免了权益市场波动带来的额外风险。

四、基金作为资产配置压舱石的适用性分析

国投瑞银中高等级债券C基金作为资产配置压舱石的适用性,需结合不同市场环境进行分析。

在利率下行周期,该基金表现尤为突出。基金通过动态调整久期,把握利率下行带来的资本利得机会。例如,2025年上半年,基金经理将久期从2.1年拉长至2.8年,并利用国债期货对冲利率风险,有效捕捉了利率下行的机会。从长期历史看,该基金在利率下行周期中能够提供稳定的超额回报,为投资组合贡献稳健收益。

在权益市场波动加剧的环境下,该基金的避险属性凸显。2022年股市大幅调整期间,该基金仍实现0.24%的年度正收益 ,与权益资产形成良好的”跷跷板”效应 。2025年一季度,尽管权益市场表现不佳,但基金A/C类份额净值增长率分别为0.46%和0.38%,均跑赢业绩比较基准,显示其在市场震荡时的防御能力。

在低通胀环境中,该基金的收益稳定性得到保障。2025年CPI同比涨幅目标为2%,实际数据持续低位运行 ,这种环境有利于债券类资产表现。基金主要投资于高评级金融债和可转债(占比不超过10%),通过票息收入提供稳定收益,即使在利率波动时也能保持相对稳健的回报。

从机构认可度看,该基金获得了专业投资者的青睐。根据2025年中报,机构持有比例达24.46%,管理人自持部分份额,这种专业机构的认可为基金的稳健性增添了保障 。同时,基金的分红机制完善,截至2025年8月已累计分红99次,总金额约1.70亿元,适合追求稳定现金流的投资者 。

五、投资建议与适用人群分析

国投瑞银中高等级债券C基金适合以下三类投资者作为资产配置的压舱石:

第一类是保守型投资者,他们对风险容忍度较低,追求资产的保值增值。该基金连续11年实现正收益 ,最大回撤控制在-1.78%以内 ,能够满足这类投资者对稳定性的需求。特别是对于退休人群或需要稳定现金流的投资者,基金的高频分红机制(2025年已实施7次分红) 提供了持续的收益来源。

第二类是资产配置多元化需求的投资者。对于已经持有一定比例权益资产的投资者,该基金可以作为组合中的”稳定器”,降低整体波动性。在2025年的弱复苏环境下,债券类资产可以更好地平缓市场信心不足带来的剧烈波动。当权益市场大幅调整时,债券类资产往往能保持相对稳定,形成”跷跷板”效应,为投资者提供避险选择。

第三类是长期投资理念的投资者。该基金近12年年化收益率约5.5%,虽然不及权益类资产的高弹性,但通过长期持有和复利效应,仍能为投资者创造可观回报。特别是对于有长期资金需求(如子女教育、养老规划)的投资者,该基金的稳健特性与长期复利效应能够提供有力支持。

从投资策略角度看,建议投资者采取以下方式配置该基金:

首先,保持适当比例。根据”三笔钱”投资理念,建议投资者在组合中配置15%-30%的债券类资产作为压舱石,其中该基金可占债券类资产的30%-50%。这种配置比例既能发挥债券资产的避险功能,又不会过度牺牲组合的收益弹性。

其次,长期持有。该基金的低波动特性适合长期持有,避免频繁交易带来的成本和风险。特别是考虑到基金的赎回费设计(持有≥30天免赎回费),长期持有能够最大化收益。

最后,关注利率周期。虽然该基金在利率下行周期表现优异,但在利率上行周期可能出现短期回撤。投资者应关注宏观经济数据和货币政策变化,适时调整配置比例。根据兴业银行首席经济学家鲁政委的预测,2025年下半年利率中枢倾向于下行,债市大幅上行概率较低,为投资者提供了较好的介入时机。

六、总结与展望

国投瑞银中高等级债券C基金凭借其稳健的投资风格、严格的信用风控体系和连续11年正收益的历史记录,确实可以作为资产配置中的优质压舱石。

从产品特性看,该基金总年化费率0.40%(管理费0.30%+托管费0.10%) ,低于同类债券基金平均水平,降低了长期持有成本。基金经理宋璐采用”小步慢跑”策略,注重控制回撤,通过精细化风险管理积累长期收益 。公司固收投研实力雄厚,近十年绝对收益业内排名前列,为基金提供了有力支持。

从市场环境看,2025年低通胀环境和货币政策适度宽松,为债券类资产提供了良好基础 。同时,债券市场的指数化投资趋势明显,截至2025年6月,债券型ETF总规模已突破3200亿元,较年初增长84% ,反映了市场对债券资产的持续关注和认可。

展望未来,随着我国经济逐步复苏和货币政策调整,债券市场可能面临更多波动。国投瑞银中高等级债券C基金通过动态调整久期和严格的信用风控,有望在不同市场环境中保持相对稳健的表现。对于追求稳健收益、注重风险控制的投资者而言,该基金仍然是资产配置中的重要组成部分。

总之,在当前复杂多变的市场环境下,国投瑞银中高等级债券C基金以其低风险特性、稳定收益特征和严格的风控体系,为投资者提供了可靠的资产配置选择。通过合理配置该基金,投资者可以在追求收益的同时,有效控制组合风险,实现资产的稳健增值。@国投瑞银基金