2025年,随着金融市场风险偏好明显改善,股市向好对债券资金形成分流。债市一改前些年的火热行情,不同期限、品种收益率走势显著分化。其中长端收益率上行明显,短端则受益于资金面宽松,期限利差持续走阔。

经过2025年以来的震荡调整,债市估值从大幅偏离合理水平向合理中枢修复。工银瑞信固定收益团队认为,2026年利率上下行空间均有限,而市场波动性或进一步上升,可在波动中把握机会。

数据来源:Wind,工银瑞信整理,截至2025/12/31。

注:后续如无特别标注,数据来源均与此一致

接下来,本文将逐一对2026年利率债、信用债、可转债市场展开探讨。

1.利率债:短端稳定性更强 长端等待波段性机会

2025年以来,10年国债-OMO利差修复至40bp左右,估值基本回归合理水平。LPR改革之后,央行利率调控逐步形成“政策利率-基准利率-市场利率”的传导框架,《2025年第三季度中国货币政策执行报告》中进一步强调五组利率的合理比价关系。观察2019年以来的变化,广谱利率相比OMO的利差普遍压缩,结构上体现为资产端压降大于负债端、长端压降大于中短端。其中,10年国债与OMO利差的压降幅度在20bp左右,与广谱利率利差压降的平均幅度接近。

从2026年利率走向来看,一方面,历史上PPI环比降幅收窄、名义GDP小幅改善、社融下行的阶段中,除2013年去杠杆背景下出现“钱荒”导致收益率大幅上行外,多数阶段收益率并未面临抬升压力,利率中枢上行压力可控;另一方面,当前支持实体经济与保持银行体系自身健康的平衡愈发重要,稳定的净息差对降息空间带来约束。受益于高息存款到期、存款活期化、负债成本下降加快,2025年三季度银行净息差初步企稳,而定期存款重新定价的影响将在2026年下半年减弱,为降息创造的增量空间有限,利率下行空间难以打开。

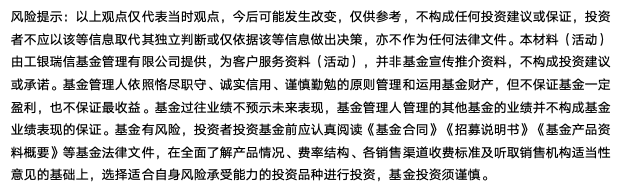

与此同时,市场波动可能较2025年进一步上升。参考海外经验,低利率环境下,随着静态收益率下行、票息保护下降、机构久期中枢拉长,债券波动和回撤风险随之放大。2025年,银行和理财持续释放存量浮盈对冲净值波动,后续空间有所收窄。

就收益率曲线形态而言,2026年曲线陡峭化概率较高。一方面,长端利率供求偏弱。过去两年,政府债在社融中的占比持续上升,并且随着置换债大规模发行,期限也在拉长。作为重要的承接主体,国有大行受银行账簿利率风险管理框架约束,久期扩张空间受限。此外,保险由于保费增长预期放缓、定期存款到期重配置压力下降与资产负债久期缺口缩小等因素,承接的意愿和能力也有所减弱。

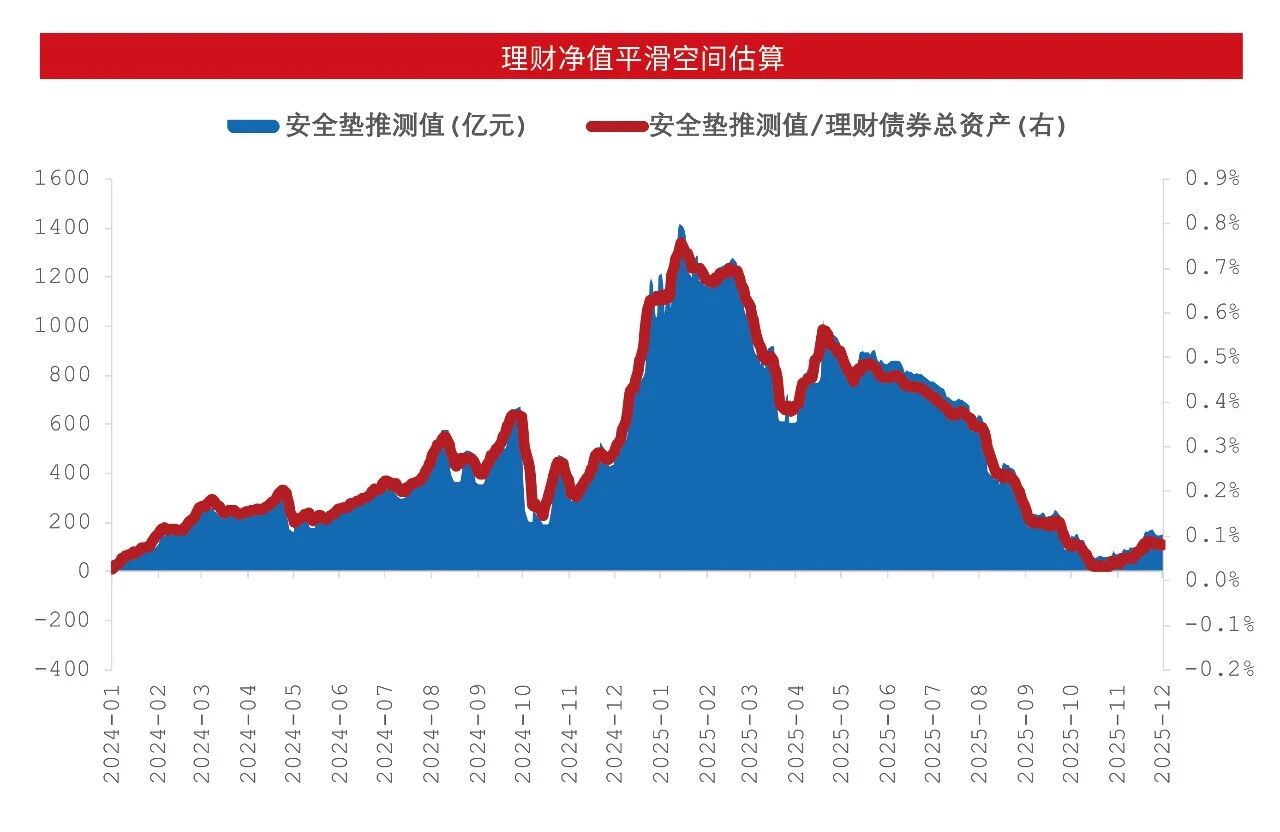

另一方面,短端利率稳定性更高。央行公开市场操作重新恢复买卖国债以及国有大行调节久期的诉求共同为短端国债贡献配置力量。同时,未来一年高息存款到期规模仍然较大,存款脱媒继续带动理财规模增长,为短端资产尤其是信用债带来配置需求。

债券策略方面,在工银瑞信固定收益团队看来,整体上对2026年市场无需过于悲观。短端利率稳定性更强、套息利差回到2024年以来的相对高位,杠杆策略可以相对积极。由于利率中枢上下行空间均有限,而市场波动可能加大,供求偏弱的长端利率以把握波段性机会为主。

2.信用债:重视票息 中短端挖掘收益

2025年,信用债兼具票息与资本利得,总体表现较好,其中等级利差的表现好于品种利差。2026年,信用债净融资预计4.03万亿左右,同比增长约5400亿,增量与2025年相仿。

展望2026年,工银瑞信固定收益团队预计,信用债仍需重视票息,在收益率曲线中短端挖掘收益,等级利差、品种利差均可叠加以提升静态收益率;行业层面,可关注有超额利差的城投、有竞争力的周期行业及弱区域头部产业国企。

2.1城投债:2028年底前资质可见度较高

从政策面来看,当前中央一揽子化债政策顶层设计持续到2028年,防爆雷风险的监管导向可持续性较强。2025年财政部新成立债务司,深化构建长效化债机制,全面债务风险监测或对尾部城投形成约束。

从基本面来看,城投偿债能力略有改善:一方面,2025年广义财政收支缺口收敛,土地出让金降幅收窄,叠加融资成本下行,付息能力有所修复;另一方面,得益于化债等政策支撑,城投报表层面现金流状况改善。当前城投退名单进度较快,但业务仍以基建为主,后续观察市场化转型进度。

2028年底前,城投整体的资质可见度较高,可通过把握区域、层级适度保留安全垫。总体看,城投或仍是投资于隐含AA债券的优选标的;层面,中东部“小而美”区域仍有利差挖掘空间。

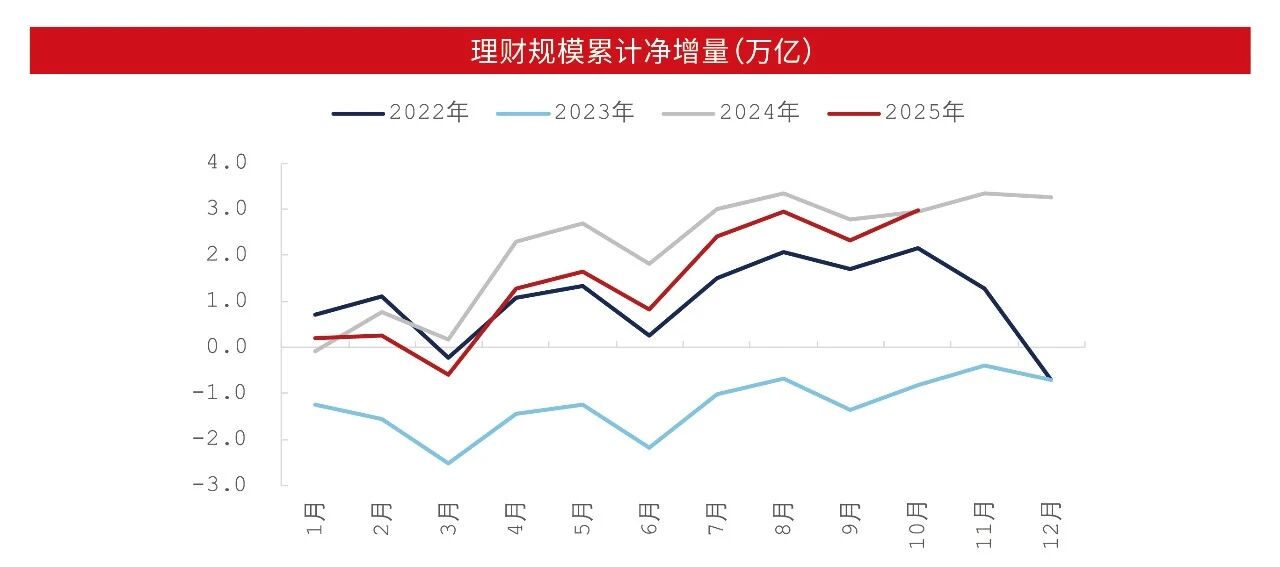

2.2金融地产ABS:地产企业分化 ABS品种利差值得关注

房地产市场仍处于筑底过程,地产债作为收益率最高的信用债板块,风险与收益并存。房地产主体间的分化趋势逐步明晰,部分优质房企依靠内生现金流恢复了拿地投资,新获取项目存在合理利润空间,有助于通过经营改善基本面。总体看,地产债仍是防守重于进攻,可借助优质标的获取行业超额利差,但尚不宜下沉资质博弈个体利差。

当前ABS较普通信用债仍有16-18bp的品种利差,值得把握。两类细分资产具有相对:一是以国有及股份制大行为发行主体的不良贷款ABS,底线风险可控,票息较高,且具备稀缺的凸性特征;二是消费金融ABS,该类资产发行人以头部互联网平台为主,其优先级可承受较高的违约率,底线风险低。

2.3产业债:把握择券三条线

2026年产业债投资可聚焦三条线索:

一是抗风险能力增强的周期行业龙头。周期性公司经营与行业景气度关联度高,盈利受产品价格波动影响。过去十年,头部企业的市场份额、竞争实力和财务稳定性等方面明显提升,其抵御周期波动的能力有所增强,该类企业债券具备底仓价值。

二是股权财政下,重要性趋于提升的控股类公司。随着土地财政模式难以维系,股权财政逐渐成为地方政府招商引资、优化产业结构的新模式。地方国有资本运营平台重要性逐步提升,获得政府注资,且债务期限拉长,基本面改善。

三是受益于化债政策的弱区域头部产业国企。部分重债区域依托资源禀赋等优势培育出一些规模较大、行业排名靠前、区域地位重要的产业类国企。化债使得弱区域债务风险得以缓释,减轻了对该类企业的影响,同时经营方面表现也较为稳定。

3.可转债:震荡为主 均衡配置三类板块

2025年,由于小盘股走势偏强,可转债市场表现超预期。正股超越主流指数,加权指数仅小幅落后于中证2000,等权指数一骑绝尘。转债正股以电子、电新、化工为主,风格以小盘股为主。同时,银行上半年表现抢眼,下半年表现较弱,但因银行转债批量退出,导致银行权重快速下降,转债指数实现了“幸运的行业择时”。在风格上,转债呈现越小越“美”的特点,AA-及以下转债收益是AAA的3倍左右。

2026年,可转债市场供需错配明显。供给保持较高的下降速度,而需求方“固收+”规模高涨。如果股市继续走强,转债估值将维持高位,甚至不排除进一步上升。

然而,因新发转债数量下降,存量转债剩余期限较前期显著缩短,由过往的4.5年左右降至平均2.5年。在转债市场高估值与“老龄化”并存的背景下,由于到期日期权价值要归零,转债估值越贵、剩余期限越短,其“加速衰减”的现象就越明显,需关注转债的时间价值损耗。

2026年转债市场呈震荡态势的概率较大。一方面,供需错配的背景下转债估值有望维持高位;另一方面,转债的时间价值损耗对转债的影响值得关注。在行业配置上,我们认为均衡配置是更好的选择,可关注“铲子型”景气行业,特别是铜、铝等偏上游的原材料、电力设备等;以及面临“反内卷”和自然出清的底部行业,如航空、基础化工、建材、轻工等。