#青禾创作计划#

基金投资,坚持做长期正确的事情我觉得是有所为,有所不为。把主要的精力放在最重要的事情上!

一、筛选适合自己的基金品种进行投资是投资成功最重要的前提条件!

固收部分

在平衡之星的认知范围内,货币基金,短债基金,同业存单指数基金,是很好的流动性管理工具。也是咱们普通基民获得近乎于市场无风险基础收益率的非常好的投资品。我的两个稳健组合的底仓配置品种就是它们。大家不要觉得这些基金收益率低,如果说完整持有一年下来,收益率基本上是能和银行一年期定期存款利率一较高下的。这三个基金品种和银行定期存款相比,它们是少有的几乎同时兼顾了流动性,安全性和一定收益性的短期闲置资金打理的好帮手!

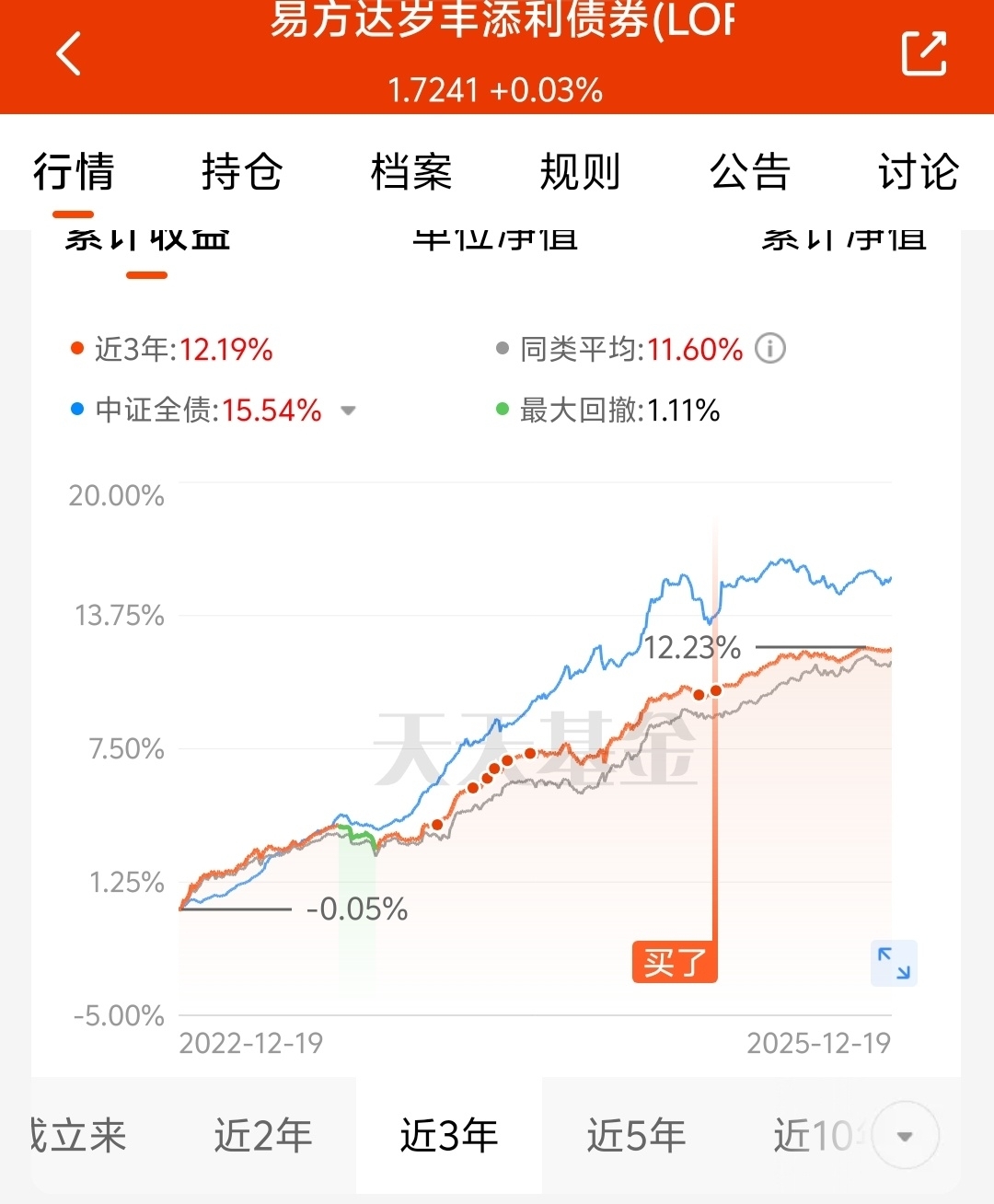

往上,在债券基金品种上,除了短债基金,中长期纯债债券基金主要涉及久期,利率债,信用债,可转债的配置和信用风险敞口最需要重视。具体的基金配置筛选上,我倾向于以利率债基为主,长期绩优信用债基为辅,从风险收益率特征角度看,绩优一级债基是稳健保守型投资者值得重视的一个性价比很高的一类品种。

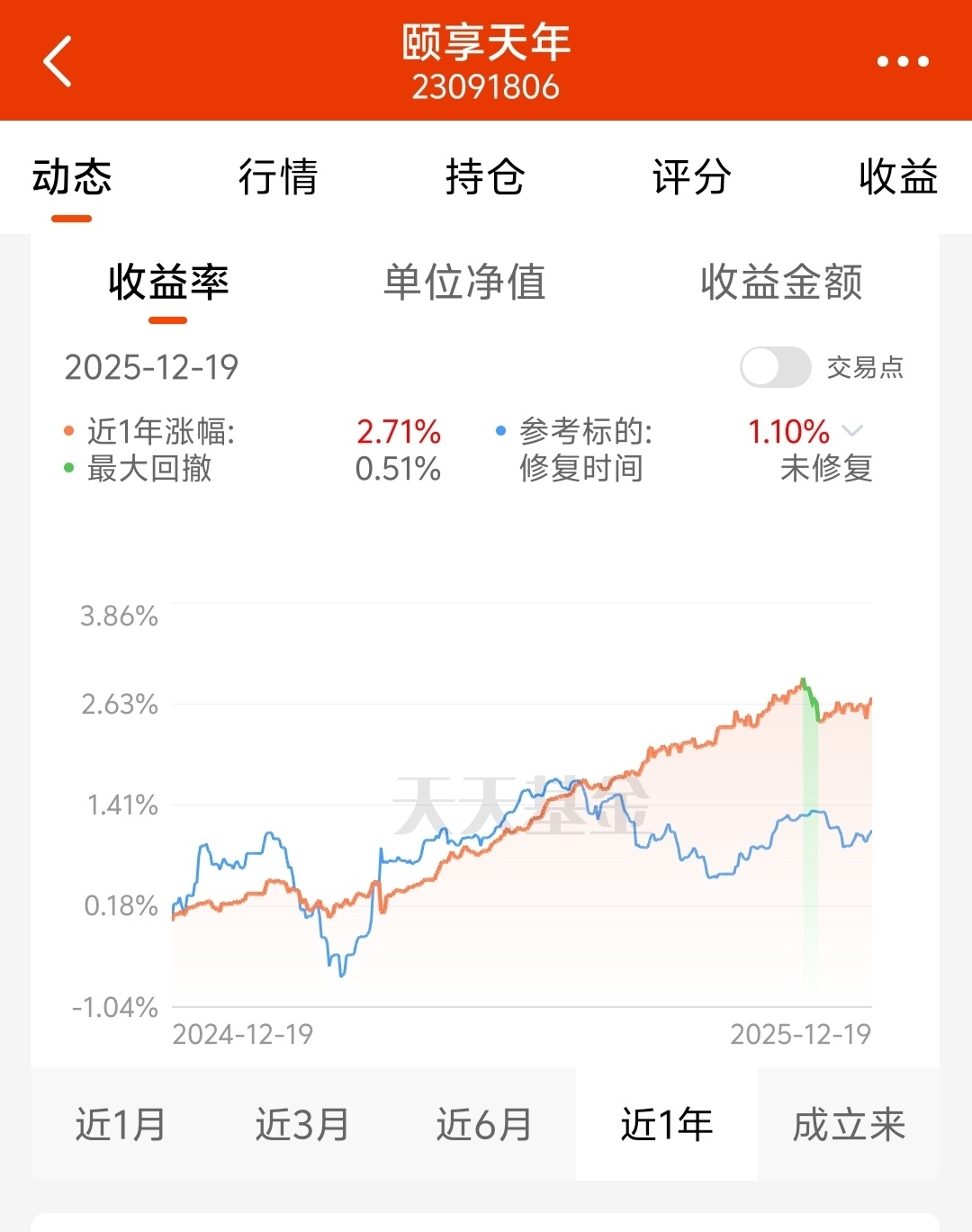

固收加基金一直都是很火的一类产品。对于股债2:8或者3:7的灵活配置性的基金来说,由于每个基金经理的投资理念,能力强和各家基金公司的投研能力很不一样,而咱们散户基民没有调研资源,研究难度很大,仅仅只看历史收益率,基金公司,有很大的投资局限性,这个品种对平衡之星来说,我不会花很多时间去了解持仓以外的其他基金。我目前的观点是我倾向于利用货币基金,同业存单,短债基金,利率债基,绩优纯债信用债基和宽基指数,中证红利系列价值风格策略指数构建适合自己的固收加组合!

权益部分

对于单一主动权益基金持有人来说,基金未来业绩的持续性始终是个问题。咱们多数人都是会将历史业绩当做一个重要参考,但问题是未来基金经理能不能适应未来的投资环境,续写过往的辉煌业绩,这个没有人知道。这也是我最近两三年来逐渐放弃关注主动权益基金的一个最根本的原因!比如2019~2021年,很多发文看好的交银明星基金经理何帅,这几年的表现,我不持有,未来也不会买,因为并不能真正理解业绩背后的投资逻辑!

对于极少数,一直以来都是旗帜鲜明的有稳定投资风格的基金经理,我会在它有大概率明显机会的时候才出手。

买宽基指数才是普通人最终的基金投资归宿!这点,从今年以来被动投资规模超越主动规模,这个趋势已经形成了,我更加不会在未来过多关注主动权益基金了。

此外,虽然是买宽基指数,但我觉得风格均衡还是有必要的。比如说,稳健型投资者,核心仓位其实可以选择中证红利,在红利的基础上再价值一些可以配红利低波,追求一点成长性有红利质量,自由现金流指数。这样风格均衡一些,也更能适应市场变化一点。

二、重视估值对长期收益率的影响。

最鲜明的例子就是中证红利指数的长期收益率走势和白酒板块自2021年年初至今的表现。一个投资标的再好,如果估值过高,未来收益率遭遇反噬是咱们普通投资者所不能承受的投资之重!

重视估值对未来潜在收益率的影响对咱们最大的启示是逆向思维是投资成功所必备的一个品质。

三、资产配置是长期投资的基石!

就像每一个人,要想持续保持身体健康,合理均衡的营养摄入是非常重要的,资产配置最大的作用就是提升咱们的持有体验感,减少频繁的追涨杀跌,咱们的财富才能长期持续稳健增长!

今年,平衡之星的两个稳健组合尽管主要持有纯债债券基金,但收益率基本上都达到了一级债基风格的收益率水平,资产配置的作用凸显,这一点非常重要。

债券不同于股票,它是有票息收益的。纯债债券基金遇到熊市,如果投资者能稳住心态,完整持有一年,大概率还是有1%左右的收益率的。这与权益基金遇到熊市,动不动20%+的跌幅很常见相比,至少咱们的本金还是保住了,对吧?而资产配置的作用就体现在它降低了组合的波动的同时,也提高了一点收益率,增强了咱们拿住资产,穿越周期的信心!

$易方达增强回报债券A$