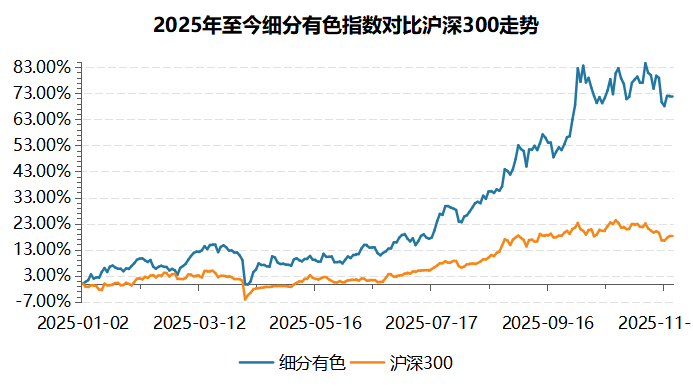

11月28日,A股市场走势分化,有色板块震荡上行!中证细分有色金属产业主题指数盘中一度上涨超1%!

根据choice数据,中证细分有色金属产业主题指数年内涨幅更是达到72.1%,大幅领先同期沪深300指数(18.19%)!

数据来源:choice,数据区间为2025.1.1-2025.11.27。中证细分有色金属产业主题指数代码为000811,沪深300指数代码为000300。指数过往表现不预示未来,亦不代表相关基金表现

消息面上,11月27日,某集团称,公司现有锂盐综合设计产能9.9万吨,新建3万吨高等级锂盐材料生产线正在调试中,预计2025年年底公司锂盐综合产能将达到近13万吨。

11月26日,有消息称,“四川省松潘县东北寨金矿床勘探”项目通过评审,本次评审新增金资源量28.24吨,累计查明金资源量81.06吨,规模达到特大型。以现货黄金金价估算,东北寨金矿累计查明金资源量约为260万盎司,价值超760亿元。(资讯来源:财联社,仅为资讯介绍,不代表任何个股投资建议)

2026年开启在即,不少券商发布了研报,有色板块再获坚定看好,如中信建投旗帜鲜明地表示“有色行情将再进阶”。那么2026年有色板块将如何演绎?有色板块还能上车吗?有哪些催化值得关注呢?

分类探讨各类有色金属的配置价值,可以发现:

金融属性:在实际利率趋势下行和去美元化背景下,金、铜等有色金属的实物资产价值有望进一步凸显,金、铜的金融属性有望进一步强化。

商品属性:在供给端偏紧叠加需求新动能的背景下,铜、铝等工业金属有望震荡上行;新能源需求高增速叠加“反内卷”催化下,锂板块有望实现供需格局优化。 (来源:中信建投《有色金属2026年投资策略报告:有色牛市再进阶,AI和机器人新材料乘风而起》,2025/11/10)

【金融属性:全球通胀预期叠加美元信用危机,金铜的金融属性强化】

首先,全球降息周期叠加通胀预期,实际利率趋势下行,金、铜等金融属性强化。实际利率是持有有色金属资产的 “机会成本定价锚”,与金铜等有色金属价格呈现负相关关系(见下图)。实际利率本质上是名义利率与通胀率的博弈,而随着全球降息周期启动,名义利率下行,叠加美国关税影响,全球通胀预期提升,实际利率趋势下行,生息资产的真实收益或降低,持有有色金属的机会成本将下降,资金或涌入金、铜等具备贮藏价值的抗通胀资产。

【图1 历次美联储降息周期黄金均有上涨】

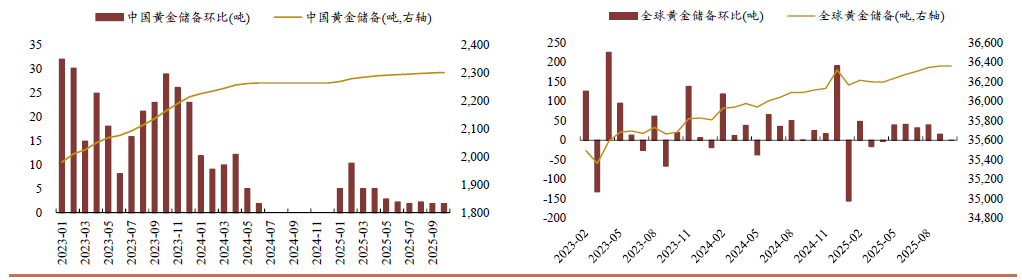

资料来源于招商证券20251027《如何看待黄金和黄金珠宝股的波动及后续走势?》

其次,市场对美元信用、地缘风险的担忧,推动全球投资者重新定价金、铜等金属。2025年以来,央行黄金储备量逐月增加,全球央行也持续购入黄金,可以看到,全球投资者和央行均寻求黄金作为风险对冲的手段。背后是原因是1、美国财政赤字率和利息支出高位,市场担忧其高债务的可持续性,黄金作为唯一的超主权的货币,是全球货币体系乱局中稳定的“锚”,吸引了全球投资者通过增持有色板块所重仓的黄金等有色金属来对冲美元信用危机的风险。2、全球局势动荡和大国贸易摩擦也将推升资源定价中的风险成本,在地缘冲突、全球贸易环境不确定性加大的背景下,金、铜价格上行空间打开。

【图2 我国及全球官方黄金储备】

资料来源于招商证券20251027《如何看待黄金和黄金珠宝股的波动及后续走势?》

【商品属性:新兴需求崛起叠加供给刚性推动价格上升】

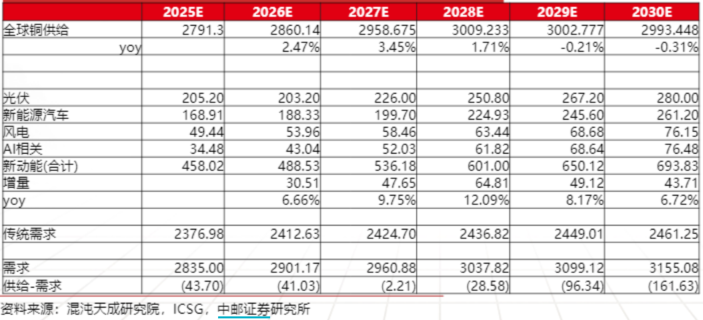

铜供给刚性与脆弱性并存,需求新质动能催化,供需缺口或逐渐增大;供给侧看,铜矿供应扰动频发,多个核心矿山相继大幅下调产量指引,叠加过去十年资本开支不足,铜呈现供给刚性;需求端看,传统需求相对稳健,AI算力、能源革命等新兴需求方兴未艾,铜被称为“AI时代的新石油”,AI有望成为铜需求的下一个支点。全球铜供需缺口逐渐扩大,铜价主升浪有望来临。据中邮证券数据测算,未来5年全球铜供需缺口逐渐扩大,中长期供需短缺的格局愈加清晰,铜价长期有望向好。

【图3 全球铜供需缺口预测】

资料来源于中邮证券20251126《流动性叠加供需,重视有色的资源属性》

【如何全面布局多重利好共振下的有色板块?】

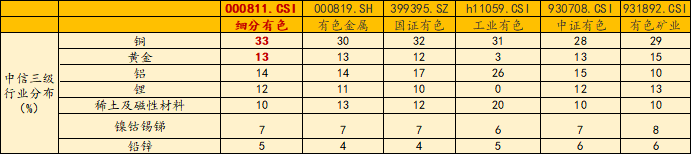

从投资周期角度看,有色金属板块的利好因素具有中长期特征。AI基础设施建设或是未来数年的趋势,新能源转型更是长达数十年的产业革命,这些都将为有色金属需求提供持续支撑。若看好未来贵金属及大宗工业金属投资机遇,认准标的指数“金铜含量”更高的$汇添富中证细分有色金属产业主题ETF发起式联接A(OTCFUND|019164)$$汇添富中证细分有色金属产业主题ETF发起式联接C(OTCFUND|019165)$。

1、“金铜含量”同类领先:中证细分有色金属产业主题指数铜含量达33%,金含量达13%,金铜含量高达46%,同类领先!

数据来源:choice,截至20251031,按中信三级行业分布

2.龙头集中度领先:中证细分有色金属产业主题指数聚焦铜、金、铝、锂、稀土等兼具战略价值与供需缺口的核心品种,龙头集中度高,前五大成分股集中度高达38%,同类领先。

数据来源:choice,数据截至20251031

3、收益率表现更优:2022年至今,中证细分有色金属产业主题指数累计收益率同类领先,且最大回撤同类更低,投资体验更好。

数据来源:choice,数据截至20251031

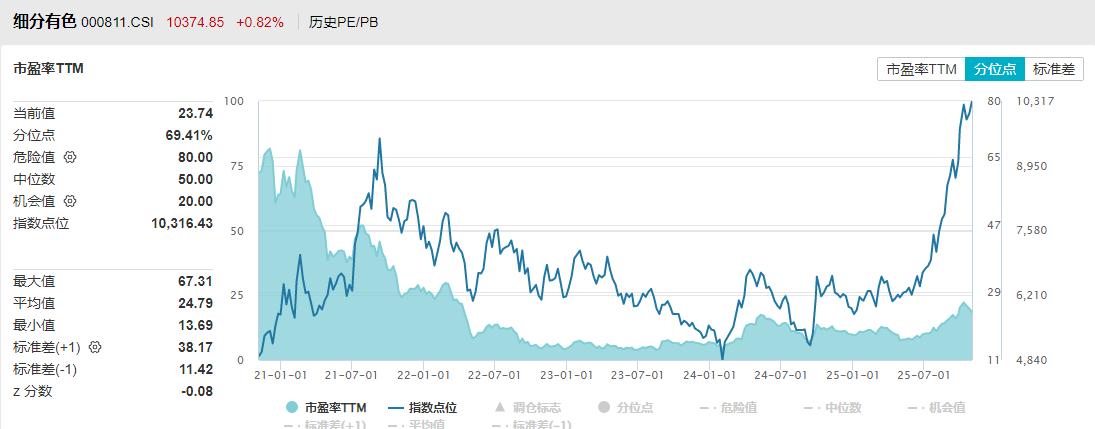

4、涨幅由盈利驱动,而非拔估值:中证细分有色金属产业主题指数PE(市盈率)为23.74倍,相比5年前下降了61%,估值性价比、安全边际高。值得注意的是,同期指数累计涨幅达131%,表明指数的期间涨幅来自于盈利驱动而非估值提升,或仍处于EPS驱动阶段!

数据来源:wind,截至20251031

$汇添富弘盛回报混合发起式A(OTCFUND|022416)$

$汇添富弘盛回报混合发起式C(OTCFUND|022417)$

风险提示:基金有风险,投资需谨慎。任何在本文出现的信息,包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。以上基金属于中等风险等级(R3)产品,适合经客户风险等级测评后结果为平衡型(C3)及以上的投资者。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。投资前请认真阅读基金法律文件,充分了解本基金详情及风险特征,根据自身风险承受能力选适配产品理性投资。如果您购买的是ETF联接基金,请注意尽管该基金为目标ETF的联接基金,但不能保证本基金的表现会与目标指数和目标ETF表现完全一致。中证系列指数由中证指数有限公司(“中证”)编制和计算,其所有权归属中证。中证将采取一切必要措施以确保该指数的准确性,但不对此作任何保证,亦不因指数的任何错误对任何人负责。标的指数并不能完全代表整个股票市场。标的指数成份股的平均回报率与整个股票市场的平均回报率可能存在偏离。定期定额投资是一种长期投资方式,但定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

#汇财友道##小摩:超配中国! 调整是买入时机##今年你的投资目标达成了吗?##3800点的A股值得加仓吗?##观点搭子团火热招募中!##低估补涨号启航#