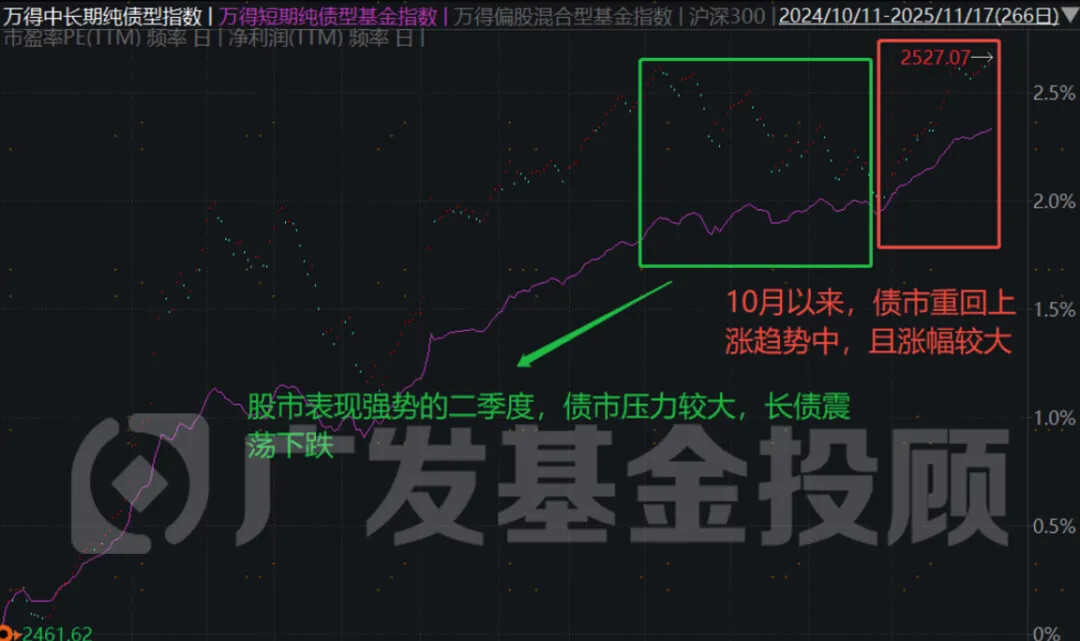

10月以来,手里有债基或理财的朋友,收益体验应该还都不错。

随着股市进入高位震荡整理,“股债跷跷板”效应减弱,债市的收益也不像前些时间那样天天坐“过山车”,而是重新回到了相对稳健的趋势里。

来源:wind、广发基金,截至20251117

虽然今年债市的表现可能有些不尽人意,但也不代表债市没有配置价值了,比如信用债,最近的表现就还不错。

本期就为大家拆解:去年年底的利率债行情,会重现在信用债上吗?日历效应下,债市未来的机会在何处?

资金正在悄悄转向信用债?

我们此前分析过,去年支撑债牛的因素,主要有三项:

1. 年底日历效应,机构需要提前做配置——仍然存在;

2. 资金面宽松,利好债市整体环境——仍然存在;

3. 对第二年降息预期很高,为降息做提前博弈——这一点,今年可能不存在了。

前两条仍然存在,意味着今年债市的“年底抢筹”行情,可能还是会有。

但最后一条,“降息预期”的下降,说明了市场即便走强,长端利率债的表现空间可能也相对有限,行情的主导力量或将从利率债逐渐转向信用债。

——实际上,从最近的数据上,已经可以看出一些变化趋势了。

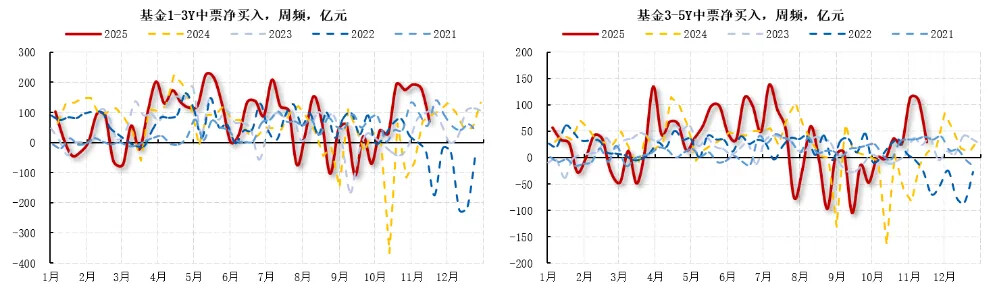

我们以信用债中比较典型的“中期票据”作为统计的主体。

数据来源:CFETs,东北证券

第一,上图中,我们可以比较明显的看到:今年10月至11月期间,基金在1-3年及3-5年期中票上的净买入规模,已显著超越往年同期水平。

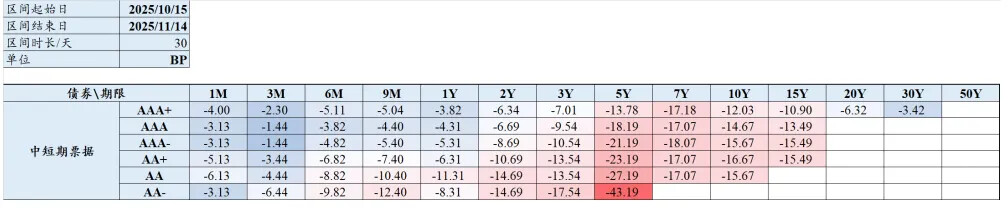

第二,市场供需的力量,最终会反映在价格上面:从10月中以来,信用债的收益率稳步下降(也就是价格上涨),其市场热度与关注度也随之水涨船高。

数据来源:wind,东北证券

第三,这样的现象也逐渐体现在了公募债基的久期分化上。

根据华泰证券的测算:

利率债基金,久期已经持续数周大幅下降;

信用债基金,目前已经停止了久期下降的趋势,转为小幅上升。

数据来源:wind,华泰证券

这些变化也共同指向了一个明确信号:

临近年底,公募债基的博弈重点正悄然发生着变化——从去年的利率债拉久期,有望逐渐转向今年对信用债的积极配置。

信用债走强的两大支撑

实际上,信用债的走强,除了年底日历效应以外,还有一些长期因素的支撑。

01负债端资金的持续流入

如果说“负债端”这个专业名词有点晦涩难懂,那我们不妨用更简单的大白话来解释下这个逻辑链条。

1) 大家持续购买银行理财、债券基金等稳健理财工具;

2) 在理财公司、基金公司收到客户的钱之后,需要拿钱去购买一些稳健资产;

3) 这里的“资产”,很大一部分就是指的信用债;

4) 基于这样的链条,如果一直有人在购买银行理财、债券基金(包括固收+)等稳健理财工具,那么信用债就一直有机构的资金在流入,从需求端支撑信用债市场。

目前来看,正如上图所示,理财产品规模持续稳健上升,债券类公募基金(包含固收+型)的增长也在高速通道中:

截至2025年11月14日,全市场债券ETF总规模达到7062.9亿元,年内累计增长超过5,200亿元,增幅达305.35%;

2025年三季度,固收+基金规模显著增长,相对二季度增加约26.29%,整体规模达到25,503亿元左右。

02收益率的相对性价比

我们可以用“债券收益率减去市场融资利率”,来衡量债券的性价比。

如果这个差值比较高,说明债券收益率的相对性价比较高。

目前来看,投资3A级别的高等级信用债(违约风险较小),只需要3年左右的到期期限,就可以获得和10年国债差不多的到期收益率,并且与市场融资利率相比,都有30-40bp左右的收益优势。

期限越短,代表资金越灵活、受市场利率波动的敏感程度越低,也就更符合稳健投资的理念。

因此,回到我们最初的问题:去年底的利率债行情,会在信用债上重演吗?

我们认为,虽然难以简单复制去年的债牛走势,但在资金持续流入、性价比较高的双重支撑下,信用债值得大家接下来更多的关注。

当然,机会背后总有风险。

对于债基投资者而言,大家比较担心的问题,除了信用违约以外(可以用严控基金的信用下沉程度来避免),还有股票市场表现特别好的时候,“股债跷跷板”效应会使得债基大幅下跌的问题。

这几年,这样的例子并不少,比如2022年末、2024年“924”行情,还有今年年初春节后“DeepSeek”行情前后,相信大家都有过切身体会。

所以,从资产配置的角度来看,我们认为真正的稳健之道,可能不是“all-in”某一个看上去很稳健的资产,而是适当的分散,通过资产之间的负相关性,来做到降低组合波动和回撤的效果,从而为我们拿到更好的持有体验。$广发中债7-10年国开债指数A(OTCFUND|003376)$$广发中债7-10年国开债指数C(OTCFUND|003377)$$广发中债7-10年国开债指数E(OTCFUND|011062)$$广发双债添利债券E(OTCFUND|009267)$$广发双债添利债券A(OTCFUND|270044)$$广发双债添利债券C(OTCFUND|270045)$$广发纯债债券A(OTCFUND|270048)$$广发招享混合A(OTCFUND|009121)$$广发招享混合C(OTCFUND|013880)$

风险提示:本组基金投顾组合策略的风险等级为R2,适合C2及以上的投资者,请投资者选择符合自身风险承受能力、投资目标的产品。市场有风险,投资需谨慎

广发基金提供的基金投顾服务不能确保您获得盈利或本金不受损失,广发基金不以任何方式向您做出不受损失或者取得最低收益的承诺。基金投顾服务的过往业绩并不预示其未来业绩表现,为其他客户创造的收益并不构成业绩表现的保证。基金投顾机构向客户提供基金投资组合策略建议的风险特征与客户购买单只基金不同,可能存在基金投资组合策略成分基金风险等级高于基金投资组合策略风险等级的情况。因基金投资顾问业务尚处于试点阶段,存在因基金投顾机构的试点资格被取消不能继续提供服务的风险,本基金投资组合策略可投资于ODI基金,因此将间接承担ODI基金所面临的海外市场风险、汇率风险、政治风险、法律和政府管制风险、会计核算风险及税务风险等境外投资风险

(一)目标止盈年化收益率不代表投顾组合的未来收益,广发基金不承诺目标收益,也不作任何保本承诺。目标止盈年化收益率和服务运作期时长仅供参考,不代表投顾组合一定能获得该收益,也不代表该收益在服务运作期内一定能实现。目标止盈投顾策略存在运作期满收益达不到目标止盈年化收益率甚至亏损的可能,

(二)目标止盈年化收益率指在约定的服务运作期内,若满足年化收益率达到或超过目标止盈年化收益率(投顾服务费及相关交易费用收取前)即实施止盈操作(详细规则参见策略说明书)。在实施止盈操作后,受基金净值波动、投顾服务费收取、基金交易费用收取、巨额赎回(如有)、基金暂停赎回(如有)、惩罚性赎回费(如有)等因素的影响,不保证投资者在本投顾服务项下的授权账户实际投资收益率达到或超过策略说明书中约定的目标止盈年化收益率

(三)一般情况下,基金投顾机构将对触发止盈条件的授权账户实施止盈操作,但授权账户触发止盈条件的日期距离最近一次调仓的日期过近(如导致触发惩罚性赎回费等情形)、或者授权账户触发止盈条件后遇市场波动较大、以及遇到其他可能影响止盈操作效果的情形除外。

(四)实施止盈操作时,基金投顾机构将对授权账户持有的成分基金份额全部申请转换为货币市场基金份额在实施止盈操作后,受基金净值波动、投顾服务费收取、基金交易费用收取、巨额赎回(如有)、基金暂停赎回(如有)、惩罚性赎回费(如有)等因素的影响,基金投顾机构不保证投资者在本投顾服务项下的授权账户实际投资(年化)收益率达到或超过目标止盈(年化)收益率