一、近期债市行情怎么看?

本周大招终于来了,央行重启国债买卖总算是千呼万唤始出来,债市应声大涨。截至周四,10年、30年国债活跃券较上周分别下行4.2bp、5bp至1.8%、2.16%。

图1:近2周债市天气

(数据来源:Wind,截至2025.10.30,10年、30年期国债活跃券收益率分别采用250016.IB、2500006.IB中债估值YTM,下同。债市行情数据仅供参考,不构成任何投资建议,市场有风险,投资需谨慎。)

周一(10.27)受中美经贸缓和预期以及金融街论坛开幕影响,宽货币预期升温,现券收益率震荡下行。尾盘央行宣布重启国债买卖,进一步推动收益率大幅下行。

周二(10.28)国债买卖重启的利多兑现后债市涨幅小幅回吐。

周三(10.29)资金转松和大行买债传闻推动中短端走强,长端跟涨但午后受股市影响走弱。上证指数站上4000点,叠加尾盘中美领导人会晤消息压制债市。

周四(10.30)中美领导人会晤,上证指数在4000点之上低开转涨,债市情绪略显谨慎。不过随着海外媒体陆续报道会晤细节,债市情绪开始有所好转。

本周资金面维持宽松,资金价格维持低位。公开市场操作方面,周一央行再次超额续作MLF净投放2000亿,持续呵护流动性,叠加7天逆回购,央行本周累计净投放超万亿。(数据来源:Wind,截至2025.10.31)

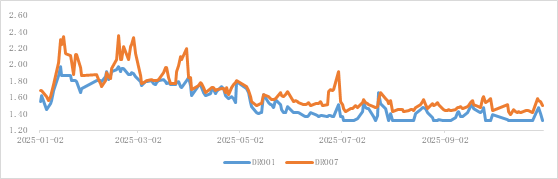

图2:今年以来资金价格走势

(数据来源:Wind,截至2025.10.30)

二、本周债市看点

央行重启国债买卖

结论:预计年内央行将净买入国债,债市行情有望好转

10月27日下午,在2025金融街论坛年会开幕式上,央行行长潘功胜表示,目前债市整体运行良好,人民银行将恢复公开市场国债买卖操作。

“公开市场国债买卖操作”是什么?

央行买卖国债的操作其实始于去年8月,通过公开市场累计净买入1万亿元,为债券市场流动性和稳定运行提供了重要支撑。但到了今年年初,由于债市太火、国债供不应求,央行宣布暂停购买,这一操作就此中断。

不过,随着国债收益率不断攀升,政府发债借钱的成本也在逐步攀升,央行出于保持流动性充裕和配合财政政策的目的,重启国债买卖也是水到渠成。其实我们之前也多次提到,四季度货币政策宽松确定性较高,央行重启国债买卖的可能性也在增强。本周,央行终于开口,宣布重启这一操作。

“央行重启国债买卖”对债市有何影响?

对于债券市场来说,央行重启国债买卖是非常偏正面的货币宽松催化,从盘面来看,行长一句话出来,债市应声大涨,30年收益率直线下行5bp左右。

往后看,预计年内央行将净买入国债。节奏上,可能会首先购买大行囤积的国债,对二级市场直接影响较小。根据央行表述,央行或仍将购买中短国债为主。前期债市持续受股市压制,在央行恢复购债支撑下,债市走势可能会转为震荡偏强状态。由于目前曲线较为陡峭,预计未来债市行情将延续牛平走势。

此外,从机构行为来看,年底机构配置需求较为集中。银行、保险等配置型机构通常在每年11-12月提前储备来年债券,且早配置更易获取稳健收益,四季度天然是债券配置的低风险窗口期,或可关注历史业绩优秀的短债和中长债基金。

美联储降息

结论:美联储开启降息通道,货币宽松空间打开

北京时间10月30日凌晨,美联储召开了10月FOMC会议,决定降息25bp至3.75%-4.00%,并宣布将于12月1日起结束缩表。本次决定符合市场预期,但会后鲍威尔讲话偏鹰,给市场此前一致预期的12月降息泼了冷水。

此次降息是美联储年内第二次降息,虽然12月降息概率下行,但目前利率区间仍然高于3.5%的中性利率水平,这意味着美联储进一步放松政策的空间仍然存在,降息通道已正式开启,这为我国货币宽松提升空间。

不过整体来说,我国货币政策还是“以我为主”,主要还是看国内的基本面,从9月经济和金融数据来看,经济恢复放缓,特别是地产拖累严重,实体融资需求也偏弱,经济仍处于弱复苏态势,因此货币政策大概率继续保持宽松。

三、当前市场如何操作?

通过“固收+”或有机会把握股债两端行情

往后看,低利率环境大概率继续支撑股债行情。本周沪指一度突破4000点,但随后高位震荡,投资难度显著增大。但其实如果站在更宏观的资产配置角度,投资或许反而会变得简单一些。从股债性价比来看,目前处于历史中枢位置,通过股债均衡搭配或许能带来更好的投资体验。

固收+产品其实就提供了一种比较好的资产配置思路。权益仓位通常在5%到30%之间,适合不同风险偏好的投资者。收益增强方式也较为灵活,包括配置股票、可转债或商品等,丰富收益来源。

以国泰瑞悦FOF(016644)为例,权益仓位大概在5%左右,适合低风险偏好的投资者,增强的品种主要是转债、商品等,这些资产和股债的相关性都比较低,能够更好地进行风险分散。从业绩表现来看,近1年业绩排名同类第一!(数据来源:银河证券,截至2025.10.17,同类指银河证券基金三级分类债券型FOF(A类),具体排名为1/16。基金过往业绩不代表未来表现,基金有风险,投资需谨慎。)

另外,国泰鑫享稳健6个月滚动持有A(011653)也是针对较低风险偏好投资者,主要通过配置股票进行收益增强,由基金经理茅利伟管理,任职以来业绩表现稳健,特别是最大回撤仅-1.27%,不到同类平均(-5.48%)的四分之一,显示出极强的投资性价比。(数据来源:Wind,截至2025.10.17。国泰鑫享稳健A成立日期2021.5.19,茅利伟自2023.7.5管理至今,同类指Wind混合债券型二级基金。基金过往业绩不代表未来表现,基金有风险,投资需谨慎。)

短债和中长债或迎来配置窗口

本周央行重启国债买卖,这对于债券长短端其实都带来利好,债市在历经今年的“磨难”后或许终于能迎来否极泰来的机会。

中短端方面,陶然团队管理的国泰“利”系列产品,风险可控、流动性佳,历史业绩优异,产品类型覆盖灵活申赎型,以及30天、60天、90天、120天等多种期限,力求满足大家不同期限的投资需求。

中长债方面,小泰家的国泰嘉睿A(006475)、国泰惠丰A(007214),长期业绩优异,或可持续关注~

附上产品列表,大家可以根据自己的投资偏好合理安排:

固收+:

国泰多策略A(001922)(灵活配置)

$国泰瑞悦3个月持有债券(FOF)(OTCFUND|016644)$(债券型FOF)

$国泰金龙债券A(OTCFUND|020002)$(一级债基)

国泰双利债券A(020019)、$国泰鑫享稳健6个月滚动持有债券(OTCFUND|011653)$、$国泰安璟债券A(OTCFUND|016419)$(二级债基)

国泰招享添利6个月持有混合A(019727)(偏债混合)

国泰可转债(005246)(可转债)

中长债:

(关注利率策略)

$国泰聚禾纯债债券(OTCFUND|006596)$、$国泰聚瑞纯债债券A(OTCFUND|008206)$

(关注信用策略)

国泰农惠定期开放A(005816)

(关注利率+信用策略)

中短债:

国泰利享A(006597)、国泰利享安益A(017314)、国泰利安C(016948)、国泰利优30天C(012453)、国泰利恒30天C(020400)、国泰利盈60天C(016484)、国泰利泽90天A(013065)、国泰利惠90天A(024277)、国泰利添120天A(022611)

(注:投资策略将随各因素变化而动态调整,仅供参考,不代表实际持仓情况,不构成任何投资建议和承诺。)

今天的分享就到这里,再次感谢大家对小泰的支持和信任。大家有问题欢迎在评论区留言,我们下次再见~

#英伟达市值突破5万亿美元!啥信号?##美联储再次降息!12月降息与否难料##A股突破4000点!下个目标位在哪?##科技热点摊开业啦##飞天茅台批发价跌破1700!酒价何时触底?#

国泰瑞悦3个月持有期债券型基金中基金(FOF)成立日期2022-09-23,曾辉自2024-03-05管理至今。成立以来-2025年上半年业绩与业绩比较基准(%):0.12/-0.83, 3.05/2.04, 4.21/4.80, 2.14/-0.09。数据来源:基金定期报告。业绩比较基准:中债综合全价(总值)指数收益率*95%+银行人民币一年期定期存款利率(税后)*5%。本基金为债券型基金中基金(FOF),理论上其预期风险与预期收益水平高于货币市场基金、货币型基金中基金(FOF),低于混合型基金、混合型基金中基金(FOF)、股票型基金和股票型基金中基金(FOF)。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金设置基金份额持有人最短持有期限。基金份额持有人持有的每笔基金份额最短持有期限为3个月,在最短持有期限内该笔基金份额不可赎回或转换转出,自最短持有期限届满的下一工作日起(含该日)可赎回或转换转出。即投资者要考虑在最短持有期限届满前资金不能赎回及转换转出的风险。

国泰金龙债券A成立日期2003-12-05,刘嵩扬管理时间为2024-08-02至今,茅利伟管理时间为2023-08-25至今。2020-2025上半年业绩与业绩比较基准(%):-10.21/2.97, 8.40/5.23, -0.47/3.32, 1.71/4.81, 9.62/7.89, 1.79/1.08。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。

国泰双利债券A成立日期2009-03-11,陈志华自2020-12-25管理至今。2020-2025上半年业绩与业绩比较基准:5.78%/2.34%,7.81%/5.99%,-0.89%/3.07%,0.46%/5.03%,6.84%/9.56%,7.66%/0.61%。业绩比较基准:中证全债指数收益率90% +上证红利指数收益率10%。资料来源:基金定期报告。本基金为债券基金,其长期平均风险和预期收益率低于股票基金、混合基金,高于货币市场基金。

国泰鑫享稳健6个月滚动持有债券A成立日期2021-05-19,茅利伟自2023-07-05管理至今。成立以来-2025上半年业绩与业绩比较基准: 3.80%/1.35%, -1.79%/0.17%, 1.71%/2.29%, 8.16%/9.17%, 1.46%/1.91%。业绩比较基准为:中债综合财富(总值)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金对于每份基金份额,设定6个月的滚动运作期。每个运作期到期日前,基金份额持有人不能提出赎回申请。每个运作期到期日,基金份额持有人可提出赎回申请。如果基金份额持有人在当期运作期到期日未提出赎回申请,则自该运作期到期日次一日起该基金份额进入下一个运作期。投资人将面临在运作期到期前无法赎回的风险,以及错过运作期到期日以至未能赎回而进入下一运作期的风险。

国泰安璟A成立日期2023-01-17,茅利伟自2024-01-23管理至今,成立以来-2025上半年业绩与业绩比较基准(%):-1.23/1.26, 5.86/9.17, 1.89/1.91。业绩比较基准:中债综合财富(总值)指数收益率*85%+沪深300指数收益率*10%+恒生综合指数收益率(经汇率调整后)*5%。数据来源:基金定期报告。本基金为债券型基金,理论上预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。

国泰招享添利6个月持有混合A成立日期2024-01-09,张容赫自成立管理至今,胡智磊自2025-06-18管理至今。成立以来-2025上半年业绩与业绩比较基准(%): 9.32/7.45, 1.88/0.84。业绩比较基准:中债综合全价指数收益率*85%+沪深300指数收益率*10%+中证港股通综合指数(人民币)收益率*5%。数据来源:基金定期报告。本基金为混合型基金,理论上预期收益和预期风险高于货币市场基金和债券型基金,低于股票型基金。本基金投资于港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金对于每份基金份额设置最短持有期限。基金份额持有人持有的每份基金份额最短持有期限为6个月,在最短持有期限内该份基金份额不可赎回或转换转出,自最短持有期限届满的下一工作日起(含该日)可赎回或转换转出。即投资者要考虑在最短持有期限届满前资金不能赎回及转换转出的风险。

国泰合利6个月持有A成立日期2025-03-14,程瑶自成立管理至今。成立以来-2025上半年业绩与业绩比较基准(%):1.54/1.29。业绩比较基准:中债综合全价指数收益率*80%+沪深300指数收益率*15%+中证港股通综合指数收益率(经估值汇率调整)*5%。数据来源:基金定期报告。本基金为混合型基金,理论上其预期风险与预期收益水平低于股票型基金,高于债券型基金和货币市场基金。本基金投资港股通标的股票时,会面临港股通机制下因投资环境、投资标的、市场制度以及交易规则等差异带来的特有风险。本基金对于每份基金份额设置最短持有期限。基金份额持有人持有的每份基金份额最短持有期限为6个月,在最短持有期限内该份基金份额不可赎回或转换转出,自最短持有期限届满的下一工作日起(含该日)可赎回或转换转出。即投资者要考虑在最短持有期限届满前资金不能赎回及转换转出的风险。

国泰可转债成立日期2017-12-28,茅利伟、秦培栋自2025-09-09管理至今。2020-2025上半年业绩与业绩比较基准:21.16%/6.84%,21.82%/12.03%,-17.96%/-7.30%,-6.79%/0.00%,7.68%/7.70%,7.14%/4.57%。业绩比较基准:中证可转换债券指数收益率*60%+中证综合债指数收益率*30%+沪深300指数收益率*10%。数据来源:产品定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金。本基金主要投资于可转换债券(含可分离交易可转债),在债券型基金中属于风险水平相对较高的产品。

国泰惠丰纯债A成立日期2019-08-05,李铭一自2023-04-11起管理至今。2020-2025上半年业绩与业绩比较基准:2.87%/2.97%,3.31%/5.23%,1.34%/3.32%,4.39%/4.81%,12.76%/7.89%,0.47%/1.08%。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品。

国泰嘉睿纯债A成立日期2018-10-11,胡智磊自2023-04-07起管理至今。2020-2025上半年业绩与业绩比较基准:2.51%/2.97%,3.76%/5.23%,2.62%/3.32%,3.49%/4.81%,9.24%/7.89%,0.41%/1.08%。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品。

国泰丰盈纯债A成立日期2018-12-19,李铭一自2023-04-11起管理至今,刘嵩扬自2025-03-26起管理至今。2020-2025上半年业绩与业绩比较基准:2.69%/2.97%,5.14%/5.23%,1.29%/3.32%,5.98%/4.81%,8.16%/7.89%,1.25%/1.08%。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品

国泰聚禾纯债成立日期2018-11-14,魏伟自2023-03-27管理至今。2020-2025上半年业绩与业绩比较基准:2.89%/2.97%,3.57%/5.23%,3.30%/3.32%,4.86%/4.81%,5.20%/7.89%,1.30%/1.08%。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品。

国泰聚瑞纯债A成立日期2020-04-29,魏伟自2023-03-27管理至今。2020-2025上半年业绩与业绩比较基准:0.6%/-0.97%,5.42%/5.23%,2.23%/3.32%,6.14%/4.81%,5.01%/7.89%,1.24%/1.08%。业绩比较基准:中证综合债指数收益率。数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品。

国泰利享中短债A成立日期2018-12-03,陶然自2020-07-07管理至今,丁士恒自2020-05-15管理至今。2020-2025上半年业绩与业绩比较基准:2.50%/2.37%,4.40%/3.27%,2.60%/2.49%,3.27%/2.60%,2.57%/3.42%,0.83%/0.47%。业绩比较基准:中债总财富(1-3年)指数收益率80%+一年期定期存款利率(税后)20%。资料及数据来源:基金定期报告。本基金为债券型基金,预期收益和预期风险高于货币市场基金,但低于混合型基金、股票型基金,属于较低预期风险和预期收益的产品

国泰利享安益短债A成立日期2022-12-09,陈育洁自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:0.23%/0.19%,3.73%/2.53%,2.87%/2.34%,0.97%/0.78%。业绩比较基准:中债-综合财富(1年以下)指数收益率*90%+一年期定期存款基准利率(税后)*10%。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。

国泰利安中短债C成立日期2022-12-05,陶然自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:0.36%/0.25%,3.16%/2.60%,2.31%/3.42%,0.75%/0.47%。业绩比较基准:中债总财富(1-3年)指数收益率*80%+一年期定期存款基准利率(税后)* 20%。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。

国泰利优30天滚动持有短债债券C成立日期2021-06-22,陶然自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:2.06%/1.38%,2.49%/2.34%,3.36%/2.64%,2.27%/2.44%,0.77%/0.78%。业绩比较基准:中债总财富(1年以下)指数收益率。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。本基金设定30天的滚动运作期,但由于周末、法定节假日等非工作日原因,每份基金份额的每个实际运作期期限或有不同,可能长于或短于30天。投资者应当在熟悉并了解本基金运作规则的基础上,结合自身投资目标、投资期限等情况审慎作出投资决策,及时行使赎回权利。

国泰利恒30天持有C成立日期2024-03-04,丁士恒自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:1.73%/3.31%,1.04%/-0.11%。业绩比较基准:中债综合全价(总值)指数收益率*90%+银行活期存款利率(税后)* 10%。资料及数据来源:基金定期报告。本基金为债券型基金,理论上其预期收益、预期风险高于货币市场基金,但低于混合型基金、股票型基金。本基金对每份基金份额设置30天的最短持有期限,在最短持有期限内基金份额持有人不可就该份基金份额提出赎回或转换转出申请,自最短持有期限届满日起(含当日)基金份额持有人方可提出赎回或转换转出申请。因此基金份额持有人面临在最短持有期限内不能赎回及转换转出基金份额的风险。红利再投资的基金份额的最短持有期限按原基金份额的最短持有期限计算。请投资者合理安排资金进行投资。

国泰利盈60天滚动持有中短债A成立于2022-11-22,陶然自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:0.32%/0.27%,3.56%/2.60%,2.96%/3.42%,1.07%/0.47%。业绩比较基准:中债总财富(1-3年)指数收益率*80%+一年期定期存款基准利率(税后)*20%。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。本基金设定60天的滚动运作期,但由于周末、法定节假日等非工作日原因,每份基金份额的每个实际运作期期限或有不同,可能长于或短于60天。投资者应当在熟悉并了解本基金运作规则的基础上,结合自身投资目标、投资期限等情况审慎作出投资决策,及时行使赎回权利。

国泰利泽90天滚动持有中短债债券A成立日期2021-08-31,陶然自基金成立起管理至今。成立以来-2025上半年业绩与业绩比较基准:1.45%/0.97%,3.00%/2.48%,4.03%/2.60%,2.89%/3.42%,0.90%/0.47%。业绩比较基准:中债总财富(1-3年)指数收益率*80%+一年期定期存款基准利率(税后)* 20%。数据来源:基金定期报告。本基金为债券型基金,其长期平均风险和预期收益率理论上低于股票型基金、混合型基金,高于货币市场基金。本基金对于每份基金份额,设定90天的滚动运作期。每个运作期到期日前,基金份额持有人不能提出赎回申请。每个运作期到期日,基金份额持有人可提出赎回申请。如果基金份额持有人在当期运作期到期日未提出赎回申请,则自该运作期到期日次一日起该基金份额进入下一个运作期。投资人将面临在运作期到期前无法赎回的风险,以及错过运作期到期日以至未能赎回而进入下一运作期的风险。

国泰利惠90天滚动持有A成立日期2025-06-16,由陈育洁管理。业绩比较基准:中债新综合全价(总值)指数收益率*80%+银行活期存款利率(税后)*20%。本基金为债券型基金,理论上其预期收益、预期风险高于货币市场基金,但低于混合型基金、股票型基金。本基金对于每份基金份额,设定90天的滚动运作期。每个运作期到期日前,基金份额持有人不能提出赎回申请。每个运作期到期日,基金份额持有人可提出赎回申请。如果基金份额持有人在当期运作期到期日未提出赎回申请,则自该运作期到期日次一日起该基金份额进入下一个运作期。投资人将面临在运作期到期前无法赎回的风险,以及错过运作期到期日以至未能赎回而进入下一运作期的风险。

国泰利添120天滚动持有A成立日期2025-01-07,陈育洁自基金成立管理至今。2025上半年业绩与业绩比较基准:1.10%/-0.52%。业绩比较基准:中债综合全价(总值)指数收益率*90%+银行活期存款利率(税后)*10%。资料及数据来源:基金定期报告。本基金为债券型基金,理论上其预期收益、预期风险高于货币市场基金,但低于混合型基金、股票型基金。本基金对于每份基金份额,设定120天的滚动运作期。每个运作期到期日前,基金份额持有人不能提出赎回申请。每个运作期到期日,基金份额持有人可提出赎回申请。如果基金份额持有人在当期运作期到期日未提出赎回申请或赎回被确认失败,则自该运作期到期日次一日起该基金份额进入下一个运作期。投资人将面临在运作期到期前无法赎回的风险,以及错过当期运作期到期日以至未能赎回而进入下一运作期的风险。对于收益分配方式为红利再投资的基金份额,每份基金份额(原份额)所获得的红利再投资份额的运作期到期日,与该原份额的运作期到期日一致。

风险提示:本材料由国泰基金管理有限公司提供。本材料观点将随各因素变化而动态调整,不构成投资者改变投资决策或选择具体产品的法律依据。基金有风险,投资需谨慎。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成对本基金业绩表现的保证。基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,不保证基金一定盈利,也不保证最低收益。投资者在投资前应仔细阅读《基金合同》、《招募说明书》、《产品资料概要》、风险揭示书等法律文件,了解基金的风险收益特征,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和您的风险承受能力相适应。基金管理人提醒投资人基金投资的“买者自负”原则,材料观点仅供参考,不构成任何投资建议和承诺。定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式,但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。市场有风险,投资需谨慎。