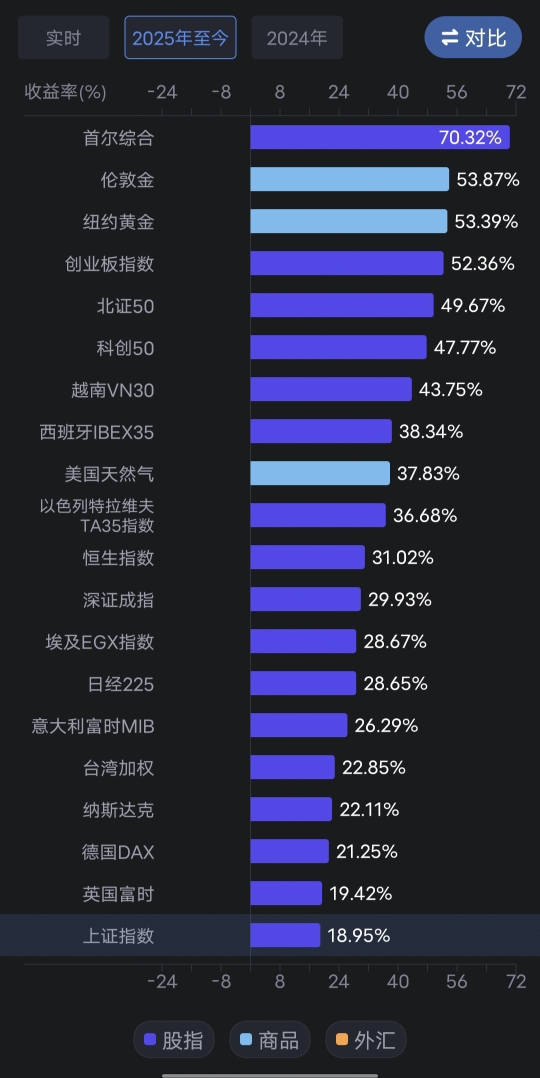

在当前全球宏观经济与政策出现分化的背景下,构建一个以指数化工具为核心、跨地域、多资产的均衡组合,是有效分散风险、捕捉增长机会的关键策略。通过超配海外科技、避险黄金与稳健债券,实现了较好的风险收益平衡。

一、宏观背景:一个“分化”的世界

全球市场正处在一个罕见的“政策分化”周期。一方面,美联储已开启降息模式,试图在控制通胀与维持经济增长间取得平衡;另一方面,欧洲央行等机构态度仍显谨慎。同时,地缘政治冲突持续不断,以及全球主要央行持续的购金行为,为黄金等非生息资产提供了长期支撑。在此环境下,将投资视野局限于单一市场无异于“孤注一掷”,全球资产配置的必要性空前凸显。

一幅精密的全球资产地图需要精准地映上述宏观逻辑,可以结构呈现出清晰的“核心-卫星”策略:

1. 进攻端:双线布局成长赛道

· 海外科技龙头(纳斯达克):作为组合的“增长引擎”,直接捕捉美国AI产业浪潮和龙头企业强劲的盈利动能。这是在美联储降息周期下,对美元资产和科技成长股的重要布局。

· 国内硬科技(科创板):与海外科技股形成互补,瞄准中国在半导体等关键领域的自主可控战略,分享国内产业升级的政策红利。

2. 稳定端:宽基指数打底,债券资产护航

· 以中证800、中证500低波及沪港深精选等宽基和策略指数构成A股及港股的“基本盘”,风格稳健,避免了个股黑天鹅风险。

· 以中短债为主,在降息预期下提供稳定的现金流,是组合波动的主要“减震器”。

3. 防御端:黄金担任“压舱石”

· 上海金ETF不仅对冲了地缘政治风险和全球不确定性,也在实际利率下行时期具备良好的表现潜力,与股票、债券资产形成有效互补。

三、风险与展望:在平衡中寻求进化

仍需关注两大潜在风险:

· 行业集中度风险:科技类资产(纳斯达克+科创板芯片)需警惕全球科技行业出现周期性回调对组合的冲击。

· 汇率波动风险:QDII资产使其净值易受美元兑人民币汇率波动的影响。

展望未来,优化方向可侧重于:

· 增加对受益于全球再工业化趋势的工业板块或估值较低的金融板块的关注,以平衡单一的科技成长风格。在债券领域,未来可探索高质量的新兴市场债券等品种,以在控制风险的前提下进一步提升。

#英伟达市值突破5万亿美元!啥信号?# #科技热点摊开业啦#