债市走势回顾

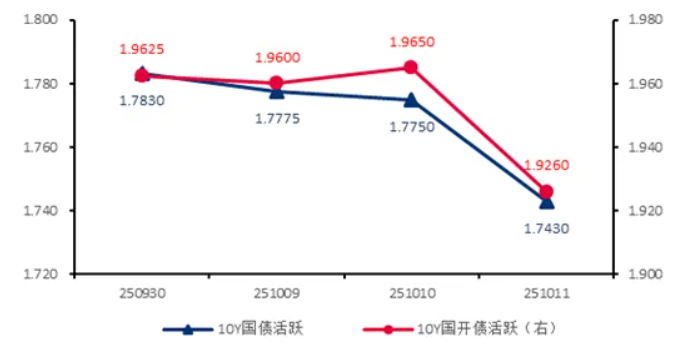

上周债市收益率整体下行,10Y国债活跃券收益率下行4.0BP至1.7430%,10Y国开活跃券收益率下行3.6BP至1.9260%。10月债市取得开门红;但央行重启买债预期落空,以及基金费率新规持续压制债市表现;周五关税风波再起,债市利率大幅下行。跨季后资金面重回宽松,DR001运行区间1.31-1.33%,DR007运行区间1.41-1.54%。

图:10Y国债收益率走势

数据来源wind,截至2025.10.11

信用债

上周,利率债中7-10年国债及政金债上涨0.33%,信用债方面短端表现好于长端,1-3年中票及3-5年信用债分别上涨0.01%和0.22%。10Y以上AAA及AA+信用债分别上行0.34%和0.13%。

可转债

8月底调整后,伴随权益市场横盘震荡,转债交易特征明显。估值,价格都表现出“高卖低买”。价格中位数看,在128-132元区间,赚钱效应需要通过交易或者低位择时实现。

当前市场上贸易战担忧重燃,虽然TACO预期很强,但需要持续观察。

海外

美国10月密歇根大学消费者信心指数小幅下降。高频数据显示美国居民消费动能维持韧性,就业市场未大规模裁员,地产数据小幅改善。美国政府关门进入第二周,民主党提交的法案在众议院受阻,而特朗普政府开始裁减联邦工作人员,规模超过4100人,主要集中在财政部、公共卫生部、教育部等部门。

美债收益率与通胀预期

数据来源wind,截至2025.10.11

债市策略

基本面方面

制造业生产活动加快,PMI环比回升0.4个百分点至49.8。具体来看,供需持续改善,尤其是生产表现明显偏强;受益于低基数效应,预计当月PPI同比约-2.2%(前值-2.9%),但上游价格的复苏并未完全向下游传导,企业心态仍偏谨慎。总体而言,PMI的回升更多是季节性因素,经济整体仍处于弱修复过程中,再通胀进程仍需不断验证。

流动性方面

月初票据利率显著下行,大行转为净买入;1年期AAA存单收益率下行至1.65%,后续存单到期压力小幅回升。总体来看,尽管面临大规模逆回购集中到期,但假期后资金价格依然逐步回归跨季前水平;在税期影响下,下月末流动性压力或较大。

曲线结构方面

1年短端收益率位于历史5-9%分位附近,而10年长端收益率位于历史7-8%分位附近,收益率曲线平坦化下行。其中,国债10-1年利差位于历史22%分位(前值28%),国开10-1年利差位于历史14%分位(前值15%),国债30-10年利差位于历史34%分位(前值21%)。

后市展望

风险情绪和基金费率新规对债市的压制持续存在,但关税风波再起带来额外冲击,尽管市场一致预期TACO概率较大,但过程仍有较大不确定性,债市短期波动可能加大,或增加交易机遇。

$浦银安盛稳健富利180天持有债券C(OTCFUND|019042)$

#黄金逼近4200美元!美银:明年5000#

风险提示:基金有风险,投资需谨慎。基金管理人承诺将本着诚信严谨的原则,勤勉尽责地管理基金资产,但并不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,亦不构成投资收益的保证或投资建议。投资者需要了解基金投资存在可能导致本金亏损的情形。我国基金运作时间较短,不能反映市场发展的所有阶段。了解基金详细情况,请务必认真阅读《基金合同》及《招募说明书》等法律文件。如需购买本基金,请您关注投资者适当性管理相关规定,提前做好风险测评、并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。本资料中提供的意见与评述仅供参考,并不构成对所述证券的任何操作建议或推荐,依据本资料相关信息进行投资或行事所造成的一切后果自负。