近日,中美经贸冲突再度升级,资本市场大幅波动,对于投资者来说,想必也感受到了其中的“颠簸”。

贸易摩擦加剧,对后市行情有何影响?

中美贸易摩擦再次升级,触发因素是美国升级针对中国制裁后,中国扩大稀土管制范围等。中国进一步反制及双方后续举措,目前存在不确定性,还需要继续观察和评估影响。目前看,概率较大的情形仍然是双方先升级,再逐步缓和,但预计剧本不会简单重演,过程仍充满不确定性。

值得注意的是,当前的中美经贸冲突与今年4月初有着较为明显的不同。由于市场本身存在“学习效应”,4月的卖出操作后续被证明是较为错误的,因此,市场会重新审视本次的贸易摩擦升级,预计不会过度悲观。

不过,对于投资者来说,准确判断未来双方政策的走向,是非常困难的事情,提前做好应对的准备或许更加重要。

波动之下,重视“股债搭配”

“全球投资之父”约翰•邓普顿曾说:“人不能预计或控制未来,要将投资分散在不同的公司、行业及国家中,还要分散在股票及债券中。”

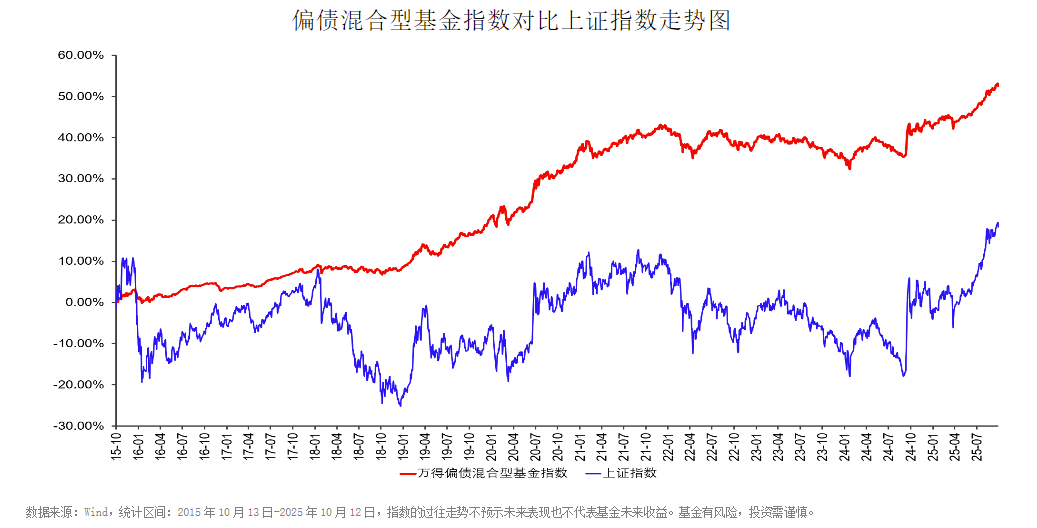

以偏债混合型基金指数为例,其近十年上涨52.79%,同期上证指数上涨18.53%。另就偏债混合型基金指数的走势来看,整体下跌可控、稳中有升,追求稳稳的幸福。

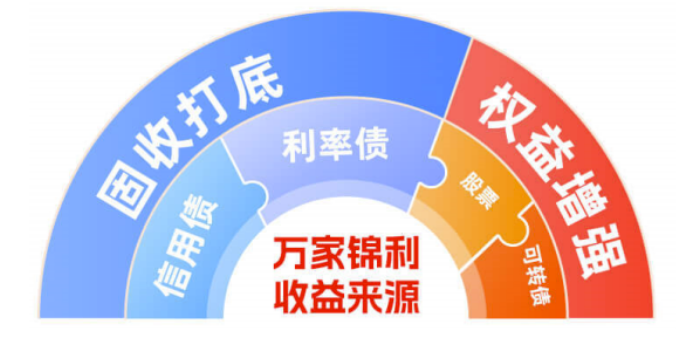

在偏债混合型基金的谱系中,中波定位策略的产品通过“均衡之道”,兼顾了收益与波动,展现出了较强的市场适应性。以万家锦利(020218)为例,这只产品是一只二级债基,以纯债打底,少部分权益、转债资产增厚收益。

据2025年二季报披露,万家锦利二季度的权益仓位配置主要以TMT+周期+医药+金融标的为主,整体仓位10-15%左右,其中港股仓位5%左右。转债市场方面,保持中性的转债仓位,仍以持有双低转债为主。操作风格相对积极进取,力争为投资者提供“进可攻,退可守”的资产配置方案。

同样受到市场关注的还有万家集利(018741),据2025年二季报披露,这只产品在二季度的A股仓位以低波稳健风格策略为底仓,港股仓位主要在恒生科技方向做自下而上选股博取弹性,整体股票仓位接近10%;转债仓位中枢在8%左右,并以转债定价策略和择时策略进行选券和择时。纯债方面,6月份本基金开始进行银行间债券市场投资,在纯债投资方面效果开始显现。

(以上信息来自相关基金产品的定期报告,为阶段性投资策略,基金管理人可根据市场情况变化及对相关行业的研判予以调整)

写在最后:市场时有风急浪高,但股债混合策略犹如一株韧草,在涨跌间努力地稳中向上。万家集利和万家锦利正是通过纯债与含权资产相互配合,把控整体组合风险敞口,能够更好地应对市场波动并追求稳定回报,助力投资者从容穿越市场周期。